צבי סטפק / צלם: דור מלכה

עסקת המיזוג בין בתי ההשקעות דש-איפקס למיטב מותנית בלא מעט תנאים מתלים, מעבר לאישורים הרגולטוריים הנדרשים. כך למשל, על דש-איפקס לקבל את אישור ביהמ"ש לחלוקת דיבידנד מיוחד של 224 מיליון שקל לבעלי מניותיה הנוכחיים, וכן לקבל את אישור מחזיקי האג"ח ובעלי המניות שלה לעסקה, על כל מרכיביה.

תנאי נוסף, שהתקיימותו אינה טריוויאלית במצב השווקים הנוכחי, הוא שצבי סטפק, יו"ר ובעלי מיטב, יביא לעסקה כ-145 מיליון שקל. זאת כדי לרכוש מידי שותפיו הנוכחיים במיטב, ומבעל השליטה בדש-איפקס, אלי ברקת, מניות שישוו את החזקותיו בגוף הממוזג לאלו של ברקת (כ-29% מההון).

למרות שעל רקע סביבת הריבית הנמוכה צפוי סטפק לממן את הרכישה באמצעות הלוואה, ככל הידוע יש בידיו די מקורות עצמיים שבאמצעותם יכול היה לממן את ההשקעה. סטפק עצמו אמר ל"גלובס", כי "היקף ההלוואה בעסקה לא יעלה על 120 מיליון שקל, ומטבע הדברים הוא תלוי גם בתנאים המסחריים שיציעו הבנקים. בכל מקרה, גם לאחר ההלוואה כאמור, אשמור על יתרות נזילות גבוהות, כפי שעשיתי עד היום, ושיעור המימון הכולל יהיה נמוך".

ל"גלובס" נודע, כי מאינדיקציות ראשוניות שקיבל סטפק מאחד הבנקים, מוכן אותו בנק להעמיד לו את כל סכום הרכישה כהלוואה, וזאת כנגד שעבוד על חלק מהמניות שיחזיק בבית ההשקעות הממוזג. על היקף ההון של סטפק ניתן ללמוד מכך שהיקף ההלוואה שייקח לצורך הרכישה לא יעלה, ככל הידוע, על 30% מהשווי הפיננסי שלו, המגיע לפיכך למאות מיליוני שקלים.

מקורותיו של סטפק כוללים השקעה בקרנות נאמנות, קרנות גידור וכמה נכסים לא סחירים, הניתנים למימוש. כמו כן, מניותיו של סטפק במיטב (35%) חופשיות משעבוד. ככל הידוע, בכוונתו לפנות אל הבנקים בנושא המימון באופן רשמי בימים הקרובים.

ההון שצבר סטפק

סטפק הקים את בית ההשקעות מיטב לפני יותר מ-30 שנה, יחד עם שותפו שלמה סימנובסקי, שבתחילת הדרך החזיקו בחלקים שווים. במהלך השנים רכש סטפק נתחים ממניות סימנובסקי, שהביאו לכך שעד לעסקת המיזוג עם ישיר וגאון החזיק סטפק ב-70% ממניות מיטב, ואילו סימנובסקי החזיק 30%.

אין לדעת כמה הון צבר סטפק לאורך השנים, אולם ידוע כמה הרוויח מיטב בשנים האחרונות. ב-2006-2011 הרוויח בית ההשקעות בסה"כ כ-130 מיליון שקל, כאשר עד סוף 2009 החזיק סטפק ב-70% מהמניות, ולאחר מכן, בעקבות המיזוג עם ישיר וגאון, הוא ירד ל-35%.

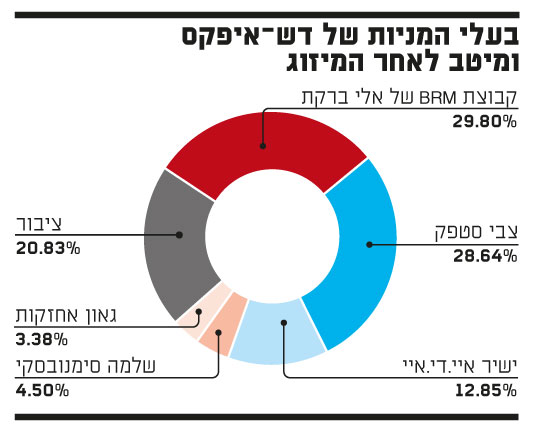

לאחר המיזוג יחזיק ברקת ב-29.8% ממניות הגוף הממוזג דש-מיטב, ואילו שותפו לשליטה, סטפק, יחזיק ב-28.7% מהמניות. שאר בעלי המניות בגוף הממוזג יהיו שותפיו הנוכחיים של סטפק במיטב, סימנובסקי (אשר לו יוקצו 4.5% ממניות דש-מיטב), גאון אחזקות (3.4%), ביטוח ישיר (12.9%) והציבור (20.8%).

סטפק רוכש את מרבית חלקה של גאון אחזקות במיטב (21.4%) תמורת 10 מיליון שקל במזומן, וכן לוקח על עצמו חוב של 105 מיליון שקל. הוא גם רוכש מניות מסימנובסקי, אולם לא ידוע לפי איזה שווי. סימנובסקי מחזיק כיום 15% ממניות מיטב וסטפק רוכש ממנו 5% מהן. כן רוכש סטפק מניות דש-איפקס מברקת, במחיר הגבוה בכ-50% ממחיר השוק, ובסך כולל של כ-14 מיליון שקל.

רכישת המניות שיבצע סטפק היא ככל הנראה הפעם הראשונה שבה ייקח הלוואה אישית בהיקף כה משמעותי. עובדה זו עשויה להכניס אותו מן הסתם ללחץ על משיכת דיבידנדים מהגוף הממוזג. לדש-איפקס כבר יש מדיניות חלוקה מוצהרת של 50% מהרווח הנקי הרבעוני, וככל הידוע היא לא עומדת להשתנות.

ואולם בתקופה הנוכחית, שבה בתי השקעות רבים מפסידים כסף, ספק אם מדיניות זו תצא לפועל. הסביבה העסקית שבה פועלים כיום בתי ההשקעות אינה פשוטה, והיא כוללת שחיקת רווחיות בכל תחומי הפעילות, הנובעת מירידה בהכנסות במקביל לעלייה בהוצאות התפעול והרגולציה.

השכר יעזור להחזר ההלוואה

מקור נוסף שיסייע לסטפק להחזיר את ההלוואה הוא השכר אשר לו יזכה בדש-מיטב. סטפק ישמש כיו"ר פעיל במשרה מלאה בחברה, ויזכה לחבילת תגמול שתהיה הנמוכה מבין שתיים - 3.75 מיליון שקל או עלות השכר השנתי הממוצעת של העשירון התחתון של עובדי החברה, מוכפל ב-50. עלות שכר הבסיס שלו תעמוד על 1.62 מיליון שקל בשנה, לא כולל החזר הוצאות, ובונוס שנתי שייגזר מרווחי החברה. בנו, אבנר סטפק, שישמש כדירקטור פעיל וכאחראי על הפיתוח העסקי בבית ההשקעות, יזכה לעלות שכר דומה.

דש-מיטב ייהנה מיתרונות לגודל, ויוכל, לפי הערכות דש-איפקס (המתבססות על חוות דעת כלכלית שערכה עבורו חברת וריאנס), להביא לתוספת EBITDA של 70-90 מיליון שקל בשנה. זאת בחישוב של החיסכון בהוצאות שינבע מהמיזוג, בקיזוז הירידה הצפויה בהכנסות בתחומי פעילות מסוימים שבהם אין לשני הגופים סינרגיה. כמו כן מעריכים בדש-איפקס, על בסיס חוות הדעת, כי הגוף הממוזג אמור ליצור EBITDA שנתי של 250-320 מיליון שקל בשנים 2013-2015.

כל זאת, כמובן, בהנחה ששוק ההון יספק רוח גבית. אם השוק יעלה, והמיזוג אכן ייצר את הסינרגיה המיוחלת, דש-מיטב יוכל לחלק דיבידנד, וסטפק יוכל לעמוד בהחזרי ההלוואה. אבל אם המגמה תהיה הפוכה, ולגוף הממוזג ייקח זמן ליהנות מהיתרונות לגודל, סטפק ייאלץ לממן את ההלוואה מכיסו הפרטי.

ככל שהשוק גרוע יותר, כך המינוף שייקח על עצמו סטפק יכביד יותר. חשוב להזכיר, כי לא רק שוק ההון ישפיע על גורל המיזוג. אף אחד לא מבטיח לסטפק וברקת שלא תהיה מחר רפורמה או רגולציה חדשה בעוד תחום שבו הם פועלים, מעבר לאלו שנחתו על קופות הגמל, קרנות הנאמנות, תעודות הסל, החיתום והברוקראז', ותחתוך עוד את הרווחים.

סטפק התייחס לסיכון המינוף, ואמר כי "במשך שנים פעלתי באופן סולידי ללא נטילת סיכונים חריגים, וללא חשיפה פיננסית יוצאת דופן, הן בענייני האישיים והן בניהול כספי הלקוחות, וכך אפעל גם בעתיד".

כך שבשורה התחתונה סטפק אולי לא מתמנף בעסקה זו מעל הראש, אולם הוא תלוי במידה רבה בשווקים, שאת כיוונם לא ניתן, כמובן, לחזות. מצד שני, המיזוג עם דש-איפקס מאפשר סוף סוף למיטב לקפוץ לליגה של הגדולים בשוק ההון.

העסקה הסיבובית של גאון אחזקות

מיזוג דש-מיטב כולל עסקה סיבובית, שבה מוכרת גאון אחזקות לצבי סטפק את רוב מניותיה במיטב, ורוכשת מניות דש-איפקס מברקת (מבנה העסקה נקבע כך משיקולי מס). גאון אחזקות, שבשליטת משה גאון, נמצאת כיום במצב עסקי בעייתי, עם תשואות אג"ח נוכחיות של 40%.

אמנם באחרונה עמדה החברה בתשלום אג"ח של 44 מיליון שקל, אך בשל קריסת רשת אייס והפסדיה ברשת אימג'ינריום, ולמרות סדרת מימושים שביצעה, באחרונה חתכה חברת הדירוג מעלות את דירוג החברה ב-3 דרגות, ל-BB. זאת על רקע "נזילות 'חלשה' ותלות מוחלטת במכירת נכסים על מנת לפרוע את החוב".

במסגרת העסקה הסיבובית מורידה גאון אחזקות את יחסי המינוף שלה, כך שמחזיקי האג"ח של גאון ייהנו מהקטנת החוב נטו של החברה, מ-190 מיליון שקל ל-115 מיליון שקל. גאון, המחזיקה ב-21.4% ממיטב, תמכור במסגרת העסקה את מניותיה לסטפק, ותעביר לידיו חוב של 105 מיליון שקל, כאשר בד בבד היא תרכוש 3.4% ממניות הגוף הממוזג מידי ברקת, תמורת 48 מיליון שקל, באמצעות חוב חדש של כ-30 מיליון שקל. במעלות מעריכים, כי בשל מצבה הפיננסי תיאלץ גאון למכור בעתיד את מניותיה בדש-מיטב.

במאי 2013 תצטרך גאון לפרוע תשלומי קרן וריבית בסך כ-48 מיליון שקל, וב-2014 היא אמורה לפרוע כ-75 מיליון שקל, בעוד שבקופתה מזומנים ונכסים סחירים בהיקף של כ-110 מיליון שקל.

מעלות: "לדעתנו הקבוצה תידרש למימושים נוספים, בקנה מידה משמעותי, על מנת לעמוד בפירעונות של 2013-2014. לפיכך, קיימת חשיפה מהותית לסיכוני אי-ביצוע בזמן של מכירת נכסים בטווח הקצר, בהינתן חוסר הסחירות של נכסי החברה".

מהחברה נמסר, כי "גאון אחזקות פועלת לצמצם את מינוף החברה ולשרת את החוב שלה בדרכים שונות, תוך מיקוד אסטרטגי בתחום ניהול בקרה ושליטה בתחומי המים, ויציאה מתחומים שאינם עסקי הליבה. במסגרת זו כלולה גם מכירת אחזקתה במיטב, אשר תשפר את מבנה ההון של גאון, תפחית את הוצאות הריבית על הלוואות שלקחה ותשפר את יכולתה לעמוד בהתחייבויותיה כפי שעשתה עד כה".