חדר עסקאות בבנק בתל אביב / צילום: NIR ELIAS, רויטרס

תעשיית קרנות הנאמנות מורכבת משני עולמות השקעה: אקטיבי ופאסיבי. בשני הטורים הקודמים שלי ב"גלובס" התייחסתי לכלל התעשייה, ואילו הפעם אנסה לצלול אל תוך שני חלקיה, השונים מאוד זה מזה.

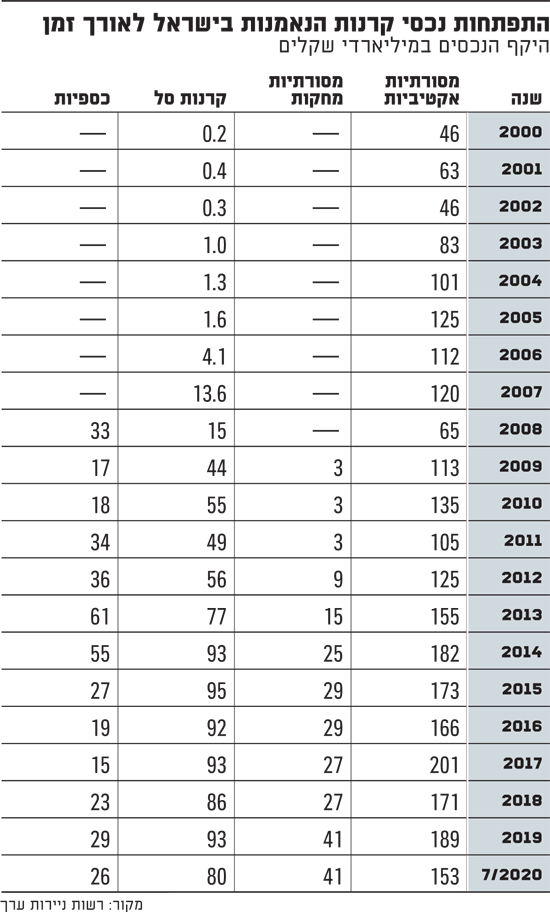

התעשייה האקטיבית המסורתית היתה היחידה בישראל מבין הסוגים השונים של קרנות הנאמנות עד לשנת 2000. תעשייה זו מגיבה מהר ובעוצמה לשינויים שחלים בשוק ההון, הן בכניסת כספים אליה בתקופות של גאות והן ביציאת כספים ממנה בתקופות של משבר ושפל.

השנים הטובות ביותר מבחינתה היו 2003-2005. במהלך שנים אלה היא גדלה כמעט פי שלושה, מ-46 מיליארד שקל ל-125 מיליארד שקל, הן תודות לכניסת כספים והן תודות לעליית ערך שנבעה מעליות חדות בשוקי המניות והאג"ח. פרק זמן נוסף, חיובי מאוד מבחינתה, היו השנים 2009-2010 - שנתיים שבהן הכפילה את נכסיה מ-65 מיליארד שקל, שפל שאליו היא הגיעה בעקבות המשבר הגלובלי של 2008, ל-135 מיליארד שקל. ופרק הזמן השלישי החיובי עבורה היה בשלוש השנים 2012-2014 - תקופה שבה היא צמחה בכ-80% מ-105 מיליארד שקל ל-182 מיליארד שקל.

אין זה מקרה שהצמיחה של התעשייה האקטיבית המסורתית בשלושת פרקי הזמן האלה הגיעה תמיד אחרי שנה של משבר קשה בשווקים ויציאת כספים מאסיבית ממנה: 2002 - משבר קשה בשוקי המניות והאג"ח בישראל עקב אינתיפאדה, מיתון ואובדן שליטה תקציבית; 2008 - המשבר הפיננסי הגלובלי; ו-2011 - המשבר סביב כלכלת יוון והצונאמי ביפן.

בשנים האחרונות, התעשייה התעשייה האקטיבית המסורתית, במקרה הטוב, דורכת במקום - עליית ערך שמפצה על יציאת כספים. בסוף 2014 עמדו נכסיה על 182 מיליארד שקל, וחמש שנים אחרי, בסוף 2019, סך נכסיה הגיע ל-189 מיליארד שקל. לכאורה, גידול, אבל בהתחשב בעליות החדות שנרשמו בשוקי המניות והאג"ח בעולם ובישראל בפרק זמן זה, זוהי נסיגה ולא צמיחה.

ואכן, מבחינת כניסת כספים לתעשייה ויציאה ממנה, התמונה לא נראית מרנינה. בחמש השנים האחרונות היו שלוש שנים של יציאת כספים מהתעשייה ושנתיים של כניסת כספים, ובסך הכל יצאו בפרק זמן זה מהתעשייה של הקרנות האקטיביות כ-15 מיליארד שקל. אבל, נתון זה עוד מחוויר לעומת מה שקרה לתעשייה הזו ברבעון הראשון של 2020 - אז יצאו ממנה סכומים עצומים, ונכסיה בסוף מרץ 2020 הגיעו לכ-140 מיליארד שקל בלבד.

גם כיום, אחרי ההתאוששות בשווקים, נכסי הקרנות האקטיביות מגיעים לרמה של כ-153 מיליארד שקל בלבד, הזהה לרמת נכסיהן בסוף 2013 - ורק כ-20% יותר מנכסיהן בסוף 2005.

מה קרה לתעשיית הקרנות הכספיות?

הקרנות הכספיות (Money Market Funds) התחילו את דרכן בישראל ב-2008, בעיתוי מצוין מבחינתן, שכן הכסף שנמלט עקב המשבר הגלובלי אדיר הממדים מקרנות נאמנות שמתמחות במניות וכאלה המתמחות באג"ח של חברות, או קרנות מעורבות, חיפש מקלט בטוח בקרנות הכספיות, במיוחד כשהריבית אז היתה גבוהה.

אלא שירידה מהירה בשיעור הריבית והתאוששות שוקי ההון גרמה ליציאת כספים מהקרנות הכספיות חזרה אל הקרנות המסורתיות, ובתוך שנה-שנתיים נכסיהן נחצו לשניים. ושוב, המשבר ב-2011 החזיר אליהן כספים לרמה שהיתה בסוף 2008, והניסיון שנעשה בישראל להעלות את הריבית, העלה את נכסיהן לרמת שיא של יותר מ-61 מיליארד שקל ב-2013 ובראשית 2014.

ואז, המציאות העסקית שאילצה את בנק ישראל לחזור למתווה של הפחתת הריבית, פגעה שוב קשות בנכסיהן. במרץ 2015 הגיעה ריבית בנק ישראל לשיעור הנמוך מעולם (עד אז) - מה שגרר יציאת כספים מאסיבית מהקרנות הכספיות, ובתוך כשנתיים נכסיהן צנחו מכ-55 מיליארד שקל ל-15 מיליארד שקל בלבד בסוף 2017.

מנקודת שפל זו, שביטאה חוסר אטרקטיביות של המכשיר הזה, תעשיית הקרנות הכספיות הצליחה, בכל זאת, להכפיל את עצמה לכ-30 מיליארד שקל בסוף 2019, בעיקר תודות לכניסה ניכרת של כספים לקרנות כספיות דולריות, שהעניקו תשואה דולרית גבוהה מאוד יחסית לשקל. ועדיין, למרות הכפלת נכסיה של תעשייה זו, היקף נכסיה הנוכחי הוא כ-26 מיליארד שקל - קטן ביותר מ-50% מנכסיה בשיא.

קרנות הסל לא אמרו את המילה האחרונה

הצמיחה של תעשיית תעודות הסל בשנים הראשונות לפעילותן בישראל היתה עקב בצד אגודל. החדירה שלהן לתודעת המשקיעים היתה איטית ולוותה בחשדנות כלפי המוצר שראשיתו, במתכונת שונה, היתה בארה"ב של סוף שנות ה-70. הזינוק הגדול התחיל ב-2006, ובתוך כמה שנים התעשייה גדלה מכמה מיליארדי שקל לכמה עשרות מיליארדי שקל והגיעה לשיאה ב-2014.

ומאז, בחמש השנים האחרונות, בדומה לתעשיית הקרנות האקטיביות, היא נותרה כמעט ללא שינוי חרף העליות החדות בשווקים שהיו אמורות להביא אותה לשיאים חדשים. זה לא קרה. והסיבה: רפורמת תעודות הסל, הוראות רגולטוריות שיצרו לחץ חזק של מכירות מצד גופים קשורים למנפיקי קרנות הסל, וכן תחרות מצד הקרנות המחקות.

ברבעון האחרון של 2018 נעשתה רפורמה מקיפה בתעודות הסל והן נהפכו לקרנות סל. מדובר בשינוי מהותי, שהפך את תעודות הסל ממוצר התחייבותי (מעין אג"ח), שבו מנפיק התעודה התחייב להעניק למשקיעים בה תשואה זהה לתשואה של המדד שאחריו היא עקבה, למוצר שאינו התחייבותי, אלא במידה מוגבלת - בגבולות של מקסימום 0.3% בתשואה (השיעור המדויק תלוי בסוג ההתמחות של הקרן), אם קרן הסל לא הצליחה להדביק את המדד.

הירידה בנכסי קרנות הסל בשנים האחרונות היא אף גדולה יותר ממה שמשתקף בנתונים היבשים, שכן חלק מהירידה קוזז על ידי הפיכת חלק מהקרנות המחקות לקרנות סל (בעיקר בחברת מגדל). אגב הרפורמה, חוסלו תעודות הפיקדון, שהיו חלק מתעשיית תעודות הסל, ושהיו מכשיר דומה לקרנות הכספיות.

ברבעון הראשון של 2020 נמשכה יציאת הכספים ממגזר זה של תעשיית הקרנות - חלקה נבע מהמשבר וחלקה מהוראות רגולטוריות. את הרבעון הראשון השנה הן סיימו עם נכסים של 71.5 מיליארד שקל - ירידה של 23% לעומת נכסים של 93.3 מיליארד שקל בסוף 2019. מאז גדלו הנכסים, והם התייצבו כיום על רמה של כ-84 מיליארד שקל.

ואולם, נראה כי מכשיר ההשקעה הזה, שהוא פופולרי מאוד בעולם, לא אמר את מילתו האחרונה, שכן יש לו לא מעט יתרונות, שאולי באים לידי ביטוי דווקא בעת משבר, כפי שאנחנו חווים כיום.

הקרנות המחקות - היחידות שצמחו השנה

הקרנות המחקות הן קרנות שהוקמו בסוף 2008 וראשית 2009 כ"אחיות" לתעודות הסל, שהתחילו את דרכן כתשע שנים קודם לכן, בסוף 1999. כשהוקמו הקרנות המחקות, תעודות הסל היו במסלול מהיר מאוד של צמיחה, במיוחד ב-2007 כשנכסיהן צמחו מכ-4 מיליארד שקל לכ-14 מיליארד שקל בתוך שנה. זה היקשה על הצמיחה בקרנות המחקות, שנותרו במשך שלוש שנים (2009-2011) סביב אותה רמה של כ-3 מיליארד שקל.

הצמיחה המהירה של הקרנות המחקות התחילה ב-2012, כשנכסיהן שולשו לכ-9 מיליארד שקל, כבסיס לשתי קפיצות נוספות בנכסים - לכ-15 מיליארד שקל בסוף 2013 ולכ-25 מיליארד שקל בסוף 2014. צמיחה זו נבלמה מעט ב-2015-2018, אבל, שנת 2019 הביאה להן עדנה - קפיצה של כ-50% בנכסים לרמת שיא של כ-41 מיליארד שקל.

הסיבה לזינוק הזה קשורה בגאות בשוקי ההון, אבל הרבה יותר מכך - בשינוי המבני שהתחולל בתעשייה הפאסיבית - הרפורמה בתעודות הסל. עם זאת, ברבעון הראשון של 2020, משבר הקורונה הכריע גם את הקרנות המחקות. הציבור מכר גם אותן, ויחד עם ירידת ערך הסתכמו נכסיה של תעשייה זו בסוף מרץ האחרון ב-32 מיליארד שקל, לעומת כ-41 מיליארד שקל בתחילת השנה.

ואולם, הקרנות המחקות היו הראשונות להתאושש מהלם הקורונה. הן חזרו לגייס כספים מהציבור, ויחד עם עליית ערך, נכסיהן מסתכמים כיום, באמצע אוגוסט, בכ-43 מיליארד שקל - עלייה של כ-5% בהשוואה לנכסיהן מתחילת השנה. זהו החלק היחיד בתעשיית הקרנות שנכסיו כיום גדולים משהיו בתחילתה שנה.

בשנים האחרונות נוצרה סגמנטציה ברורה בין קרנות הסל לבין הקרנות המחקות בתוך העולם הפאסיבי. קרנות הסל הן יעד למשקיעים מוסדיים, ובמידה מסוימת גם לאותם משקיעים פרטיים שבעיניהם יש חשיבות לנזילות התוך-יומית של מכשיר ההשקעה הזה - כלומר, האפשרות לקנות אותן ולמכור אותן במהלך המסחר.

לעומת זאת, קהל היעד של הקרנות המחקות מורכב בעיקרו מיועצי ההשקעות ומלקוחותיהם, שפחות רגישים לעניין הנזילות במהלך יום המסחר, ונוסף על כך, מתקשים לעכל את הסוגיה של דמי הניהול המשתנים במכשיר המתחרה של קרנות הסל.

הכותב הוא מבעלי בית ההשקעות מיטב דש, שבו מנוהלות, בין השאר, גם קרנות נאמנות. אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק