שמואל קצביאן, אסטרטג שווקים בחדר עסקאות דיסקונט / צילום: עזרא לוי

מהו הגורם העיקרי שישפיע על השווקים ב-2022? בניגוד למה שמקובל לחשוב, גורם זה אינו האינפלציה. בסיכום 2021 עמדה האינפלציה השנתית בארה"ב על 7%, שיעור שיא מאז תחילת שנות ה-80.

האינפלציה לא רק הייתה גבוהה, אלא גם הפתיעה מאוד ביחס לתחזיות. לפני כשנה, רוב הכלכלנים אומנם חזו עלייה באינפלציה בארה"ב, למשל, אבל לא את עוצמתה, על רקע שילוב של בעיות בשרשרת הייצור והאספקה הגלובלית, האצה חדה בביקושים ועלייה במחירי הנפט.

למרות האינפלציה המפתיעה, שוק המניות העולמי רשם ב-2021 עלייה של כ-17%, עלייה חדה מאוד בהשוואה לעלייה שנתית ממוצעת של כ-6% על פני 20 השנים שקדמו לה.

בארה"ב, מדד S&P 500 סיים את 2021 ברמה של 4,766 נקודות. מדובר ברמה הגבוהה ב-18% מהערכות האנליסטים כשנה לפני כן באשר לרמת המדד בסוף 2021.

כמו כן התבדו החששות שלפיהם התייקרות השכר והעלייה במחירי חומרי הגלם יפגעו באופן חד ברווחיות החברות השונות. במקרים רבים הצליחו החברות "לגלגל" את ההתייקרויות אל הצרכן - דבר שמצד אחד תרם לאינפלציה הגבוהה, ומצד שני סייע לחברות במדד S&P 500 לרשום בסיכום 2021 שולי רווח נקי מוערכים של כ-12%-13.5%, שיעור שיא של יותר מעשור.

אז מה השפיע על השווקים ב-2021?

הגורם העיקרי שהשפיע על השווקים היה המדיניות המרחיבה-מאוד שנקטו עד לאחרונה הבנקים המרכזיים. למרות שגם האינפלציה וגם הצמיחה היו גבוהות מהתחזיות - הבנקים המרכזיים העיקריים במערב (למעט אנגליה בסוף 2021) שמרו על ריביות שפל במהלך 2021, והמשיכו להזרים נזילות גבוהה לשווקים.

יש קשר חזק בין היקף המעורבות והגדלות המאזן של הבנקים המרכזיים ובין המגמה בשוקי המניות. למעשה, שוקי המניות נהנו ב-2021 מ"קוקטייל משכר" של התאוששות חזקה מהצפי ממשבר הקורונה מחד, לצד המשך הזרמות הכסף וריביות נמוכות של הבנקים המרכזיים מאידך.

במה 2022 תהיה שונה, ומדוע יש מקום לפסימיות גם במצב שבו האינפלציה תרד? אם ב-2021 הסיפור המרכזי היה שהבנקים המרכזיים שומרים על ריביות שפל ומזרימים כסף למרות האינפלציה הגבוהה, ב-2022 הסיפור צפוי להערכתנו להתהפך לכיוון השני.

גם האינפלציה וגם הצמיחה צפויים לרשום ירידת מדרגה בהמשך 2022, אבל הבנקים המרכזיים בכל זאת יעברו למדיניות מצמצמת, מאחר שרמות האינפלציה והצמיחה עדיין יהיו גבוהות מספיק כדי להתניע העלאות ריבית.

ואולם, הסיפור הוא לא רק הריבית עצמה. לפני פחות משבועיים נרשמה ירידה יומית של 1.94% במדד S&P 500, כתגובה לפרסום פרוטוקול דיוני הפד מדצמבר. מה שמעניין בנתון הזה הוא שזו הירידה החדה ביותר ליום פרסום הפרוטוקול מאז נובמבר 2008.

מהפרוטוקול עלה, כי כמעט כל חברי הפד מסכימים כי יהיה נכון להתחיל להקטין את מאזן הפד בנקודת זמן מסוימת לאחר העלאת הריבית הראשונה (שהשווקים כבר מתמחרים אותה למרץ) וחלק מהחברים אף ציינו כי יהיה זה ראוי להתחיל להפחית את מאזן הפד באופן מוקדם יחסית, לאחר התחלת העלאות הריבית הצפויה במרץ.

מדיניות הכסף הזול צפויה להפוך כיוון ב-2022, וזהו הגורם המרכזי שיכביד מאוד על שוקי המניות.

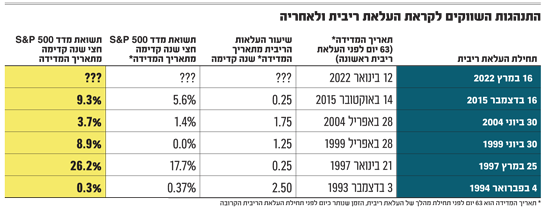

מה ניתן ללמוד מניסיון העבר על ההשפעה של תחילת העלאות ריבית על שוק המניות? קצב העלאות הריבית משפיע על המגמה בשוק המניות האמריקאי. במחזורים שבהם הפד התחיל להעלות ריבית בקצב מהיר יחסית (1994, 1999, 2004) שוק המניות רשם תשואה אפסית החל מנקודת זמן הדומה לנקודת הזמן הנוכחית (63 יום לפני תחילת העלאת הריבית) ועד חצי שנה קדימה.

בחלון זמן של שנה קדימה, שוק המניות כבר הצליח לרשום תשואה חיובית, אך מתונה: 4.3% בממוצע, כולל דיבידנד.

מאידך גיסא, במחזורים של 2015, או של 1997, שבהם הפד העלה ריבית פעם אחת בלבד בחלון זמן דומה - שוק המניות הצליח לרשום עליות, ובפרט בחלון זמן של שנה קדימה.

להערכתנו הפעם הפד יעלה ריבית 4 פעמים השנה (0.75%-1%) - עניין שיכביד על שוק המניות.

מה עוד מעיק על שוק המניות?

צריך לזכור שרמת התמחור האבסולוטית בשוק המניות גבוהה. המכפיל החזוי על מדד S&P 500 נסגר בסוף השבוע האחרון ברמה של 20.8. מדובר במכפיל יקר, בהשוואה לממוצע של 16.2 על פני המילניום הנוכחי. למעשה, רמת המכפיל היום גבוהה יותר מבכל נקודת זמן מאז תחילת 2002 ועד מאי 2020.

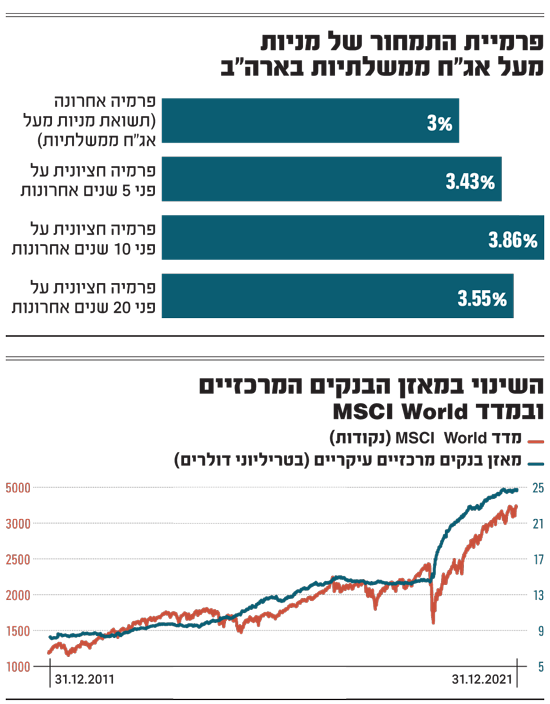

גם פרמיית התמחור היחסי של מניות מעל לאג"ח ממשלתיות איננה נמוכה. הפער בין תשואת הרווח הנגזרת מהמכפיל החזוי (1 חלקי המכפיל), לפני דיבידנד, פחות תשואת אג"ח ממשלתית לעשר שנים בארה"ב, עמדה בסוף השבוע על 3%.

מדובר בפרמיה חיובית, אך נמוכה יחסית לרמות בעבר. כך, למשל, הפרמיה החציונית על פני העשור החולף עמדה על 3.86%.

בשורה התחתונה, אם כך, מהי התחזית לשוק המניות הגלובלי, ומה עשוי לשנות את התחזית? על פי המודלים שלנו, מדד המניות הגלובלי צפוי לרשום עלייה מתונה של עד 5% בסיכום כלל 2022.

אם הפד יתחיל לבצע הפחתה של המאזן שלו (ולא רק הפסקת רכישות) בסכום של נניח כ-100 מיליארד דולר כל חודש החל מיולי - מדד המניות הגלובלי עשוי לרשום יציבות או ירידות.

הגורם העיקרי שעשוי לגרום הפתעות הוא מדיניות הבנקים המרכזיים, ובראשם הפד. אם, למשל, הפד יעלה ריבית רק פעם-פעמיים השנה, ובמקביל לא יקטין את המאזן, שוק המניות עשוי להפתיע לטובה.

מאידך גיסא, בתרחיש שבו הפד יפעל באופן חד יותר מהמצופה בשווקים, השוק עשוי להגיב באופן שלילי יותר.

מה ההמלצה העיקרית למשקיעים?

באופן כללי אנו ממליצים על חשיפה בינונית, ואולי אף נמוכה מהרגיל לשוק המניות. ברמה הסקטוריאלית, אנו ממליצים על השקעות בתחום הפיננסים, תחום שעשוי ליהנות מהצפי שלנו לעלייה בשיפוע העקום. דוגמה להשקעה כזו עשויה להיות קרן הסל KBWB על הבנקים.

נוסף על כך, ומסיבות אחרות, אנו ממליצים על השקעה בסקטור החומרים. גם סקטור האנרגיה מעניין כעת להשקעה, למרות הערכתנו לירידה במחיר הנפט בעתיד.

סקטור זה מעניין בשל כמה סיבות, ובהן תמחור זול יחסית, פגיעות נמוכה בתרחיש של עלייה בתשואות, והערכה כי גל האומיקרון לא יפגע באופן משמעותי מאוד בביקושים במערב.

סקטור ההייטק בכללו עלול אומנם להיפגע בתרחיש של עלייה בתשואות, ובכל זאת אנו ממליצים לשלב מתוכו תחומים כמו שירותי תוכנה ושבבים, תוך ניצול ימי ירידות לרכישות אלו. ברמת המיקרו בתחום ההייטק יש חשיבות גבוהה לסלקטיביות ולבחירה של מניות שלא נסחרות במכפילים מוגזמים.

הכותב הוא אסטרטג השווקים של בנק דיסקונט. הכתוב הוא לצורך מידע כללי בלבד, ואין לראות בו משום המלצה או ייעוץ לגבי כדאיות ההשקעה בניירות הערך או הנכסים הפיננסיים המוזכרים בטור זה