מפעל סוגת בקריית גת / צילום: יח''צ

גל ההנפקות בבורסה בתל אביב צובר תאוצה, ונראה שהשיא עוד לפנינו. אך כבר עכשיו ניתן לסמן את ענף המזון כלהיט התורן, ששולח עוד ועוד חברות לזירת המסחר.

השינוי בטעמי המשקיעים, שנכוו מהנפקות ההייטק של תקופת הקורונה, הוביל לחיפוש אחר חברות יציבות, המציגות רווחים, תזרים חזק וצמיחה לאורך זמן. ואת זה מספקות חברות המזון. התוצאה היא שתחום שבמשך שנים נעדר כמעט כליל משוק ההון הישראלי, מוצא את עצמו במרכז הבמה הפיננסית, עם שורה של עסקאות השקעה בשוק הפרטי ושלוש הנפקות גדולות שבוצעו לפי שווי של מיליארדי שקלים.

● "זה לא הזמן להגדיל את רכיב המניות": התחזיות והטיפים של מנהלי בתי ההשקעות הגדולים

● "החברות המונפקות הן קטנות יחסית ועם גישה מוגבלת למימון": מנהלת מחלקת הנדל"ן ברשות ניירות ערך בראיון

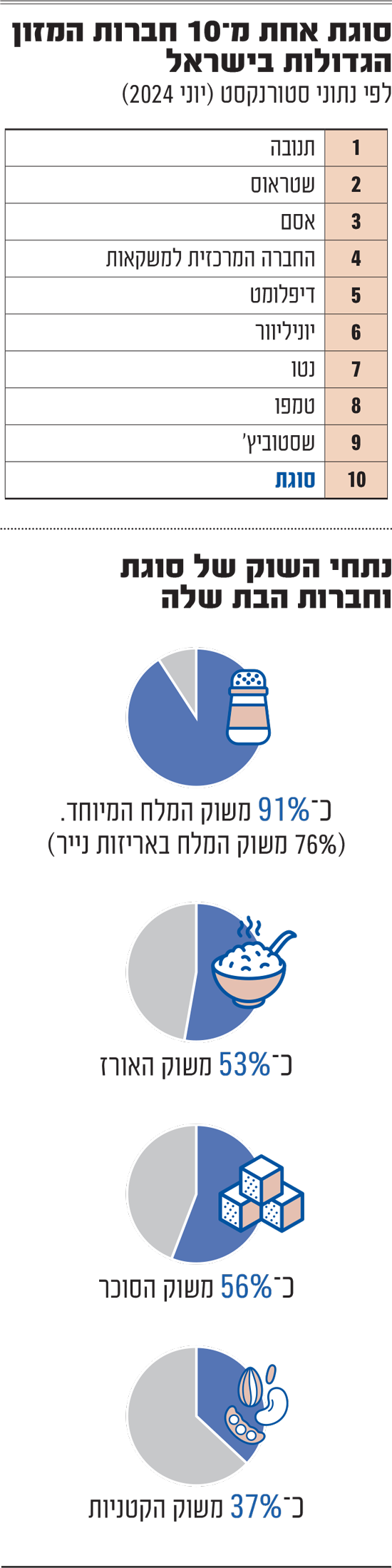

המצטרפת האחרונה לזירת המסחר בתל אביב היא אחת מ־10 ענקית המזון של ישראל: יצרנית ויבואנית המזון היבש סוגת , שהשלימה בשבוע האחרון הנפקה ראשונית (IPO) שבה גייסה 360 מיליון שקל, לפי שווי חברה של כ־1.2 מיליארד שקל (אחרי הכסף).

הגם שהשם סוגת מזוהה אצל רבים עם ייצור (ובהמשך יבוא) של סוכר מאז תחילת שנות ה־60 של המאה הקודמת, הרי שהיום מדובר בחיה אחרת לחלוטין - אחת מ־10 השחקניות הגדולות בשוק המזון המקומי, החולשת על נתחי שוק משמעותיים בשורה של מוצרי יסוד.

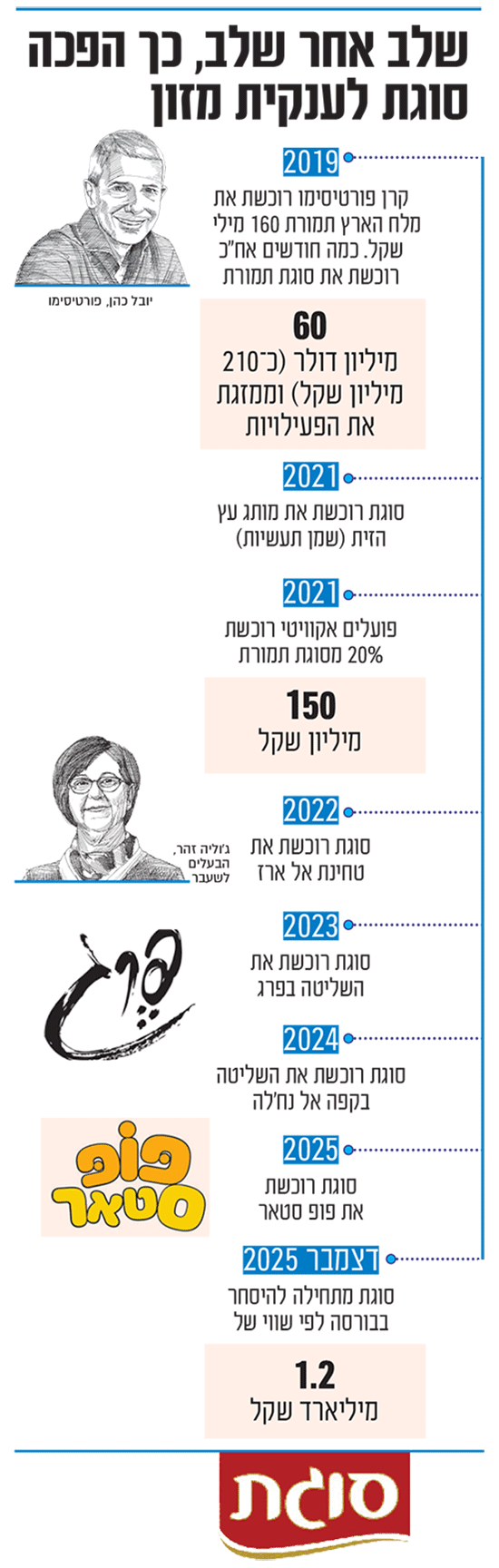

תחת שליטתה של קרן ההשקעות פורטיסימו, הפכה סוגת בשנים האחרונות לחברה המרכזת תחתיה את נתחי השוק הגדולים ביותר בשורה ארוכה של מוצרים, ובראשם מלח - תחום שבו היא מוגדרת כמונופול עם נתח שוק של כ־91% במלח מיוחד; ונתח של כ־76% במלח באריזות נייר (סלית). בנוסף, לחברה יש נתח שוק משמעותי בתחומים כמו סוכר (56%), אורז (53%), קטניות (37%) ושמן (25%).

זאת הודות לשורה של רכישות אסטרטגיות, בהיקף של מעל 300 מיליון שקל, אותן ביצעה בתחום המזון היבש. הללו הרחיבו את פעילותה בצורה משמעותית, כשבין המותגים שנרכשו, ומוכרים בכמעט כל בית בישראל, ניתן למנות את מותגי השמן "עץ הזית" ו"מילמור", הטחינה "אל־ארז", התבלינים "פרג", הקפה "אל־נח'לה" והפופקורן "פופסטאר".

"'הטמפרטורה בבריכה' הרבה יותר נוחה"

ההנפקה של סוגת מגיעה כאמור בעת שגל ההנפקות בבורסה בתל אביב נמצא בעיצומו, ואחרי ששתי חברות מזון גדולות ביצעו מהלך דומה: חברת הבשר בלדי ויצרנית מוצרי החלב מחלבות גד (ראו מסגרת).

"בסוגת חיכו הרבה זמן לתזמון הנכון. המלחמה שיבשה לה לגמרי את התוכניות, אבל ברגע שהם ראו ששוק ההון מרים את הראש ומצליח להסתכל קדימה, הם הפעילו מבערים", מספר גורם בשוק ההון שהיה מעורב במהלך ההנפקה.

"הם לא תכננו שזה ייצא בסמיכות להנפקה של מחלבות גד, וההצלחה שלה לא היוותה פקטור, אבל אין ספק שזה הקל על התמחור. בסוף אתה מגיע לשוק אחרי שהמוסדיים כבר עשו חלק מהמחקרים שלהם, וה'טמפרטורה בבריכה' הרבה יותר נוחה".

"סוגת היא חברה שהייתה חייבת להגיע לבורסה", קובע אמיר נחום, מנכ"ל משותף בווליו בייס חיתום שהובילה את ההנפקה. "שוק ההון המקומי מורכב בעיקר מחברות נדל"ן ופיננסים, והמוסדיים משוועים לגוון את ההשקעות עם חברות טובות ותזרימיות, שיודעות לבצע מיזוגים ורכישות כמו סוגת. מצד שני, היה הרצון של סוגת לקדם את מנועי הצמיחה שלה באמצעות גיוס ההון, שבסוף הוא כלי, לא מטרה, כדי להאיץ את קצב הצמיחה".

אבל יש גם מי שסבורים כי להחלטת סוגת להיכנס לבורסה עלולות להיות השפעות שליליות על החברה. "הם יצטרכו להתחיל להתרגל לזה שהמספרים שלהם גלויים, ובתחום רגיש כמו המזון זה אף פעם לא דבר חיובי", אומר גורם בכיר בענף המזון.

"הישראלים מתמודדים עם יוקר המחיה, וברגע שסוגת יציגו תוצאות טובות, מיד יקשרו אותם לזה", הוא מוסיף. "מספיק לראות את היחס כלפי שטראוס או דיפלומט לאחר שהן מפרסמות דוחות חזקים".

באותו הקשר יש מי שחושש מהשפעת מהלך ההנפקה על הצרכן הישראלי, שנאנק כאמור תחת כובד המחירים. "כולנו מבינים מה קורה לחברה שמנפיקה ורוצה להגדיל רווחים ולחלק דיבידנדים לבעלי המניות. אני מקווה מאוד שלא נתחיל לראות עליות מחירים השכם והערב", מציין קמעונאי בכיר. "ניקח לדוגמה את תנובה שרוצה ללכת להנפקה - ברור שהם מנסים עכשיו לייצר את הרווחיות הכי גבוהה כדי להעלות את השווי, וזה כמובן מתורגם לעליות מחירים".

"מחפשים מותגים חזקים, ולא אכפת לשלם יותר"

סוגת מודל 2025 היא קבוצה החולשת על מגוון של מאות מוצרים, רובם המוחלט בתחום המזון היבש. הסינרגיה בין המותגים השונים שמאוגדים תחתיה באה לידי ביטוי בשימוש במערך ההפצה, המכירות והלוגיסטיקה של החברה, המאפשר הקטנה משמעותית של הוצאות המותגים.

על סוד כוחה של הקבוצה אומר קמעונאי בכיר כי "כל מי שעובד בתחום הקמעונאות יגיד שהקטניות והסוכר היקרים ביותר הם של סוגת. למרות שיש היום המון מוצרים שזולים משמעותית, הישראלים מעדיפים מותגים ומוכנים לשלם על זה כסף. קהלים בודדים בישראל יודעים למחות על המחיר הגבוה ולנסות מוצרים חלופיים".

מנהל בכיר באחת מחברות המזון הגדולות מציע את הזווית שלו: "בניגוד לקרנות השקעה פרטיות אחרות, שמחפשות לרכוש חברה במחיר הזדמנות כדי להשביח ואחר־כך למכור - פורטיסימו וסוגת דווקא מחפשת לרכוש מותגים חזקים, ולא אכפת להן גם לשלם יותר. עבורן חברות במשבר, שקרנות אחרות רואות בהן הזדמנות, זה 'קנס'. הרכישות הללו מאפשרות להן להמשיך לצמוח יפה".

ואכן, הצמיחה של סוגת משתקפת היטב בתוצאות. את תשעת החודשים הראשונים של 2025 היא סיימה עם הכנסות של כ־716 מיליון שקל ורווח נקי של כ־24 מיליון שקל, המשקף קפיצה של כ־81% ביחס לתקופה המקבילה ב־2024. זאת הודות לשיפור משמעותי ברווחיות הגולמית והתפעולית, שעמדו על 19.5% ו־8% מהמכירות, בהתאמה.

סוגת צופה כי תסיים את 2025 עם הכנסות של 944 מיליון שקל, נתון דומה לזה שנרשם אשתקד. בחברה מציינים כי היציבות בהכנסות נובעת מההתמקדות בהקטנת היקפי המכירות של מוצרים בעלי שיעור רווחיות נמוך יותר. במבט קדימה, בסוגת סבורים כי בשנת 2026 היא תשוב למסלול צמיחה, עם הכנסות מוערכות של כ־977 מיליון שקל.

ערבוב של מלח, סוכר, דגנים וקפה

קבוצת סוגת (החברה המונפקת) היא פרי המיזוג בין שתיים מחברות המזון הוותיקות במשק - סוגת ומלח הארץ. בתחילת שנת 2019 רכשה קרן פורטיסימו מידי המיליארדרית שרי אריסון את חברת מלח הארץ (לשעבר תעשיות מלח), הפועלת מאז שנת 1922 בתחום הייצור והיבוא של מלח, תמורת 160 מיליון שקל.

"בניגוד למה שאולי חושבים, פורטיסימו קיבלו מאריסון חברה טובה מאוד, אבל היא הייתה פעילה רק במלח", מספר גורם בשוק המזון. "הם קנו ביזנס טוב, אבל כזה שאין לו הרבה לאן לצמוח", מוסיף בכיר בשוק ההון. "עבור אריסון זו הייתה פעילות שולית, והיא מכרה אותה כחלק ממכירת חיסול של הפעילויות שלה בארץ באותה תקופה (שכללו בעיקר את מניות בנק הפועלים והשליטה בחברת שיכון בינוי, א"ג)".

כדי לצמוח ולשפר את הפעילות, בחרו בפורטיסימו לרכוש באותה שנה את סוגת באמצעות מלח הארץ, תמורת 60 מיליון דולר (כ־210 מיליון שקל) מידי תאגיד המסחר הבריטי מאן. בשוק מספרים כי בפורטיסימו סימנו את סוגת - שנכון למועד הרכישה עסקה במכירה של סוכר, דגנים, קטניות וקמח - כחברה שבאמצעותה הם יוכלו להמשיך לצמוח בתחום המזון.

"סוגת הייתה חברה לא רווחית במיוחד, אבל בפורטיסימו זיהו פלטפורמה לא מנוצלת של הפצה. בסוף סוגת הייתה אומנם חברה בינונית, אבל כזו שיודעת להגיע יפה לנקודות המכירה בקצה", מספר המנהל בענף. "על בסיס הפלטפורמה של סוגת ותהליכי הייעול שהם העבירו אותה, צמחה ענקית המזון שהיא היום".

גורם אחר בשוק המזון מציין כי "אנשים נוטים להמעיט בערך של זה, אבל בסוף מדובר במותגים שחלקם חוזרים לתקופת המנדט. סוג של נכס צאן ברזל במדפים ובארונות של הישראלים. מספיק להסתכל על מי שהחזיק בהם לאורך השנים - חלקם לא בין החיים, אחרים כבר פחות רלוונטיים, ואילו המותג נשאר חזק. השם נשאר, ורק האנשים התחלפו".

בן לאצולת מזון וקרן השקעות: מרוויחי סוגת

לצורך קידום מהלכי הצמיחה, גייסו בקרן פורטיסימו את גיא פרופר (49), בן לאחת ממשפחות אצולת המזון המקומית. אביו הוא דן פרופר, ששימש בעבר כמנכ"ל ויו"ר ענקית המזון אסם, ומשפחתו נמנתה עם מייסדיה. פרופר ג'וניור צבר ניסיון עשיר בתחום המזון, בעיקר בחברת תנובה שם ביצע שורה של תפקידי ניהול בכירים, כולל סמנכ"ל הפיתוח העסקי ומנהל החטיבה הבינלאומית של הקבוצה.

"גיא הוא הרוח החיה של סוגת. הוא חי את עולם המזון מגיל אפס", מספר גורם בכיר בשוק ההון שמכיר אותו מקרוב. "זה בן אדם שה־DNA שלו מהיום שהוא נולד זה קמעונאי, ואי־אפשר לקחת את זה ממנו. לזה תוסיף את כישורי הניהול והאסטרטגיה שלו, שהוא קיבל בתנובה ומהייעוץ העסקי שהוא נתן לתאגידי מזון, ותקבל מנכ"ל חזק שמאוד מוערך בשוק. פורטיסימו מצאו את החבילה המלאה".

העבודה הקשה של פרופר השתלמה עבורו, שכן הוא נהנה מהחזקה של כ־1.5% ממניות סוגת בשווי נוכחי של כ־17 מיליון שקל, לצד שכר בעלות שנתית של כ־1.3 מיליון שקל.

מי שבעיקר יכולה להיות מרוצה מההנפקה היא קרן פורטיסימו, בהובלת יובל כהן, אחת מקרנות הפרייבט אקוויטי המובילות בישראל, שברקורד שלה מהלכי השבחה ואקזיטים רבים בין היתר בחברות סודהסטרים, קורנית דיגיטל, טלרד ונור מקרופרינטרס.

אף על־פי שלא מכרה מניות בהנפקה, רשמה פורטיסימו הצפת ערך משמעותית כתוצאה מהמהלך. נכון להיום, שווי החזקות הקרן (השולטת גם בחברת התקשורת סלקום) עומד על כ־672 מיליון שקל - כפול מעלות ההשקעה שלה בסוגת. זאת, לאחר רווח של 150 מיליון שקל מהכנסתה בשנת 2021 כשותפה בחברה של פועלים אקוויטי, זרוע ההשקעות הריאליות של בנק הפועלים (20%).