מימין: אבי אורטל, אר פי אופטיקל; ריצ'י הנטר, מחלבות גד; חיים דנון, UMI; ארז דהבני, בלדי / איור: גיל ג'יבלי

בין השיאים ששברה שנת 2025 במדדי הבורסה בת"א, במחזורי המסחר ובמימושים של בעלי עניין, היא הפכה גם לשנה החזקה בשוק ההנפקות מאז 2021. מתחילת השנה הצטרפו לבורסה 20 חברות חדשות באמצעות הנפקת מניות ראשונית (IPO), וההערכות הן שבשנת 2026 הגל צפוי להתגבר, ככל שתנאי השוק יאפשרו זאת.

● בדרך להנפקה? למרות הסיכונים, 2 קבוצות מסעדות מושכות מוסדיים

● הבורסה בתל אביב לא ראתה שנה כזו מאז 1992. מה קרה אחר־כך?

"להערכתי יש בין 40 ל-50 חברות שנמצאות בדרך להנפקה בת"א, זה שוק טוב להנפקות כיום", אומר חתם ותיק. הרשימה כוללת חברות רבות מתחומי הנדל"ן, המזון והתעשיות הביטחוניות, כשבין השמות הבולטים בה - חברת הבנייה תדהר וענקית מוצרי החלב תנובה.

מי שאמורה הייתה להשלים את הנפקתה הראשונית היא חברת רמי לוי נדל"ן, שם מקדמים את המהלך מאז סוף אוגוסט, אך עד כה טרם יצא לפועל בשל מחלוקת בין טייקון רשתות המזון שמחזיק בחברה לגופים המוסדיים, בנוגע לשווי החברה. ההערכות הן שכדי לצלוח את המהלך יידרש לוי לחתוך עשרות אחוזים מהשווי המבוקש על ידו, שעמד על 3.6 מיליארד שקל.

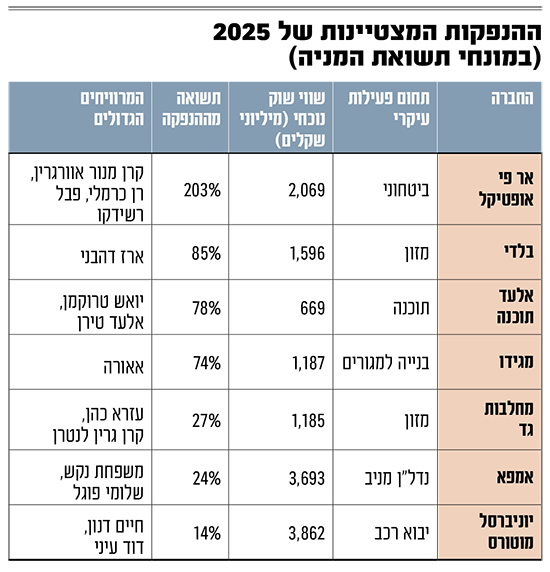

ובינתיים, בחלק מההנפקות שיצאו לפועל השנה סופרים המשקיעים רווחים נאים, של עשרות אחוזים ואף יותר מכך. בולטת מעל כולן מניית הטכנולוגיה הביטחונית אר פי אופטיקל, שזינקה ב־200%, ואחריה זו של חברת המזון בלדי שהוסיפה 85%. בסך־הכול הניבו 15 הנפקות תשואה חיובית למשקיעים, כאשר מבין 5 ההנפקות שהסבו הפסדים בולטות לרעה חברות ההתחדשות העירונית אנשי העיר (ירידה של 44% במניה) ויעז (מינוס 20%).

"הגאות בשוק ההנפקות התחילה כבר ברבעון השני, לאחר שהמשקיעים העריכו בעקבות התקיפה באיראן שרמת הסיכון במשק ירדה", משחזר נדב רבן, מנכ"ל רוסאריו חיתום. בין היתר הוא מונה חברות נדל"ן שגייסו בעבר אג"ח ובשלב שני הנפיקו גם מניות, וכן מספר הנפקות של חברות בתחום המזון (סוגת, מחלבות גד ובלדי) והתעשייה הביטחונית: "ניכר כי המשקיעים רוצים לגוון את התיק שלהם, להוריד חשיפה לתחום הנדל"ן ועדיין להישאר עם החזקות ריאליות.

"זה בציר הנפקות מאוד שונה משנת 2021, שהתאפיינה בעיקר בחברות חלום (טכנולוגיות) בוסריות", מוסיף רבן. "אם מסתכלים קדימה התופעה צפויה להימשך בשנה הבאה. ההנפקות הבאות ימשיכו להיות של חברות תעשייה מסורתיות, לצד פיננסים, מזון וחברות ביטחוניות".

גיא טביביאן, שותף בדלויט ישראל, מעריך כי "בהנחה שלא יהיו ירידות משמעותיות בבורסה ב־2026, צפוי שהמגמה של ההנפקות תימשך ואף תתגבר. נראה עוד חברות גדולות שמבצעות הנפקות IPO, בעיקר מענפי הנדל"ן והקמעונאות".

מי ומי במרוויחים

ההנפקה המצטיינת של 2025 היא זו של יצרנית האופטיקה לשוק הביטחוני אר פי אופטיקל, שהונפקה ביוני האחרון ונסחרת כיום לפי שווי של 2.1 מיליארד שקל, לאחר שהספיקה לשלש את שווייה.

בעלת המניות הגדולה בחברה היא קרן ההשקעות מנור אוורגרין (22%), שרכשה את מניותיה בתחילת 2024 תמורת 70 מיליון שקל - בעסקה ששיקפה לחברת הטכנולוגיות הביטחוניות שווי של כ־180 מיליון שקל בלבד. מנור אוורגרין, שהוקמה לפני כשנתיים על ידי יוצאי לאומי פרטנרס אבי אורטל ויובל זעירא, מחזיקה כיום מניות בשווי של כמעט פי 7 של 465 מיליון שקל. לצדה בולטות החזקותיהם של צמד מייסדי החברה, רן כרמל ופבל רשידקו (לכל אחד נתח בשווי 265 מיליון שקל, לאחר שכבר מימשו מניות בהנפקה). גם המיליארדר מורי ארקין נמנה עם בעלי המניות בחברה, ולו נתח בשווי של 191 מיליון שקל.

במקרה של בלדי, יצרנית ויבואנית מוצרי הבשר שהחלה את דרכה כאטליז משפחתי בשוק הכרמל בתל אביב, הדרך לבורסה הייתה מפותלת יותר אך בהחלט משתלמת. נכון להיום היא נסחרת לפי שווי של 1.6 מיליארד שקל - זינוק של 85% מההנפקה בינואר השנה.

נתח המניות של בעל השליטה ויו"ר החברה, ארז דהבני (79%), שווה כבר 1.3 מיליארד שקל. נזכיר כי לפני ארבע שנים ניסתה בלדי להתמזג לתוך חברת הספאק הראשונה בת"א (איי ספאק 1) לפי שווי של 650 מיליון שקל בלבד, אך המהלך לא זכה לאמון המשקיעים והספאק החזיר את הכסף שגייס.

במקום השלישי מבין ההנפקות המצטיינות נמצאת אלעד מערכות תוכנה, שנוסדה על ידי האחים יואש טרוקמן ואלעד טירן. החברה הונפקה בפברואר השנה, כאשר התכנון המקורי היה לגייס כ-120 מיליון שקל לפי שווי של 470 מיליון שקל (אחרי הכסף). בסוף גייסה החברה 80 מיליון שקל לפי שווי של 380 מיליון שקל "בלבד". המניה הפכה לסיפור הצלחה עם זינוק של 78% מאז ההנפקה למחיר שמגלם לחברה שווי שוק של 669 מיליון שקל כיום. שווי הנתח של כל אח (39% בחברה) מרשים גם הוא - 259 מיליון שקל.

נדל"ן, רכב ומזון

במקום הרביעי נמצאת חברת הבנייה מגידו, שבשליטת אאורה (77%) של יעקב אטרקצ'י. מניית מגידו זינקה ב־74% מההנפקה בחודש יולי לשווי של 1.2 מיליארד שקל, מתוך זה שווי החזקותיה של אאורה 912 מיליון שקל, כאשר הרכישה של מגידו מידי רני צים ומיכאל קרני כשנה קודם להנפקה נעשתה תמורת 280 מיליון שקל בלבד.

עוד חברה מתחום המזון ששימחה את המשקיעים בהנפקתה, היא מחלבות גד של עזרא כהן (מחזיק 39% מהמניות) ושותפתו, קרן ההשקעות גרין לנטרן שמוביל ריצ'י הנטר (עם מניות בשווי 260 מיליון שקל). המחלבה הנפיקה בספטמבר האחרון ומאז מנייתה עלתה ב־27% לשווי שוק כולל של 1.2 מיליארד שקל. המרוויחים הגדולים הם כהן (המחזיק מניות בשווי 460 מיליון שקל) וגרין לנטרן (260 מיליון שקל).

תשואה חיובית הניבה גם אחת ההנפקות הגדולות של השנה, של ענקית הנדל"ן המניב אמפא שבשליטת משפחת נקש ושלומי פוגל. אמפא מחזיקה בין היתר במתחמי העבודה המשותפים WeWork ישראל, לצד מגדלי משרדים בהרצליה ות"א בעיקר. החברה בניהולו של זוהר לוי נסחרת לפי שווי שוק של 3.7 מיליארד שקל, ומנייתה עלתה מאז ההנפקה ביולי ב־24%. בעקבות ההנפקה, בידי משפחת נקש מניות בשווי של כ-1.4 מיליארד שקל (40% מההון), ואילו בידי פוגל 18% מהמניות בשווי 662 מיליון שקל.

עוד הנפקה גדולה ביצעה השנה יבואנית הרכב יוניברסל מוטורס (UMI), שליבת פעילותה היא ביבוא רכבי שברולט, קדילאק ואיסוזו לישראל, לצד החזקות נוספות בתחומי הסיעוד והאבטחה. UMI הונפקה בספטמבר לפי שווי של 3.4 מיליארד שקל אחרי הכסף, והיא נסחרת כיום בשווי שוק של 3.9 מיליארד שקל, לאחר שמנייתה עלתה מאז ב־14%. שווי נתח ההחזקות של עיני ודנון בחברה עומד כיום על 1.5 מיליארד שקל לכל אחד מהם (40% מהמניות כ"א).