שדה התעופה רמון בו התקינה ברנד תעשיות חשמל / צילום: מצגת החברה

הכותבים הם מנכ"ל ומנהלת בחברת הייעוץ Complex

כלל ידוע בספורט הוא שקשה יותר לזכות מחדש באליפות. ב-2026, המשקיעים בבורסה של ת"א עלולים להיתקל באתגר דומה.

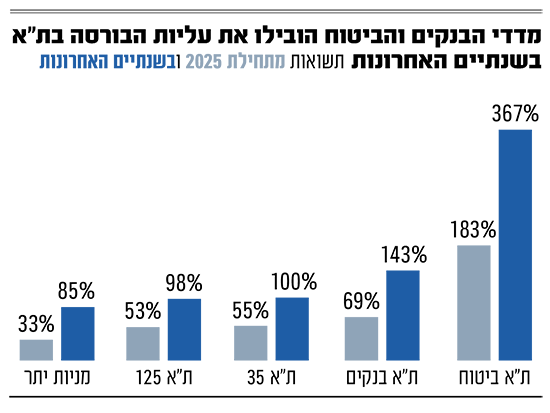

בשנתיים האחרונות המדדים המובילים בבורסה הניבו תשואה מצטברת של 100%, כאשר 2025 הייתה פנומנלית במיוחד. במהלכה מדדי ת"א 35 ו-125 השיאו כ-55%, והבורסה שברה שיאים יותר מ-60 פעמים במהלך השנה.

● קופות גמל ומדרגות המס: השינויים שישפיעו על הכסף שלנו ב-2026

● הבורסה לחברות: כך תוכלו לממש את הפוטנציאל של מסחר בשישי

כעת, שנת 2026 מציבה למשקיעים אתגר חדש - מעבר מתשואת שוק גבוהה לבחירה סלקטיבית של מניות שלא מתומחרות במכפילים גבוהים.

חגיגת התמחור בפיננסים

בתוך החגיגה הכללית בת"א השנה כמה מניות ספציפיות הניבו תשואות יתר חריגות. כך, מדד הבנקים הניב מתחילת 2024 ועד עתה תשואה מצטברת אסטרונומית של כמעט 145%, מתוך כך 70% בשנת 2025. בשנים אלו הבנקים נהנו מתנאי שוק מיטביים, בשל סביבת ריבית גבוהה ומתמשכת, שהובילה להתרחבות המרווח הפיננסי ושיפור חד ברווחיותם.

במקביל, איכות תיקי האשראי נותרה גבוהה וההפרשות להפסדי אשראי נותרו נמוכות, למרות המלחמה והאי-ודאות הכלכלית. אלו אפשרו לבנקים להציג תשואות להון דו-ספרתיות גבוהות במיוחד בראייה היסטורית, שאף נשקו ל-20%, ומניותיהם זינקו.

כעת, נקודת המוצא ל-2026 שונה מזו שעמדה בבסיס גל העליות לפני שנתיים: אז הבנקים נסחרו במכפילי הון של פחות מ-1, על רקע חששות מהמלחמה ומהאטה כלכלית; כיום, הבנקים נסחרים במכפילי הון שבין 1.5-1.9. זהו תמחור גבוה במיוחד היסטורית, שלא התקיים טרום משבר 2008, כאשר הבנקים נדרשו להרבה פחות הון תחת תקינת באזל ופעלו במינוף גבוה בהרבה.

התמחור כיום מגלם תרחיש אופטימי של המשך רווחיות גבוהה גם בסביבת ריבית יורדת, ללא מקום להפתעות וטעויות. במצב כזה, כל התמתנות ברווחיות וחזרה לתשואה סטנדרטית על ההון, תתורגם לירידת מכפילים ותשואות חסר.

לצד הבנקים, מדד ת"א-ביטוח רשם השנה עלייה גבוהה אף יותר, של כ-183%, ו-360% מתחילת 2024. זאת, כתוצאה מסביבת הריבית הגבוהה, שתרמה לירידת ערך ההתחייבויות הביטוחיות ארוכות הטווח, והעלתה את תשואות הנכסים המנוהלים, יחד עם העליות בשוקי ההון שתרמו לרווח.

במקביל, יישום תקן IFRS17 בדוחות חברות הביטוח בתחילת 2025 שינה מהותית את אופן הצגת הרווחיות, והציף מקורות רווח שבעבר נפרסו לאורך תקופה ארוכה. הדבר הוביל לזינוק חד ברווחים ולהערכה מחודשת של שווי החברות, שכתוצאה מכך זינק דרמטית.

המובילה בענף היא הפניקס, ששוויה כיום 37 מיליארד שקל, לעומת פחות מ-10 מיליארד בסוף 2023. מנורה מבטחים שווה 28 מיליארד שקל, לעומת כ-5 מיליארד שקל לפני שנתיים.

כתוצאה, לאחר שנים של תמחור שמרני חברות הביטוח נסחרות כיום במכפילי הון גבוהים היסטורית של 2-3. אלה משקפים ציפיות לרווחיות מבנית ויציבה, שבמידה רבה אינה הולמת את התלות של רווחיות החברות בביצועי שוק ההון.

המשמעות לסקטור הפיננסים היא שהצפת ערך בזכות הרחבת המכפיל הסקטוריאלי - כבר מאחורינו. מכאן ואילך התשואה תהיה מותנית ביצועים ספציפיים, שיצטרכו להיות גבוהים במיוחד. להערכתנו, חברות הביטוח המובילות עשויות להציף ערך נוסף ולהעלות את שוויין בשנים הקרובות, הודות לאיכות ניהול גבוהה ותהליכי פיתוח עסקי משמעותיים, אבל התמחור ייעשה סלקטיבי ומאתגר בהרבה - כשהמשקיעים יתגמלו מהלכים עסקיים קונקרטיים ורווחיים, וגם זאת במתינות.

הזדמנויות במדד היתר

עיקר תשומת הלב של המשקיעים המוסדיים בישראל ממוקדת בפיננסים, נדל"ן ואנרגיה, שם נסחרות המניות הגדולות והסחירות ביותר, שהציפו ערך מקסימלי בשנים האחרונות.

עקב כך, דווקא בסקטורים הפחות מסוקרים ובמניות היתר נותרו כיסי הזדמנויות למשקיעים הקטנים. מתחילת השנה עלה אמנם מדד מניות היתר בכ-33%, אך המהלך לא לווה בזינוק רוחבי של מכפילים, כך שחלק ניכר מהחברות ממשיך להיסחר בתמחור שמרני.

הדיסקאונט היחסי שבו נסחרות רבות ממניות היתר אינו משקף בהכרח חולשה עסקית. הוא נובע במידה רבה מנזילות נמוכה שאינה מתאימה למשקיעים מוסדיים גדולים, סיקור אנליטי מצומצם והטיה גוברת של כספים להשקעות פסיביות, שמנותבות אוטומטית למניות הגדולות במדדים. בתנאים כאלה, השוק נוטה לתמחר תרחישים שמרניים בלבד, ולעיתים מפספס תהליכים עסקיים והתפתחויות אסטרטגיות שמתרחשות מתחת לפני השטח.

הדוגמה הקלאסית היא חברות בתחום תעשייה, שמתומחרות במכפיל הון בסביבות 1 ובמכפילי רווח נמוכים. זאת לאחר שנפגעו בשנים האחרונות משילוב של התחזקות השקל שפגעה ברווחיות, ריבית גבוהה שהכבידה על מימון והשקעות הון והאטה מקומית וגלובלית בביקושים, בחסות המלחמה.

להערכתנו, חלק מאלו ניצבות בנקודת פתיחה שונה לקראת 2026, עם פוטנציאל לשיפור בפעילות על רקע ירידת הריבית וסיום הלחימה, שיובילו להתגברות הביקושים לשיקום המשק וצמיחתו ולהגדלת ביקושים גלובליים. כך למשל, ברנד תעשיות היא חברה הממוקמת בלב שרשרת הערך של השקעות תשתית ובנייה תעשייתית, תחומים שצפויים ליהנות מהשקעות בשיקום המדינה והאצה בפעילות הכלכלית.

דוגמה נוספת היא שניב, שפועלת בתחום מוצרי צריכה בסיסיים (מוצרי נייר וניקוי), המאופיין בביקושים יציבים, עם צמיחה פוטנציאלית בהיקפי הפעילות ושיפור הדרגתי ברווחיות.

גם אוריין, העוסקת בתחום השילוח והלוגיסטיקה, עשויה ליהנות מהתאוששות בביקושים המקומיים והגלובליים, ואף להרוויח מהעלאת תקרת הפטור ממע"מ, לאור גידול פוטנציאלי בהיקף ובערך המשלוחים מחו"ל.

חזרת הניהול האקטיבי

להערכתנו, חשיבות מרכזית בניהול תיקי השקעות ב-2026 תהיה לניהול האקטיבי, עם מעבר מהתמקדות במדדים לבחירה סלקטיבית ומדויקת של מניות.

בדומה לארה"ב, שבה שליש ממדד S&P 500 מרוכז בשבע מניות של ענקיות הטכנולוגיה, וכ-40% בסקטור הטכנולוגיה בכללותו, בישראל קיימת תמונת ראי של ריכוזיות סקטור הפיננסים במדדים המובילים, כשהוא מהווה כ-40% מת"א 35, כשרק הבנקים מהווים שליש מהמדד.

כתוצאה, בשנתיים האחרונות קל היה להפיק רווחים עצומים בהשקעה פסיבית, מאחר שהשוק כולו, ובמיוחד המניות הגדולות, עלה בקורלציה עצומה. אולם כעת, ההשקעה הפסיבית במדדים המובילים אינה מספקת פיזור אמיתי, אלא יוצרת חשיפה סקטוריאלית מרוכזת שמוכתבת על ידי ביצועי העבר של המדדים. כך, גדלה אוטומטית החשיפה למניות שכבר עלו בעוצמה, וקטנה החשיפה לאזורים שבהם הפוטנציאל טרם מוצה.

לכן להערכתנו, ב-2026 התשואה תהיה כרוכה בהשקעה אקטיבית וסלקטיבית.

*** הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם