מה הניע את יו"ר רשות ניירות ערך, פרופ' שמואל האוזר, להטיל פצצה דווקא בעיתוי הנוכחי, זאת לא נדע. אבל בחודש שעבר, בכנס השקעות של גופים מוסדיים, התייחס האוזר, לקראת סוף נאומו, לעמלות ההפצה בקרנות הנאמנות בשלושה משפטים קצרים.

"הגיעה העת לתקן עיוות שנוצר בשוק לפני מספר שנים בעקבות המלצות ועדת בכר", הוא הכריז. "אין מנוס מיוזמה לתיקון התקנות כדי להסיר חסמים שמונעים תחרות אמיתית על גובה דמי הניהול של קרנות הנאמנות. לכן החלטתי להוביל מהלך שיביא לשינוי במנגנוני התגמול של הבנקים בשל הפצת קרנות נאמנות, שתכליתו טיפול בעמלות ההפצה הגבוהות במטרה להוזיל את דמי הניהול ללקוח הסופי". כך פתח האוזר בקרב על חצי מיליארד שקל. קרב שילווה אותנו בתקופה הקרובה.

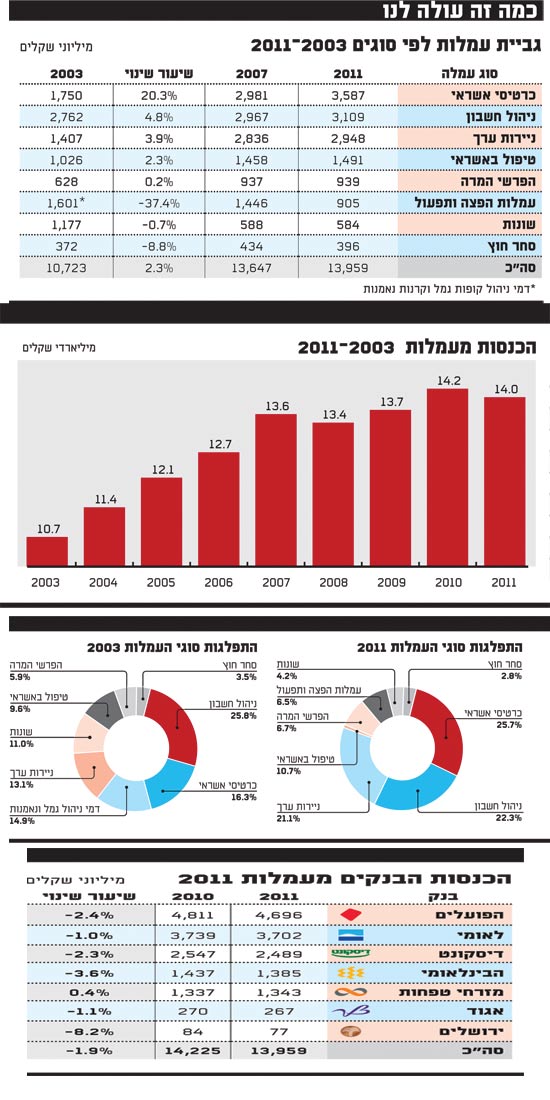

עמלות ההפצה הן נושא טעון. לפי נתוני הרשות, דמי הניהול בקרנות נאמנות עומדים על 1.3 מיליארד שקל. מתוכם גובים הבנקים 475 מיליון שקל, כלומר 36% מדמי הניהול. שיעור העמלה נגזר מסיווג הקרן: בקרן כספית נגבית עמלה של 0.125%. מקרן שקלית גובים הבנקים עמלה של 0.25%, כשלפי נתוני הרשות מדובר בכ-60% מדמי הניהול שנגבים על ידי בתי ההשקעות. מקרן אג"ח נגבית עמלת הפצה של 0.4% והיא מהווה שליש מדמי הניהול. מקרן מנייתית נגבית עמלה של 0.8%, שמהווה 30% מדמי הניהול.

עבור בתי ההשקעות, הנאנקים תחת הרגולציה, נפגעים מהורדת דמי הניהול בגמל ומירידת המחזורים בבורסה, הורדת עמלות ההפצה עשויה להיות קרש הצלה שיזרים לקופותיהם עשרות מיליוני שקלים. הבנקים, מן העבר השני, מתנגדים באופן טבעי לכל שינוי במודל הקיים שמזרים להם חצי מיליארד שקל בשנה. האוזר מצידו הכריז כאמור שדמי הניהול ללקוח צריכים לרדת. לאן הולך הקרב המשולש הזה בין רשות ניירות ערך, בתי ההשקעות והבנקים, ומי עשוי להכריע בו בסופו של דבר. ניתוח "גלובס" לפניכם.

האוזר מחפש מודל

בתפיסתו של האוזר, עמלת ההפצה היא חסם לתחרות. "במקרים רבים מנהלי קרנות הנאמנות נדרשים לוותר על מרבית הכנסותיהם לטובת התשלום עבור עמלת הפצה, וחסומה בפניהם האפשרות להפחית את דמי הניהול שהם גובים לרמות נמוכות יותר", הוא אומר. "זה מצב בעייתי בעיניי שפוגע באינטרסים של המשקיעים".

יש לפחות שתי בעיות עם הטיעון הזה של האוזר: 1. לפי נתוני הרשות עמלות ההפצה מהוות 36% מדמי הניהול ולא את מרביתם. 2. ראינו כבר שכשמנהלי הקרנות רוצים באמת להתחרות, כמו בקרנות הכספיות, גובה עמלת ההפצה אינו פרמטר עבורם.

אבל שאלת המפתח היא בכלל אחרת: האם הורדת עמלות ההפצה באמת תוזיל את דמי הניהול ללקוח? כלומר, האם מנהלי קרנות הנאמנות אכן יגלגלו לצרכן את החיסכון שייווצר? הרי אם בתי ההשקעות לא יורידו את דמי הניהול בהתאם לשיעור הירידה בעמלת ההפצה, כל התוצאה של המהלך של האוזר תהיה העברת כספים מכיסי הבנקים לכיסי מנהלי בתי ההשקעות. וזו אינה המטרה מבחינתו.

אז מה מתכוונת הרשות לעשות? עד כה נזרקו לאוויר שני רעיונות: שהבנקים יגבו עמלות קנייה ומכירה מהלקוח במקום מהיצרן; שמירה על המודל הקיים אבל גביית עמלת ההפצה כשיעור יחסי מדמי הניהול שגובה בית ההשקעות ולא כנגזרת של סוג הקרן. בשתי השיטות יש בעיות קשות ובשתיהן אין פתרון שיוודא כי הפחתת עמלות ההפצה לא תישאר בכיס של בתי ההשקעות.

הרעיון הראשון, גביית עמלות קנייה ומכירה מהלקוח, יגרום לקשר ישיר בין פעולות בתיק הלקוח לבין הכנסות הבנק. לכן יגדל האינטרס של הבנקים לעשות מה שמכונה "חיבוץ" - ביצוע פעולות קנייה ומכירה מיותרות בתיק. וקשה מאוד להוכיח אם הבנק ביצע פעולה כי היה בה צורך אמיתי או כדי להגדיל הכנסותיו, בייחוד שכבר היום היקף הפעולות בקרנות נאמנות גדול מאוד וכל שנה התיק מתחלף פעמיים. אם יינתן לבנקים תמריץ כלכלי להגדיל את הפעולות, הכמות שלהן עלולה לגדול באופן משמעותי.

הרעיון השני בעייתי אף יותר. היתרון העיקרי של השיטה הנוכחית הוא ניתוק הזיקה בין התגמול שמקבל הבנק מכל יצרן, לבין ההמלצה ללקוח. יועץ השקעות שמציע ללקוח לרכוש קרן אג"ח לא מושפע מהתגמול שהבנק יקבל מהיצרנים השונים כי כולם משלמים לבנק אותו שיעור עמלה. זה מאפשר לתת ייעוץ אובייקטיבי. אם העמלה של הבנק תיגזר מדמי הניהול של הקרן, יהיה לבנקים תמריץ כלכלי לנתב את הלקוח לקרן בה דמי הניהול הם הגבוהים ביותר, כיון שכך העמלה שיקבל הבנק תהיה הגבוהה ביותר.

איזה מודל אם כך יקבע האוזר, ואיך יבטיח כי הורדת עמלות ההפצה תגולגל במלואה לצרכן? לרשות ניירות ערך אין תשובה. מבחינתם זו אכן בעיה חמורה והמודל שיקבע יהיה חייב לתת לה מענה, אבל אין כרגע מודל קונקרטי וצוות ברשות עובד כדי לגבש אותו.

אז מדוע יצאה הרשות כבר עכשיו, לפני שיש לה מודל חדש, בהצהרה בדבר כוונותיה להוריד את עמלות ההפצה? כי מבחינתה יש צורך להבהיר לשוק לאן בכוונת הרגולטור להגיע.

הבנקים לא רוצים שינוי

מבחינת הבנקים, באופן רשמי זו ביצה שטרם נולדה, ואין להם כוונה לנקוט עמדה עד שיראו בדיוק מה האוזר מציע. בפועל, הם מתנגדים בנחרצות לכל שינוי. לטענתם, המודל הקיים הוא אובייקטיבי, עובד מצוין, שקוף לכולם, ואין סיבה לשנות אותו. לתפיסתם, כל שינוי יעמיד את יועץ ההשקעות במצב בלתי אפשרי מול הלקוח ויחשוף אותו לקנסות ולאכיפה מנהלית. הם חוששים גם ממעבר מעמלות הפצה לעמלות קנייה ומכירה. להערכתם, קיים סיכון ממשי כי בהמשך, לאחר ביטול עמלות ההפצה, יבקש המחוקק להגביל את עמלות הקנייה והמכירה שלהם, והכנסותיהם יפגעו.

בבנקים יש כעס רב על האוזר שקודם יוצא בהצהרות ואחר כך מחפש מודל שאפשר ליישם בשטח. "רשות ניירות ערך מגדילה כל הזמן את הרגולציה על יועצי השקעות וזה עולה כסף", אומר לנו בנקאי בכיר. "מערכות המחשב לייעוץ השקעות עולות הרבה כסף, הכשרת יועץ השקעות עולה כסף. פריסת יועצי השקעות בסניפים עולה כסף. מי ישלם את זה? אם הרשות לא רוצה ייעוץ השקעות אובייקטיבי שתגיד, נקטין את כמות יועצי ההשקעות, נקטין את זמינותם. מי אמר שחייבים יועץ בכל סניף? אם האוזר רוצה שהמצב יגיע לזה של הייעוץ הפנסיוני, שלא קיים כי הרגולציה הרגה אותו, אז בבקשה".

בנק ישראל עוד לא החליט

את המאבק המתפתח בין הבנקים לרשות ניירות ערך יכריע בנק ישראל. באופן פורמלי רשות ניירות ערך סוברנית לקבוע את עמלות ההפצה, וקרנות הנאמנות הן טריטוריה שלה. מעשית, עמדתו של המפקח על הבנקים, דודו זקן, תכריע.

האוזר הרי צריך להגיע עם המודל שיציע לשר האוצר, יובל שטייניץ, ורק אחרי אישורו ימשיך לכנסת. אך אם בנק ישראל יתנגד, קשה לראות את שר האוצר יוצא נגד הנגיד. כך שתמיכה של זקן בעמדת האוזר תאלץ את הבנקים להתיישר, ומנגד הסתייגות שלו תמנע בפועל כל שינוי. כך קרה גם בניסיון הקודם של הרשות בימי זוהר גושן לשנות את עמלות ההפצה: המפקח דאז, רוני חזקיהו, התנגד, והמהלך נפל.

אז מהי עמדת בנק ישראל? האוזר הציג את תפיסותיו לזקן ויצא ממנו בתחושה שהבנק לא יתנגד למהלך של שינוי מודל עמלות ההפצה. ברם, אי התנגדות אינה בהכרח תמיכה. בתגובתו הרשמית מסר לנו בנק ישראל כי "המפקח על הבנקים טרם גיבש את עמדתו". זו תשובה דיפלומטית שמשמעותה: ייתכן מאוד שבנק ישראל יתנגד בעתיד. כרגע, בכל מקרה, זקן יושב על הגדר.

הפשרה מ-2005 שרדה את יו"ר הרשות הקודם

בואו נחזור שבע שנים אחורה לקיץ 2005. הבנקים ומשרד האוצר מתכתשים על רפורמת בכר. הראשונים מתנגדים למודל גביית עמלות קנייה ומכירה מהלקוח שהציעה ועדת בכר, ותובעים כי יותר להם לגבות מהיצרנים עמלות הפצה בקרנות הנאמנות. האוצר מקבל את עמדת הבנקים ונוצר ויכוח על גובה העמלה. הבנקים דורשים עמלת הפצה של שני שלישים מדמי הניהול. בתי ההשקעות מציעים שהעמלה תהיה עד 15%. בסוף התקבלה פשרה: שיעור העמלה הממוצע יהיה כ-30% מדמי הניהול, כשהשיעור המדויק יקבע על ידי שר האוצר, לפי סוג הקרן.

המודל שנקבע ניתק את הקשר בין כמות הפעולות שמבצע הלקוח לבין העמלה שהוא משלם, אבל גם אין בתוכו קשר כלשהו לעלויות עבור הבנקים. הרי אין סיבה הגיונית שהבנק יגבה עמלה גבוהה יותר על קרן מנייתית, כי אין כאן תוספת עלות עבורו לעומת רכישת קרן שקלית שבה הוא זכאי לעמלה של 0.25% בלבד.

לפני שנתיים ניסה יו"ר הרשות דאז, פרופ' זוהר גושן, לשנות את המודל. תחילה הציע כי הבנקים לא יגבו עמלות הפצה מהיצרן, אלא עמלות קנייה ומכירה ישירות מהלקוח. לאחר מכן הציע כי עמלות ההפצה בקרנות המנייתיות יקוצצו במחצית ויעמדו על 0.4%, כשבמקביל מנהלי הקרנות יורידו לחצי שנה את דמי הניהול באותו שיעור, כך שהלקוח יקבל את ההוזלה במלואה. שתי ההצעות נפלו לאחר התנגדות חריפה של המפקח דאז, חזקיהו.

בשלהי 2010 הושגה פשרה: קטגוריית עמלת ההפצה המנייתית תבוטל, ועמלת ההפצה המרבית תהיה 0.45%, כך שהבנקים יגבו מעט יותר בקרנות אג"חיות אבל פחות על קרנות מנייתיות. מאחר שהיקף הנכסים בקרנות האג"ח גבוה פי כמה מהקרנות המנייתיות, הבנקים יפסידו מיליוני שקלים בודדים אם בכלל. אך מספר חודשים אחר כך, עם כניסתו של האוזר לתפקיד, ועוד בטרם נקבעו הכללים החדשים כמחייבים, הוא הנחה להקפיא את השינוי ולחפש פתרון אחר.