המשימה העיקרית של המשקיעים ומנהלי ההשקעות היום היא לחפש השקעה שמרנית שגם תניב תשואה. לא פלא שאסטרטגיית ההשקעה במניות דיבידנד חוזרת למרכז תשומת הלב. הרי כששוק המניות בשפל, רווחי החברות קטנים (או שהפסדיהן מעמיקים), דיבידנדים יכולים לפצות את המשקיעים ותיק של מניות דיבידנד עשוי להתגלות כמהלך מנצח לטווח הארוך.

בית ההשקעות הקנדי RBC פרסם לאחרונה מחקר מקיף סביב נושא מניות הדיבידנד. השורה התחתונה הייתה ההמלצה הברורה, "קנו דיבידנדים... צריך להגיד יותר מזה?".

רכישת מניות מוטות דיבידנדים, טוען המחקר, מאפשרת למשקיעים להקטין את סטיית התקן של תיק ההשקעות, וירידת הערך של התיק בגלל השווקים מקוזזת במידה מסוימת עם הדיבידנד. לכן ב-RBC רואים באסטרטגיית הדיבידנדים דפנסיבית.

"אסטרטגיות מוטות דיבידנדים מציעות תשואות עודפות על פני שוק המניות, במצבי שוק שונים, לאורך זמן ובמדינות שונות", קובע המחקר. "קיראו לה מהלך דפנסיבי, אם אתם רוצים. זה המהלך הדפנסיבי שאנחנו אוהבים ליישם".

מניות השורה השנייה מניבות יותר

המחקר נשען על נתונים שאסף וניתח פרופסור קנת' פרנש מבית הספר לעסקים Tuck, שבדרמות'. פרנש בחן את התנהגות מניות הדיבידנד בשוק האמריקני מסוף שנות ה-20 של המאה הקודמת ועד היום בהשוואה לשוק המניות הכללי. המסקנות שלו חד משמעיות.

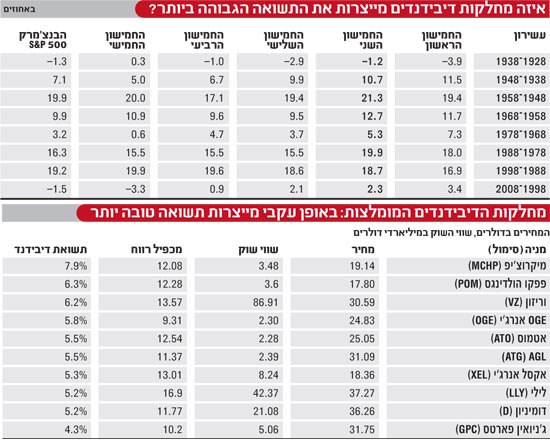

פרנש חילק את מניות הדיבידנד לחמש קבוצות (חמישונים), על פי שיעור הדיבידנד שהן מחלקות, ובחן את הביצועים הכוללים של כל חמישון מול שוק המניות - כלומר מדד ה-S&P 500. למרבה ההפתעה, דווקא החמישון בעל תשואת הדיבידנד השנייה בגודלה הצליח להכות את המדד בשבעה מתוך שמונת העשורים שנבדקו.

מה עם החמישון העליון, של המניות בעלות תשואת הדיבידנד הגבוהה ביותר? הוא הצליח להכות את המדד רק בחמישה מתוך שמונת העשורים.

רק בעשור אחד מניות הדיבידנד פיגרו אחרי ביצועי השוק - העשור שהסתיים ב-1998. אחד ההסברים הפוטנציאליים של כלכלני RBC הוא שבעשור זה - התקופה שקדמה לבועת ההיי-טק - המשקיעים הסתנוורו מהצלחתן של מניות הצמיחה והקדישו יותר תשומת לב לצמיחת החברות ופחות לבסיס הערך שלהן. ומניות הדיבידנד, מה לעשות, קשורות לגישת השקעות הערך.

עד כמה מוצלחת הייתה האחזקה במניות דיבידנד בתקופת המחקר? השקעה של 100 דולר בשנת 1927 באסטרטגיה שרוכשת מניות מהחמישון העליון הייתה שווה בסוף התקופה (2008) 424 אלף דולר. במילים אחרות, תשואה שנתית ממוצעת של 10.8%. 100 דולר שהושקעו בחמישון השני הפכו בתום התקופה ל-806 אלף דולרים - כלומר, תשואה שנתית ממוצעת של 11.7%.

לשם השוואה, החמישון הנמוך ביותר (כלומר מחלקות הדיבידנדים הצנועים ביותר) הניב למשקיעים תשואה שנתית ממוצעת של 8.8% בלבד לאורך כל תקופת הבדיקה. תשואה זו ייצרה 98 אלף דולר, בעוד ה-S&P 500 החזיר תשואה של 9.4% בשנה, שייצרה 167 אלף דולר בסוף התקופה.

עדיף תשואת דיבידנד נמוכה על כלום

כאמור, דווקא השקעה בחמישון השני בתשואת הדיבידנד הצליחה להניב את הביצועים הטובים ביותר, גם מעל לביצועי החמישון הראשון של החברות הנדיבות ביותר. הסיבה שמציעים ב-RBC היא תפיסתם של המשקיעים, שתשואת דיבידנד גבוהה במיוחד עשויה לרמז על בעיות בפעילות החברה, ולכן היא ממהרת לחלק את כסף לבעלי מניותיה לפני שתפשוט את הרגל. אותם משקיעים סבורים שחברות עם תשואת דיבידנד נמוכה יותר משקיעות חלק מההון החוזר שלהן בשיפור הצמיחה שלהן בעתיד.

הנתונים המפתיעים הללו לא מאפיינים רק את השוק האמריקני. פרופ' פרנש ביצע מחקר דומה אך מקיף פחות בשווקים נוספים, כמו קנדה, גרמניה, בריטניה ויפן. בקנדה, למשל, השקעה בתיק מניות עם תשואת דיבידנד גבוהה החזירה בשלושים שנה כ-15.9% בממוצע לשנה, לעומת 12.4% בלבד שהניב מדד היחס.

בדיקה נוספת בחנה את הביצועים של המניות עם תשואת הדיבידנד הנמוכה ביותר מול תיק מניות שאינן מחלקות דיבידנד כלל. התוצאות מראות כי ברוב השווקים (למעט יפן) תשואת דיבידנד נמוכה עדיפה על מניות שאינן מחלקות דיבידנד כלל. הפער עשוי להיות מהותי ובקנדה הגיע ל-6.9%.

השורה התחתונה של RBC ברורה: העדיפו מניות שמחלקות דיבידנד. כמובן, בחירת המניות צריכה להיות סלקטיבית. הן צריכות להציג תשואת דיבידנד משכנעת ועקבית, אבל מבחינת RBC הן נדרשות לעמוד בארבעה קריטריונים, שמשמשים את מערכת ניטור המניות של הבנק כדי להרכיב את רשימת מניות הדיבידנד המומלצות (ראו מסגרת).

כך, למשל, "חברות שמשלמות דיבידנדים אבל חתכו את שיעור הדיבידנד הניבו ביצועים רעים ואף גרועים יותר ממניות שאינן מחלקות דיבידנד", הם מסבירים. מנגד, מניות של חברות שהגדילו את שיעור הדיבידנד הניבו את הביצועים הטובים ביותר מבין כלל המניות שנבדקו. *

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.