רוב המדדים בכל השווקים, נמצאים בקניית יתר, ועם כל עליה נוספת, מתקרב התיקון מטה. בשבועיים החולפים המשיכו השוק בארה"ב ומחוצה לו לטפס מעלה לרמת מכירת יתר המאופיינת בסיכון גבוה. S&P500 הוסיף עוד 0.55%, דאו ג'ונס 0.83% ונאסד"ק 1.01%.

למרות זאת, יש מניות שלא הצליחו בתקופה זו לעמוד בקצב העלייה ומשתרכות מאחור. מניות אלה מכבידות על כל תיק השקעות ומושכות את התשואה מטה.זאת הסיבה שרצוי לחתוך את אותן מניות מהתיק ולשחרר ממכירתן מזומנים לאפיקים מניבים אחרים.

אלה הקריטריונים המצביעים על מניה "משתרכת"

- מנייה שאינה עולה בשוק עולה, שבו רוב המניות עולות, במיוחד בשוק שהגיע לרמת קניית יתר.

- מנייה שעלתה לקצה העליון של רצועת ניוד המחירים שלה בעשרת השבועות החולפים (בין 2 ל-3 סטיות תקן ממחירה הממוצע ב-10 השבועות), כתוצאה מעליית השוק כולו, כי ברמה זו יש לה נטייה לעצור או לסגת.

- מנייה הנמצאת במגמת ירידה, מתחת לקו ההתנגדות, וחלשה מהשוק וגם מהסקטור אליו היא משתייכת, לטווח הקצר וגם לטווח הארוך. בכך, אין לה את התכונות הטכניות הדרושות להצלחה. גם רצוי שתהיה חלשה מבחינה כלכלית-פיננסית.

- מנייה הנמצאת במומנטום שלילי, המשקף נסיגה במחירה בשבוע האחרון בהשוואה לחמשת השבועות האחרונים.

- מנייה בה נפח המסחר הוא לפחות 100 אלף מניות ליום, כממוצע ל-30 יום האחרונים, זאת על מנת למנוע כניסה למניות בהרצה.

המשך עליית השווקים, שבדרך כלל סוחף איתו את רוב המניות מעלה, מאפשר למכור את המשתרכות במחירים גבוהים יותר. מכירת המשתרכות משחרר מזומנים שניתן להפנות לאפיקי השקעות טובים יותר, או לפחות לשמש כגידור (הגנה) לכל התיק. מניות משתרכות הן גם מועמדות טובות לאלה שיש להן נטייה לשימוש בשורט.

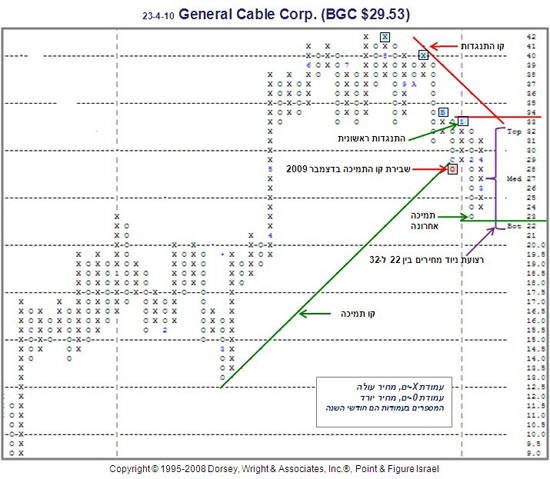

ג'נרל כדוגמא

מניית ג'נרל כייבל BGC המוצגת מטה, תשמש דוגמא למנייה משתרכת. הפרמטרים לפיהם נבחרה המנייה מופיעים מטה:

אברהם קוגל ג'נרל כייבל

- עלתה מ-23 דולר ל-31 דולר (ה-X הגבוה ביותר בטור ה-X-ים הימני) ונמצאת קרוב ומתחת לקו התנגדות.

- קרובה להתנגדות ראשונית בסביבות 33 דולר, הרמה ממנה החלה לרדת בינואר 2010.

- קרובה לקצה העליון של רצועת הניוד בת 10 שבועות (TOP) ב-32 דולר.

- בעלת 0 תכונות מתוך 7 תכונות אופטימאליות הדרושות למנייה עולה.

- בדצמבר 2009 שברה את קו התמיכה שלה.

- בפברואר 2010 המשיכה להיחלש מול השוק ומול הסקטור שלה לטווח הקצר וגם לטווח הארוך.

- מאז אוגוסט 2009 מראה סטייה שלילית ביחס לשוק, ע"י יצירת שיאים יורדים בזמן שהשוק עלה לשיאים חדשים.

- אין תמיכה הנראית לעין מעבר לתמיכה האחרונה שיצרה המנייה ב-23 דולר בפברואר 2010.

- BGC שייכת לסקטור האלקטרוניקה המאופיין בחוזק יחסי "ממוצע", בהשוואה לסקטורים חזקים יותר הנחשבים למועדפים בשוק עולה.

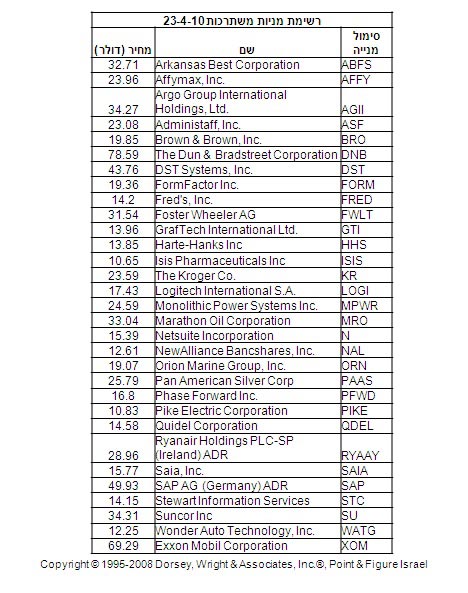

בעזרת כלי החיפוש של שיטת Point & figure DWA ולפי הקריטריונים מעלה, הוספתי רשימה חלקית של עוד מניות משתרכות היכולות להיות מועמדות למכירה, לגידור או למכירה חלקית. חלק מהן גם מתאימות לשורט. במינימום, רצוי להימנע מהן באם הן אינן עדיין בתיק ההשקעות. המניות לא נבדקו מבחינה כלכלית-פיננסית.

אברהם קוגל מניות משתרכות

-

אברהם קוגל הינו מנתח שווקים גלובליים בכי, מומחה עולמי בשיטת Point & Figure DWA, ומביא השיטה עם הסמכה בלעדית בישראל. קוגל סוחר פעיל בשוק ההון ומנהל תחום Point & Figure DWA במרכז להשכלה פיננסית מבית Matrix, ובעלים של אתר www.pnf.co.il ללימודי שוק ההון.

- ניתן ליצור קשר במייל: info@pnf.co.il

- אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו- עושה זאת על דעת עצמו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.