סקטור הקמעונאות נחשב לקטר המניע את הכלכלה האמריקאית ומהווה 70% מהתמ"ג של ארה"ב.

במפולת השוק ב-2008, התרסקו מניות הקמעונאות כמו מניות רוב הסקטורים האחרים. לעומת זאת, ב-2009, היה הסקטור כוכב השוק האמריקאי, עלה 124 אחוז בהשוואה ל-S&P500 שעלה 23%.

מאפריל 2010 המטוטלת זזה לצד השני, סקטור הקמעונאות נחלש וממשיך להיחלש עד היום. לכן, ברורים לנו יותר נאומי הצמיחה המגמתיים של אובמה וברננקי על צמיחת הכלכלה שבפתח, אך פחות ברור לנו מאיפה ועל סמך מה שאבו הכלכלנים האופטימיים את תחזיותיהם לחזרת הצמיחה בארה"ב.

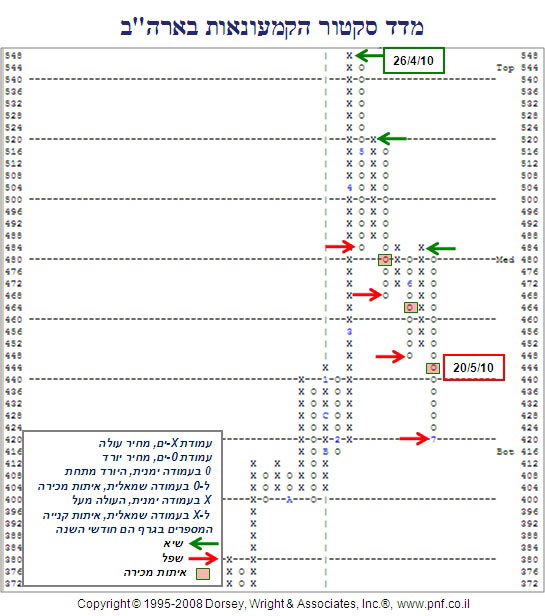

אברהם קוגל - מדד סקטור הקמעונאות בארהב

- הגרף מעלה מראה ירידה חדה ונמשכת במחיר הממוצע של מניות הסקטור מאז השיא האחרון ב-26 אפריל 2010. הירידות החדות מלוות בשיאים ושפלים יורדים, עם 3 איתותי מכירה, האחרון ב-20 מאי 2010.

- ב-30 הימים האחרונים ירד סקטור הקמעונאות בדירוג החוזק שלו, ממקום 14 למקום 32, מתוך 40 הסקטורים בארה"ב.

- אחוז הולך וגדל של מניות הסקטור ממשיכות לרדת וחוצות את קווי התמיכה שלהן מטה, ומגדירות מגמת ירידה.

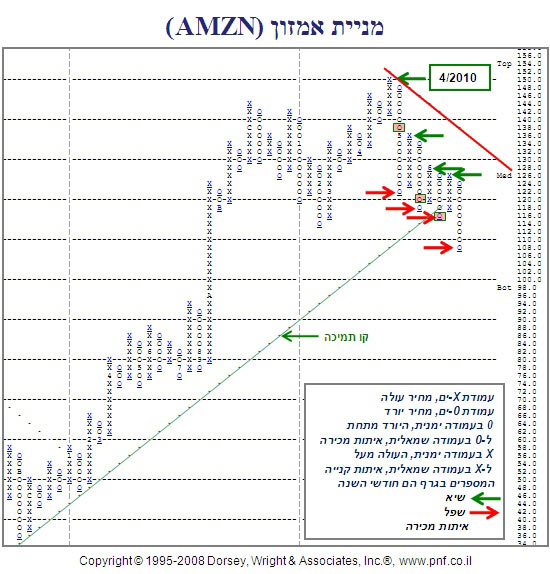

מניית אמזון

דוגמא מעניינת מסקטור הקמעונאות היא אמזון . המניה הייתה אחת המובילות מעלה בעלייה מהשפל במרץ 2009. אמזון החלה את דרכה מעלה מתחתית ב-35 דולר בנובמבר 2008. במרץ 2009, כשהאינדיקאטורים העיקריים בשוק הגיעו לתחתית, היא כבר הגיעה ל-60 דולר.

הקונים משכו אותה כלפי מעלה במשך 12 החודשים שלאחר מכן, והריצו את המניה עד 150 דולר באפריל 2010. בנקודה זאת החלה אמזון לצלוע. האיתות הראשון ניתן ב-138 דולר ולאחר מכן עוד שלושה איתותי מכירה, כל אחד משיא נמוך יותר. האיתות האחרון ב-114 היה משמעותי מאחר והיא שברה את קו התמיכה ושינתה את המגמה לירידה.

גם המומנטום החודשי הפך לשלילי במרץ 2010, לאחר שנה שהיה חיובי. מומנטום חודשי שלילי משקף מחיר ממוצע של 30 הימים האחרונים, הנמוך יותר מהמחיר הממוצע של חמשת החודשים האחרונים.

אברהם קוגל - מניית אמזון

מעניין ששבירת קו התמיכה של אמזון הגיעה בעקבות תופעה דומה במניית פדרל אקספרס ויו.פי.אס , שתי מניות מסקטור ההובלה האווירית שפעילותה הכלכלית קשורה לפעילות המגזר הקמעואי.

האם ניתן לסמוך על מדדי כלכלה תנודתיים?

מדד אמון הצרכנים העכשיוו (Board Consumer Confidence Index (Conference נחשב למדד כלכלי מוביל למגזר הקמעונאי, ובהכרח גם מדד המשקף את כוון הכלכלה האמריקאית.

מתחילת השנה נמצא המדד בעלייה, ועד מאי הוא עלה ברציפות בכול חודש. גם מדד התחזית לאמון הצרכנים עלה בחדות במשך שלושה חודשים, עד שבא חודש יוני וטרף את הקלפים: המדד ירד ירד 10 נקודות, 15 אחוז, ומחק את העלייה וחזר לרמה שבה היה במרץ.

זאת הירידה הגדולה ביותר מאז פברואר. גם מדד התחזית הצרכנית ירד ביוני 13.4 נקודות, 16 אחוז. ההסברים לא איחרו לבוא, והשתלט הקונצנזוס שהבעיה נעוצה בהאטה בגידול מספר מקומות העבודה, ותחזיות עגומות לגבי שיפור מצב התעסוקה.

המעבר החד ממגמה חיובית במשך 5 חודשים, לירידה כה חדה תוך חודש אחד בלבד, מעלה שאלות על מהימנות נתונים כלכליים, שלעתים מתקנים אותם מספר חודשים לאחר שפורסמו. האם כלי המדידה בידי הכלכלנים מדוייקים? האם בעיית מחוסרי עבודה צצה רק ב-30 יום החולפים או שתוצאות הסקרים נועדו לספק את המזמינים אותם?

ללא תשובה חד משמעית לשאלות אלה, טוב למשקיעים אם יחזרו למדדי שוק ההון שהוכיחו את עצמם כאינדיקטורים מהימנים להגדרת כיוון הכלכלה.

לקלישאה הגורסת ששוק ההון מקדים את הכלכלה ולא להיפך, יש בסיס - וכל זמן שמחירי מניות הקמעונאות לא עולים, מוקדם לדבר על צמיחה מחודשת בכלכלת ארה"ב.

-

אברהם קוגל הינו מנתח שווקים גלובליים בכיר, מומחה עולמי בשיטת Point & Figure DWA, ומביא השיטה עם הסמכה בלעדית בישראל. קוגל סוחר פעיל בשוק ההון ומנהל תחום Point & Figure DWA במרכז להשכלה פיננסית מבית Matrix, וחלק מצוות אתר www.pnf.co.il ללימודי שוק ההון. - ניתן ליצור קשר במייל: info@pnf.co.il

- אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו- עושה זאת על דעת עצמו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.