שני העשורים האחרונים בשווקים הגלובליים, עד למשבר של 2008, זכו לכינוי "Great Moderation" ("היציבות הגדולה"). זו הייתה תקופה בה פרמטרים כלכליים רבים - שיעור הצמיחה, האינפלציה, האבטלה ואחרים, התייצבו, והשינויים בהם התרחשו בתדירות ובעוצמה נמוכות בהשוואה לתקופות קודמות. סביבה זו תרמה ליכולת טובה יותר של חיזוי מגמות עתידיות ולהגברת ביטחון המשקיעים.

השינויים הללו הובילו להתפתחות מהירה של השווקים הפיננסיים מבחינת גודלם, מגוון המוצרים שהם מציעים ותחכומם. אלו לוו בהתפתחויות טכנולוגיות מהירות, שהשפיעו מהותית על תהליכי הייצור והצריכה.

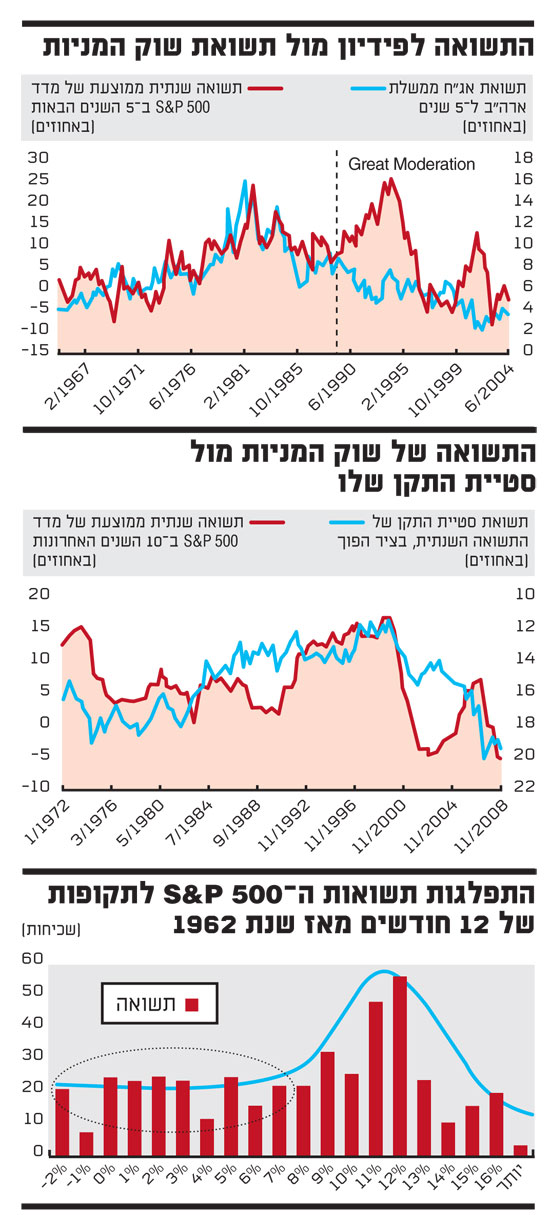

בבדיקה שביצענו, מצאנו שבתקופת ה-Great Moderation חל שינוי מהותי גם בקשר שבין שוק המניות לשוק האג"ח. גרף 1, שמתאר את התשואה לפדיון של אג"ח ממשלתית ל-5 שנים בארה"ב לעומת התשואה השנתית הממוצעת שהניב שוק המניות באותה תקופה, מנסה לבחון האם תשואה לפדיון של אג"ח ממשלתית יכולה לנבא את ההתפתחויות בשוק המניות.

היינו מצפים שנכסים שונים יניבו בתוחלת תשואה מותאמת סיכון דומה, אחרת נראה מעבר של כספים בין אפיקי ההשקעה. אם נתרגם זאת ליחסים שבין שוק האג"ח לשוק המניות, היינו מצפים ששוק האג"ח יעניק למשקיעים תשואה נמוכה יותר מאשר שוק המניות בגלל הסיכון הנמוך יחסית, אך שלאורך זמן יתקיים קשר בין התשואות שמניבים שני האפיקים.

כפי שניתן לראות בגרף, בשנות ה-70 וה-80 באמת התקיים קשר בין התשואה לפדיון של האג"ח הממשלתיות בארה"ב לבין התשואה שהניב שוק המניות. למעשה, התשואות לפדיון של האג"ח היו ברומטר טוב לחיזוי התשואה העתידית בשוק המניות.

בתקופת ה-Great Moderation הקשר האמור השתבש לחלוטין. באותה תקופה התשואה בשוק המניות הייתה גבוהה משמעותית ממה שניבאה לו התשואה לפדיון של האג"ח.

חלק מהתנאים שאפיינו את ה-Great Moderation השתבשו לאחר המשבר האחרון, נוכח התנאים הקיימים בגושים הכלכליים הגדולים. רמת המינוף והתחכום הפיננסי, שאחראיים במידה לא מבוטלת על העליות החדות בשוקי המניות, הצטמצמו, ולהערכתנו יתמכו פחות בשווקים.

בנוסף, אי-הוודאות תגדל ותשפיע על תיאבון הסיכון של המשקיעים הפרטיים ושל הפירמות. בתנאים שנוצרו, עידן ה-Great Moderation עשוי להגיע לסיומו או לפחות לאבד חלק גדול ממאפייניו. הדבר צפוי להשפיע שלילית על שוק המניות ועל ביצועיו.

אך ישנה גם בשורה חיובית: ישנו סיכוי גדול שעם סיומה של התקופה, תחזור יכולת הניבוי של שוק האג"ח לביצועי שוק מניות.

אם זהו המצב, התשואות הנוכחיות של האג"ח הממשלתיות בעולם, ובארה"ב בפרט, אינן מבשרות על עתיד ורוד במיוחד לאפיק המנייתי. בנסיבות הכלכליות שנוצרו קשה לצפות לתשואות גבוהות מנכסי הסיכון בכלל ומשוק המניות בפרט.

התנודתיות תגבר

נתייחס לקשר היסטורי נוסף שיכול לתרום ליכולות החיזוי של שוק המניות. גרף 2 מתאר את התשואה השנתית הממוצעת של מדד ה-S&P 500 בתקופה של 10 שנים ביחס לסטיית התקן במהלך אותה תקופה לאורך 50 השנים האחרונות.

כפי שניתן לראות, במרבית התקופות קיים קשר הפוך בין הפרמטרים. כלומר, ככל שתשואת שוק המניות הייתה גבוהה יותר, כך סטיית התקן הייתה נמוכה יותר, ולהפך.

ניתן להמחיש זאת באמצעות גרף 3, שמציג את התפלגות תשואות מדד ה-S&P 500 בתקופות של 12 חודשים לאורך 50 השנים האחרונות. באזור של התשואות הנמוכות "הזנב" של ההתפלגות מייצג התפלגות כמעט אחידה. המצב מצביע על קושי נוסף למשקיעים בשוק המניות בשנים בהן התשואות שמניבות המניות נמוכות יחסית.

אם, כפי שאנו צופים, שוק המניות יניב תשואה ממוצעת נמוכה יחסית בשנים הקרובות, הוא אמור להיות גם תנודתי מאוד. שוק כזה יקטין את הביקושים לאפיק המנייתי, ועשוי לשנות את אסטרטגיות ההשקעה של המשקיעים. במצב בו שוק המניות מניב תשואה גבוהה ויציבה יחסית, כפי שהיה בשני העשורים האחרונים, משקיעים נוקטים באסטרטגיית "קנה והחזק". אסטרטגיה זו מניבה להם בתוחלת תשואה גבוהה ויציבה יחסית.

כאשר השוק נמצא באזור הקו המקווקו, אסטרטגיית "קנה והחזק" עובדת פחות טוב. במצב כזה מתבקשת אסטרטגיה של כניסה לשוק ויציאה ממנו בתדירות גבוהה יותר. השוק צפוי להיות עצבני, ולשנות כיוונים בהתאם להתפתחויות קצרות הטווח. זה גם מה שאנו רואים בתקופה האחרונה.

22

הכותב הוא כלכלן ראשי בדש ברוקראז'

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.