החיפוש אחר תשואות בקרב המשקיעים הישראלים חצה מזמן את גבולות מדינתנו הקטנה, ואף הואץ בעקבות המשבר האחרון ולנוכח המודעות הגוברת של הציבור המקומי לאטרקטיביות של השקעה בניירות ערך זרים.

כניסתו לתוקף בקרוב של תיקון 15 לחוק השקעות משותפות בנאמנות, אשר יאפשר למשקיעים הישראלים לרכוש בארץ קרנות נאמנות של מנהלי קרנות זרים, מעמידה מחדש לבחינה את אופציות ההשקעה בחו"ל שעד עתה נותבו דרך רכישה ישירה של ני"ע זרים, או תעודות סל על מדדים זרים, קרנות נאמנות זרות או קרנות ישראליות המשקיעות בני"ע זרים. אופציה נוספת היא אגד חוץ - קרן נאמנות ישראלית המשקיעה במספר קרנות זרות.

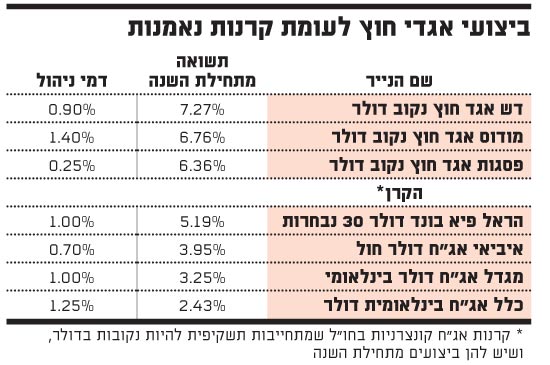

למרות שכבר מ-2008 ניתן לנהל אגדי קרנות (Fund of Funds), רק השנה אגדי החוץ תפסו תאוצה, ומתחילת השנה גייסו כ-1.9 מיליארד שקל, לאחר תקופת יובש ממושכת. כך, בענף פועלות כיום 15 קרנות כאלה עם היקף נכסים של 2.5 מיליארד שקל. בולט באפיק זה בית ההשקעות דש, המנהל אגדים בהיקף של כ-2 מיליארד שקל, ולצדו מנהלים אגדי חוץ גם פסגות, הראל, מיטב, טנדם, מודוס ותמיר פישמן.

"הרקע להנפקת אגד החוץ הראשון היה סביבת הריבית הנמוכה בארה"ב. הגענו אז למסקנה שאם נצא עם מוצר פיננסי שנהנה מיתרונות של קרן נאמנות, נוכל לתת לציבור אפשרות לפזר השקעות עם פוטנציאל לתשואה עודפת", מסביר יאיר שני, מנכ"ל משותף בקרנות הנאמנות של דש.

חשוב לציין כי לצד הפוטנציאל לתשואה, אגדי החוץ לא מהווים תחליף לפיקדון בנקאי, שכן גלום בהם סיכון גדול יותר מעצם ההשקעה בני"ע.

אגדי החוץ נקובים ברובם בדולר, ולאחרונה הושקו מספר אגדים הנקובים בשקל. השקעתם מתמקדת בעיקר בקרנות מנייתיות בשווקים מתעוררים, וכן בקרנות אג"ח אמריקניות ואירופאיות של מנהלי הקרנות הגדולים בעולם כמו טמפלטון, ,ABERDIN, PICTET פימקו ו-SCHRODER.

אז מהם יתרונותיו של אגד חוץ על פני קרנות נאמנות המשקיעות בני"ע זרים, ואיך צפוי להשפיע תיקון 15 על צמיחתו של האפיק? יאיר שני עוזר לנו לעשות סדר:

עלויות

על פניהם, דמי הניהול של אגדי החוץ גבוהים, בטווח של כ-1%-2%. אולם קרן נאמנות ישראלית המשקיעה בני"ע זרים גובה כ-1.5%-3%, והעלויות של קרנות זרות עשויות להגיע לפי שניים מכך.

לדברי שני, אלו עלויות אטרקטיביות. "כמשקיע מוסדי, אנחנו נכנסים לפול המוסדי של הקרנות הזרות, שם דמי הניהול נמוכים משמעותית מדמי ניהול ללקוחות פרטיים", הוא מסביר ומדגים: "למשל, רכישת קרן של פימקו באופן ישיר גובה דמי ניהול של 1.4% וכן עמלות של 0.6%-2% בממוצע לשנה. בקרן דש אגד חוץ נקוב דולר, המשקיעה בקרנות פימקו, נשלם 0.9% דמי ניהול וכן 0.45%-0.5% נוספים שמשלמת דש לפימקו, ובסך הכול 1.4%. כלומר, ההבדל הוא מהותי". שני מציין עוד, כי מנהלי הקרנות הזרים גובים גם שיעור הוספה שעשוי להגיע ל-5%.

דחיית מס

מועד חיוב המס בקרנות חל בעת מכירתן. לקוח שמחזיק ישירות כמה קרנות, ורוצה לשנות את האלוקציה של התיק, ישלם מס רווחי הון בכל פעם שימכור קרן. באגד חוץ לעומת זאת, מנהל הקרן מחליף את תמהיל הקרנות בהתאם להערכותיו, אך המשקיע ישלם מס רק בעת מכירת האגד עצמו.

ליהנות משני העולמות

אגד חוץ של מנהל קרנות ישראלי נהנה מיתרונות של בקרה ופיקוח מקומיים, לצד נגישות למידע אצל מנהל הקרנות הזר. בנוסף, מציין שני כי מנהל קרנות ישראלי הוא בעל המקצועיות הדרושה לבחירת מנהל הקרן הטוב ביותר לדעתו - כלי שאין בידי המשקיע הפרטי.

"למנהלי ההשקעות הגדולים בחו"ל יש יתרון יחסי משמעותי בניהול הכסף במדינות בהן הם פועלים, על פני מנהל ישראלי", מסביר שני, "ובאפשרותם להשקיע במגוון רחב יותר של מכשירים ומוצרים שלמנהל הישראלי אין גישה אליהם. אנחנו יכולים לדבר עם פימקו באופן שוטף".

באשר לתיקון 15, שיאפשר למנהלי קרנות זרים לשווק את קרנותיהם בארץ, ניתן להניח כי בזכות היתרון לגודל העלויות שלהן יהיו נמוכות יותר. אבל שני לא מודאג. "כמו בתחומים אחרים, כאשר נכנס שחקן חדש הוא מגדיל את כל הענף", הוא מאמין. למרות האיום מבחוץ, שני מעריך כי אגדי החוץ יכולים להגיע להיקף נכסים של 10 מיליארד שקל, וכי יתפתחו בתחום מוצרים חדשים כגון אגדי חוץ מורכבים (בדומה לקרנות 80/20).

עם זאת, נציין לסיום כי הישראלים הוכיחו שבהשקעות הם מעדיפים כחול-לבן, וכבר נוכחנו בלא מעט שיתופי פעולה של בתי השקעות ישראליים עם גופים זרים, שלא צלחו.

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.