בשורה התחתונה הדולר נסחר בשווי 3.52 שקלים. ברוכים הבאים למציאות חדשה-ישנה. השאלה הגדולה היא למה? ואם יש לזה הצדקה כלכלית, אז למה דווקא היום?

קודם עובדות

לפנינו גרף הדולר-שקל ביומיים האחרונים. בתקופה האחרונה הסתמן קו תמיכה ברור סביב ה-3.58 שקלים, שיעור עליו הגן בנק ישראל מספר פעמים בחירוף נפש. כיוון שאנו יודעים שבנק ישראל מגן על סל המטבעות ולא על הדולר עצמו, נבדוק האם יש סיבה לכך שהוא הפסיק להגן על שער זה ואיפשר לצמד לצנוח לשערו הנוכחי, הנמוך ביותר מאז ה-7 באוקטובר 2008.

טל זוהר עבדה דולרשקל

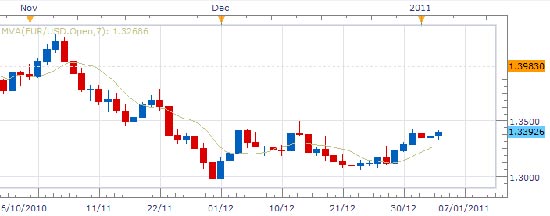

נצפה עתה בגרף האירו דולר של החודשיים האחרונים. ניתן לראות שהדולר דווקא במגמה חיובית למול האירו, דבר שלא מסביר את החלשותו בישראל. גם אם נסתמך על המגמה המינורית של הימים האחרונים, אפשר לטעון מנגד, שהצמד נסחר בשיאים אלה 3 פעמים בתקופה האחרונה, אך הדבר לא גרר את הדולר לשער הנוכחי למול השקל בפעמים הקודמות.

טל זוהר עבדה אירו דולר ארוך

נבחן את התנודות הקצרות יותר

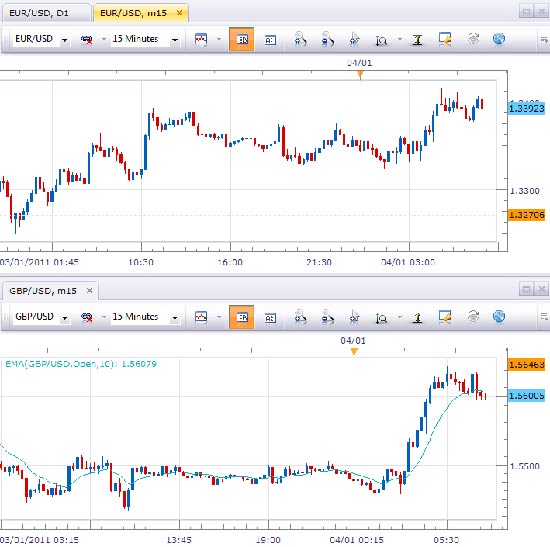

טל זוהר עבדה אירו דולר קצר

טל זוהר עבדה דולר ין קצר

גרפים אלו של היומיים האחרונים בשלושת הצמדים המרכזיים: אירו-דולר, ליש"ט-דולר, ודולר-ין יפני. למול האירו שמר הדולר על כוחו ביציבות יחסית ולמול הין היפני אף התחזק בחדות. רק מול הפאונד אנו רואים ירידה חדה בערכו של הדולר, וזאת לאור נתוני ייצור חזקים בבריטניה שפורסמו היום (ג').

בסך הכול מדובר על תנועה של 200 פיפס או 1.3%, ושוב, אין הדבר מסביר את התנועה בדולר למול השקל.

מצב כזה הוא מעניין בפני עצמו, כיוון שעל פי רוב מתקיימת קורלציה גבוהה יחסית בין שלושת המטבעות העיקריים למול הדולר.

המסקנה המתבקשת מהניתוח, היא שהפיחות בערכו של הדולר בשעות האחרונות נובע מסיבות מקומיות. אבל מה הם הגורמים המקומיים שיכולים לגרום כך?

ציפיות להעלאת ריבית בישראל, או במילים אחרות, פער הריביות שכבר קיים כעת לטובת ישראל צפוי להמשיך ולגדול. הריבית בארה"ב לא צפוייה לעלות בזמן הקרוב, ובישראל כבר נאמר שכן.

משמע, השקל הוא מטבע פוטנציאלי לאסטרטגיית Carry Trade, שיטת מסחר נפוצה בקרב גופים גדולים שקונים מטבעות עם ריבית גבוהה, ומוכרים כנגדם מטבעות עם ריבית נמוכה.

האסטרטגיה מאופיינת בישיבה ארוכה על אותה פוזיציה, ולכן לא צפוי מימוש והיצע גדול של שקלים. אך ההיפך הוא הנכון, התחזקות המגמה מעודדת עוד משקיעים לרכב על הגל, וליצור ביקושים נוספים לשקל. מסקנה: המשך מגמת הירידות.

השקעות ערך בחברות ישראליות, באופן ישיר או באמצעות הבורסה, לאור צפי הצמיחה והאבטלה הנמוכה. כאן תלוי עם מדובר בעיסקה גדולה שמתרחשת כעת, או במגמה. קשה להעריך ולכן לא נסתמך על שיקול זה.

בנוסף, אסטרטגיית הלונג סקוויז - כשהשער הגיע ל-3.6 ונעצר שם באופן שהפגין עוצמה, קנו סוחרי טווח קצר דולרים בהקפים גדולים, עם סטופים (הוראה למימוש הפסד) קצרים יחסית סביב 3.55.

חציית רמת זו מימשה את ההוראות הללו ושלחה לשוק היצע גדול על שקלים. כאן מדובר בהשפעת טווח קצר ולכן במקרה כזה אני מעריך שנראה התיישרות עם המגמה העולמית בתוך שעות עד ימים.

תגובת בנק ישראל

מנסיוני כצופה במעשי בנק ישראל בשוק המט"ח זה כמה שנים, בנק ישראל יזהה את התנועה הנוכחית כ"כשל שוק" (זה המונח בו משתמשים בחטיבת השווקים של הבנק), ויפעל בעוצמה על מנת לסגור אותו.

הבנק מודע, כמו כולנו, להשפעה הפסיכולוגית של חציית שער ה-3.5 כלפי מטה ועל חיזוק מגמת הירידות, מה שמחזק את ההערכה שצפוייה התערבות בקרוב. אין לבנק ישראל רצון או יכולת לקבוע מגמה בשווקים אלה רק לסגור את "כשל השוק" בטווח הקצר. לכן, אם כוחות השוק בטווח הארוך ימשיכו לקנות שקלים, המגמה תמשך למרות ניסיון ההתערבות של הבנק.

טל זהר עבדה הוא מנכ"ל FXCM ישראל, בית מסחר לסחורות מט"ח ומדדי מניות שנסחר בבורסה של ניו יורק

לפרטים ושאלות Tzohar@fxcm.co.il

אין לראות בנכתב הצעה או ייעוץ למסחר במט"ח לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.