אג"ח מהוות חלק משמעותי בתיק השקעות ישראלי ממוצע, בפרט כאשר מדברים על תיקים ברמת סיכון נמוכה-בינונית. מנגד, המצב הנתון בשוק האג"ח המקומי מייצר חששות: התשואות לפדיון נמוכות, אג"ח ממשלתית ישראלית צמודת-מדד לתקופה של כ-5 שנים נסחרת בתשואה לפדיון של כ-1%; ואלו המבקשים להיחשף למדד התל בונד 20, יזכו לתשואה לפדיון ריאלית ממוצעת של כ-2.3% בלבד - 1.3% מעל הבנצ'מרק הממשלתי.

בהתאם לנתונים הללו גוברת בצדק תשומת לבם של המשקיעים לתרחיש של עלייה מתמשכת בריבית. הדיון בתחזיות לגבי תיקון או בועה בשוק האג"ח המקומי, לאחר מגמת עליית מחירים מתמשכת של כשנתיים, וירידה בתשואות, ימשיך להעסיק את שוק ההון המקומי, אך השאלה כעת היא מה עושים במצב הנתון?

לדברי ערן פלג, מנהל קבוצת ייעוץ וניהול השקעות ב-KCPS, "למשקיעים היכולים לבצע פעולות של גידור מטבעי, כדאי לשקול אלטרנטיבה אטרקטיבית להחזקה של תיק אג"ח ישראלי - תיק אג"ח בינלאומי מגודר מטבעית. מדובר באלטרנטיבה בעלת פרופיל סיכוי-סיכון עדיף על פני זה של תיק אג"ח ישראלי סטנדרטי".

הכיוון הכללי ברור

פלג מאמת את חששות המשקיעים, ומציין כי לא זו בלבד שהתשואות לפדיון נמוכות, אלא שהריבית בישראל בכיוון עלייה. "המשק הישראלי שייך לקבוצת המדינות שעברו את המשבר הכלכלי בצורה טובה, ושהפעילות הכלכלית בהן יחסית תקינה. מרבית המדינות האחרות בקבוצה זו הן מדינות השווקים המתעוררים, וכן יצואניות של סחורות כמו אוסטרליה וקנדה.

"חלק גדול ממדינות אלו החל זה מכבר בתהליך של העלאת ריבית, וכך גם ישראל. זה יקרה באופן הדרגתי, בשל החולשה היחסית בסביבה הכלכלית הגלובלית והרצון למנוע התחזקות מהירה מדי של השקל, אך הכיוון הכללי ברור: תהליך מתמשך של העלאת ריבית עלול ליצור לחץ לעליית תשואות לפדיון באג"ח, ובכך להביא להפסדי הון למשקיעים".

זה המקום לציין כי לא כל משקיע יכול לבצע פעולות של גידור מטבעי. משקיעים פרטיים קטנים יתקשו בכך. אך גופים מוסדיים ומשקיעים פרטיים בעלי הון בהחלט יכולים לעשות זאת. מה בעצם מאפשר הגידור המטבעי?

פלג משיב: "לנטרל את החשיפה המטבעית הנלווית להשקעה בנכס הנקוב במטבע זר. בעזרת אסטרטגיה זו אפשר להשקיע לדוגמה באג"ח דולרית, ליהנות מהתשואה על האיגרת, ובה בעת לשמור על חשיפה מלאה לשקל הישראלי. תחת האסטרטגיה הזו במקרה שבו דולר ארה"ב ממשיך להיחלש כנגד השקל, כפי שקורה מזה תקופה, לא נפגע ערך ההשקעה, אלא נהנים משני העולמות - משקיעים בנכס הדולרי ללא צורך להיחשף למטבע עצמו".

כיצד מבצעים בפועל גידור מטבעי? פלג מציין, כי הדרך הפשוטה ביותר היא באמצעות חוזה עתידי על שער החליפין (FX Forward Contract). חוזה עתידי הוא חוזה בין שני צדדים - במקרה שלנו משקיע מול הגוף הפיננסי המבצע את ההשקעה - לרכישה או מכירה של נכס בתאריך עתידי ספציפי, במחיר המוסכם היום.

זאת בניגוד לעסקת Spot, שהיא עסקה לרכישה או מכירת נכס במחיר עכשווי. משקיע המתחייב מראש לרכוש מטבע מסוים נכנס למעשה לעמדת Long על המטבע, ולהפך - משקיע המתחייב מראש למכור המטבע נכנס לפוזיציית Short על אותו מטבע לכל משך תקופת החוזה.

פלג מוסיף, כי "הכניסה לעסקת חוזה עתידי מסוג זה אינה כרוכה בתשלום מראש. אך תהליך העברת הסיכונים כרוך בעלויות. עלות הגידור המטבעי הינה פער הריביות בין שני המטבעות הרלוונטיים. מה שכן - כאשר ריבית מטבע הבסיס גבוהה מריבית מטבע המקור, אזי עלות הגידור הופכת שלילית. כלומר 'משלמים לך פרמיה' כדי לגדר את החשיפה הדולרית חזרה לשקל".

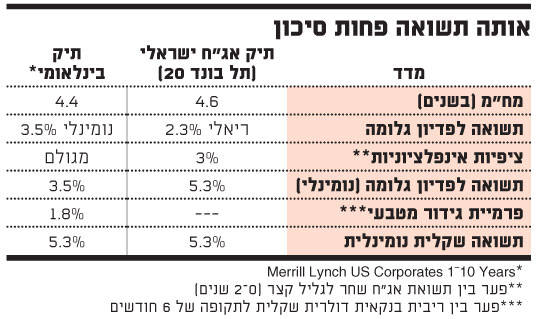

כדוגמה משווה פלג בין החזקת תיק אג"ח קונצרני ישראלי המושקע במדד תל בונד 20 - המורכב מ-20 המנפיקים הקונצרניים הגדולים בשוק המקומי - מול השקעה בתיק אג"ח קונצרני בינלאומי מגודר מטבעית. לשם הדגמה הוא מביא מדד מבית ההשקעות בנק אוף אמריקה מריל לינץ' של אג"ח קונצרנית דולרית עם מח"מ דומה לזה של המדד הישראלי.

ישראל מול העולם

שני התיקים מציעים תשואה נומינלית גלומה של 5.3%. אך מה לגבי הסיכון? פלג עונה כי התיק הבינלאומי המגודר מטבעית פחות מסוכן משתי סיבות עיקריות, והראשונה נוגעת לסיכון אשראי. "התיק הבינלאומי כולל אג"ח של חברות בינלאומיות גדולות המדורגות בדירוגי השקעה בינלאומיים. לעומת זאת התיק הישראלי מורכב אמנם מחברות מדורגות, אך מדובר בחברות ישראליות קטנות בהרבה מהבינלאומיות, ובדירוגי אשראי ישראליים, היחסיים לסיכון האשראי של מדינות ישראל, שמדורגת בדירוג אשראי בינלאומי A".

הסיבה השנייה שמציין פלג היא סיכון ריבית. "הריבית בישראל היא בכיוון כללי של עלייה, והדבר עלול כאמור ליצור לחץ לעלייה בתשואות לפדיון על אג"ח, אשר יביא להפסדי הון למשקיעים. שוקי האג"ח של המדינות המפותחות בטוחים יותר". פלג מסביר כי עקב המצב הכלכלי החלש והפגיע יותר בארה"ב ובאירופה, הסיכוי שבעתיד הנראה לעין נחזה שם בתהליך מתמשך של העלאת ריבית הנו נמוך. במדינות אלו הלחץ כלפי מטה על מחירי האג"ח, צפוי להיות חלש יותר.

אותה תשואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.