"צעדת המיליון" או "ה-400 אלף", זה לא ממש חשוב, הוכיחה שהמחאה החברתית חיה וזועקת נוכח חוסר השוויון וחוסר הצדק המכלים אט-אט כל חלקה טובה - שיקר מדי להתיישב בה - בארץ. אף אחד אינו מאמין באמת שיש פתרונות קסם לבעיות, ובכל זאת, הציפיות מחברי "צוות רוטשילד", בראשות פרופ' מנואל טרכטנברג, גבוהות. לכל הפחות, מצפים ממנו לגבש תוכנית אמיתית וישימה לשינוי כלכלי-חברתי. בימים אלה יושבת הוועדה על המדוכה, לאחר שהאזינה להצעות הציבור, ושוקלת מהו המתווה הנכון לשינוי, ובעיקר מאין יבוא הכסף למימונו. באופן טבעי, זירת המס נתפסת כמקור מרכזי למימון. בין ההצעות שנחתו על שולחן הוועדה - גם כאלה שהועלו ממרתף התודעה החקיקתית. למשל, הטלת מס ירושה או מס עיזבון.

מס העיזבון, המכונה גם "מס המוות", הפך לאחד החיובים השנויים ביותר במחלוקת בישראל בשני העשורים האחרונים. המחלוקת התגלעה מיד עם ביטולו, בשנת 1981. התומכים טוענים כי זהו מס צודק שיסייע בצמצום הפערים החברתיים, וכי אין סיבה שדווקא ישראל תהפוך ל"מקלט מס עיזבון".

אלא שעד לאחרונה נראה שקולם של מתנגדי המס גבר. אלה טוענים כי מדובר למעשה בכפל מס וכי מס כזה יגדיל את הצריכה, יביא להידיינויות אינסופיות עם רשויות המס בנוגע לשווי נכסי העיזבון ויעודד הברחת כספים ונכסים. עוד טוענים המתנגדים כי תרומתו השולית להכנסות המדינה (פחות מחצי אחוז מהתמ"ג) אינה מצדיקה את הפעלת המערכת המורכבת לגבייתו. בשנת 2000 חישבו חברי ועדת בן-בסט את ההכנסות שעתידות להיות למדינה בעקבות הטלת מס העיזבון, והגיעו לסכום של 1.7 מיליארד שקל - סכום שאינו משמעותי ביחס לתקציב המדינה, אך בעיני חברי הוועדה אינו מבוטל.

מומחים מעריכים כי גם כיום הכנסות המדינה ממס זה לא יהיו גבוהות במיוחד, ויגיעו בגבייה אופטימלית ל-1% מהכנסות המדינה ממסים. על-פי תחזית אגף התקציבים, ב-2011 יסתכמו הכנסות המדינה ממסים בכ-213.5 מיליארד שקל, כך שאם היה מוטל מס עיזבון, ההכנסות ממנו היו כ-2 מיליארד שקל.

התומכים במס לא מתרגשים מהמספרים וטוענים שחשיבותו אינה בכסף שיכניס למדינה אלא בעיקר במסר השוויוני שהוא מעביר לציבור.

בימים שבהם וורן באפט וביל גייטס כבר החלו סוחפים אחריהם עשרות מעשירי העולם ביוזמה לתרום את רוב הונם לארגוני צדקה לאחר מותם וקוראים להטלת מס ירושה כדי "שהילדים יעבדו", נדמה שהוויכוח על הטלת מס זה בישראל עולה מדרגה. להטיל או לא להטיל מס ירושה בישראל, זאת השאלה.

פעם היה פה מס עיזבון: למה הוא בוטל?

בישראל היה נהוג מס עיזבון מ-1949 עד 1981. בהצעת החוק לביטול המס, נכתב: "במשך השנים שהופעל החוק התברר שבנטל המס נושאים בעיקר יורשים של עיזבונות קטנים, בעוד שבעלי נכסים ששוויים גדול מתחמקים מתשלום המס על-ידי העברת נכסיהם ל'יורשיהם' בעודם בחיים. עובדה זו לא רק שגורמת אי-צדק בחלוקת נטל המס, אלא שגם ההכנסות מהמס הן מועטות, כך שאינן שוות את ההוצאות בגבייתו". בפועל, אומרים מומחים בתחום המס, פשוט לא השתלם למדינה להמשיך לגבות את מס העיזבון.

"ממשלת בגין הראשונה ניסתה להראות שהיא רוצה להיטיב עם העם; הביטול נחשב הטבה", אומר עו"ד משה שקל, ממומחי המס המובילים בארץ, אך מבהיר כי זו לא הייתה הסיבה העיקרית והאמיתית לביטול. "הסיבה העיקרית הייתה נוחות מנהלית וסבירות בגביית המס. חוק מס עיזבון נאכף על מעט מאוד אנשים בגלל הפטורים שהיו בו, והוא היה רלוונטי ל-2% מהאוכלוסייה בלבד. נוסף על כך, בסוף שנות ה-70 ותחילת שנות ה-80 הייתה אינפלציה מטורפת שהקשתה על שיערוך שווי הנכסים האמיתי של העיזבון ובעיקר את שווי ההתחייבויות של העיזבון, כיוון שהמס חל רק על ההפרש בין הנכסים להתחייבויות. התוצאה הסופית הייתה שזה הכניס מעט מאוד כסף למדינה, יצר עיוותים בגבייה והפך למס שרירותי. זה דרש גם עלויות של החזקת כוח אדם ועלויות נוספות, אז היה זול ונוח לבטל את המס".

פרופ' אבי בן-בסט, שכיהן כראש ועדת בן-בסט לרפורמה במס (2000), אשר המליצה בין היתר על החזרת מס העיזבון, מוסיף כי הוועדה מצאה ש"בשנים טרם ביטול מס העיזבון שיעורי האינפלציה (50% ויותר) וקצב עליית המחירים המצטבר היו אדירים וזה שחק את הבסיס שלפיו אפשר היה לגבות את המס, כפי שהיה מוגדר אז. לכן הגיעו למסקנה שהוא מיותר ואין טעם להשאירו בספר החוקים". לדברי בן-בסט, "ניתן היה לתקן את החוק, אך מסיבה לא ברורה בחרו לבטל אותו".

ובעולם? רוב המדינות המפותחות גובות

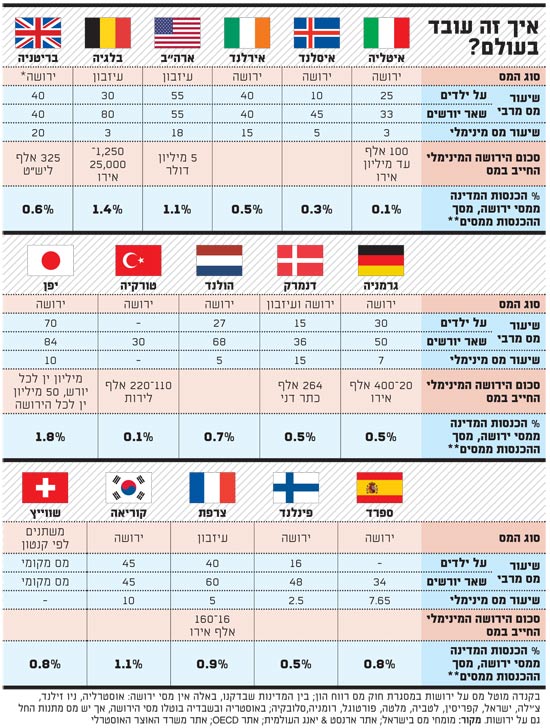

אף שישראל רק מחכה לרגע שבו העולם המערבי יראה בה תלמידה מקובלת, "אחת מהחבר'ה", דווקא ביטול מס העיזבון הציב אותה בעמדת מיעוט בקרב המדינות המפותחות. ישראל אמנם אינה היחידה שביטלה את מס העיזבון - כך עשו גם שבדיה, אוסטרליה, רוסיה, הודו, ואפילו ארה"ב ביטלה ב-2010 למשך שנה אחת (ברק אובמה החזיר את המס ב-2011) - אך לדברי ד"ר עו"ד שמואל בורנשטין, ראש מחלקת המסים במשרד גרוס-קלינהנדלר- חודק-הלוי-גרינברג, "מס העיזבון (המוטל על עיזבון ללא תלות ביורשים) או מס ירושה (המוטל על היורשים ומביא בחשבון את חלקם בירושה ואת מצבם הכלכלי) קיים בקנדה ובארצות-הברית, וכך גם ברוב מדינות OECD".

עם זאת, שיעורי הגבייה משתנים ממדינה למדינה באופן ניכר. לדברי בורנשטין, מס העיזבון מוטל בשיעורים שונים, הנעים בין 5% ל-50% ויותר. "בארה"ב, נכון לשנים 2011-2012, מוטל מס פדרלי בשיעור של 35% (נוסף על מס מדינתי) על עיזבון בשווי העולה על סכום של 5 מיליון דולר", הוא אומר.

מסי עיזבון וירושה נגבים מרף מסוים ומעלה, בדרך כלל רף גבוה, ולכן רק מעטים יחסית משלמים אותם. לפיכך, לדברי שקל, חלקו של מס זה בהכנסות המדינה ממסים נמוך מאוד. "הוא נע מפרומיל (0.1%) מהכנסות המדינה ממסים במדינות כמו אוסטריה או טורקיה ומגיע עד 1% במדינות כמו שווייץ וארה"ב, ולפעמים 2% במדינות כמו יפן. בצרפת, המס הוא 1% מהכנסות המדינה ובספרד 0.5%".

המתנגדים: מדובר בכפל מס

עו"ד פנחס רובין, העומד בראש משרד י. גורניצקי ומשמש עורך דינם של שרי אריסון, יצחק תשובה ואחרים, נחשב אחד המתנגדים הגדולים למס עיזבון. "אני לא רק מהמתנגדים, אני מהמנוסים", הוא אומר, "כיוון שבתחילת דרכי כעו"ד היה בחדרי ארון ספרים, שקראתי לו ארון המתים, והוא היה מלא כולו בתיקי עיזבונות. רווח לי כשהנושא הזה ירד מסדר היום, עם ביטול המס".

לדברי רובין, "מס עיזבון הוא מפלצת. מפלצת ביורוקרטית איומה, המעיבה על מרקם משפחתי וגוררת אחריה כפל מס; מפלצת של תכנוני מס, היוצרת בעיה בעולם המפותח כולו, לרבות במדינות OECD. היום מתלבטים אם המס הזה כדאי ואם נזקו לא רב על התועלת שבו. אם המס הזה יוחזר בארץ, כולם יצטרכו להגן על רכושם על-ידי מיני תכנונים, הגירות, אמנות חדשות שיקבעו שלא יהיה כפל מס עיזבון. יהיה בלגן גדול".

הבעיה הראשונה שמונה רובין היא של כפל מס. "המס מוטל על הכנסה נטו ועל חסכונות נטו, כלומר על דברים שכבר מוסו", הוא אומר, "זה סוג של כפל מס. זה קנס מוות, אבל לא סתם קנס מוות, אלא כפול". מעבר לכך, הוא טוען, "אנחנו מעודדים אנשים לפזרנות יתרה וללקיחת סיכונים מטומטמים בתחום העסקים, "כיוון שממילא חלק ילך לאבדון. המס הזה גם פוגם במרקם המשפחתי, כי עושים חשבונות כמו מתי אתן לילדיי ולמי, וכך מתחילים סכסוכים משפחתיים".

רובין מציין נקודה בעייתית נוספת: "יש במס הזה מלכודת מאוד לא סימפטית לאותם עולים שפרסו בפניהם שטיח אדום ואמרו להם, 'זאת מדינה שכדאי לבוא אליה, אתם בעלי ההון תהיו פטורים במשך 10 שנים מתשלום מס ומדיווח על הכנסותיכם בחו"ל, וגם אין פה מס עיזבון'. עכשיו, אחרי שהם כבר הגיעו אל ארץ זבת חלב ודבש מבחינת מס, כופים עליהם הר כגיגית דבר שלא היה צפוי. אם יוטל מס עיזבון, לא נהיה מעודדי עלייה כפי שאנחנו היום, ובטח לא עליית אילי הון, שאנחנו זקוקים להם בארץ".

עו"ד הרי קירש, ראש מחלקת מסים במשרד יגאל ארנון ושות', ולשעבר היועמ"ש של מס הכנסה וסגן הנציב, חושב גם הוא שהחייאת מס העיזבון היא רעיון רע. "ראשית, מבחינה כלכלית, מס עיזבון אינו צודק. הוא מוטל על שווי השוק של נכסיו של אדם בזמן מותו. נכסים אלה נרכשים בדרך כלל מתוך הכנסה שכבר נשאה בנטל מס גבוה ובמקרים רבים הושת מס על עצם רכישת הנכסים. גם התשואה על הנכסים מחויבת במס באופן שוטף, וכל עליית ערך הנכסים ממוסה בעת מכירתם. שנית, אין אפשרות להנהיג מס עיזבון בלי להטיל מס על מתנות במהלך חייו של אדם, אחרת יעקפו את מס העיזבון באמצעות הקדמת העברת נכסים בדרך מתנות לפני הפטירה, אך מיסוי מתנות איננו רצוי או הוגן".

לדברי קירש, הצורך בהערכות שווי ושמאות של כלל נכסיו של אדם שנפטר יביא לסכסוכים בלתי נגמרים. מעבר לכך, "יהיה צורך לקבוע פטורים רבים ומורכבים כדי שנטל המס לא ייפול על האנשים הלא נכונים. למשל, במשפחה במעמד הביניים אשר בבעלותה שתי דירות, היקף העיזבון יכול בקלות להגיע ל-3-4 מיליון שקל. האם גם עליה יחול המס? חקיקת המס תהיה מסובכת, רצופה בסייגים ותוליד מחלוקות משפטיות וניסיונות התחמקות. הטמעת המס החדש תארך זמן רב, שנים, ותפגע ביעילות רשות המסים בגביית המסים הקיימים. פטירתו של אדם ממילא כרוכה בצער ועצב, ואין צורך להוסיף עליהם".

על טיעוני המצדדים בהטלת מס עיזבון ולפיהם מדובר במס שמקדם שוויון, עונה רובין: "חברה קפיטליסטית מעצם טיבה איננה חברה שוויונית, ומי שעמל יותר, חכם יותר, נבון יותר, חרוץ יותר - מצליח לצבור לעצמו הון גדול יותר שאותו הוא רוצה להוריש לילדיו. מעבר לכך, אני לא רואה דבר רע במדינה שיוצרת שכבת עשירים, ואני בפירוש מכיר בנדידה ובהגירה של עשירי עולם ממקום למקום על-פי שיקולי מס עיזבון. לא הייתי רוצה שזה יקרה לנו גם בישראל. אנחנו מדינה קטנטונת, זה לא ארה"ב שיש בה יתרונות מיוחדים".

שאלה: המס מונהג לא רק בארה"ב, אלא גם ברוב מדינות OECD וברוב המדינות המתקדמות.

"אז מה? אנחנו מדינה שפחות נוח להתגורר בה מאשר גרמניה או אנגליה. את הדאגות שיש לנו, אין להם, ואת המלחמות שיש לנו אין להם. אז אנחנו צריכים לשדל אנשים להגיע לישראל, ובכללם גם את עשירי העולם. מספיק מה שהמדינה מעוללת להם היום עם אופנת הריכוזיות ועם מיני חקיקות והכפשות שאומרות בעצם ש'עשיר ורע לו' או 'עשיר ובוז לו', אז עכשיו הם אומרים עשיר ושוויון לו? התאמצת הרבה, תותיר את זה לאחרים ולא למשפחתך? זה הגיוני?"

התומכים: מס חינוכי

"היום למדיניות הפיסקלית של מדינת ישראל יש סוג של אמירה לא ראויה - 'ככל שתעבוד פחות ויהיו לך רווחים גדולים, רווחי הון בעיקר, כך תשלם פחות מסים. לעומת זאת, ככל שתעבוד יותר קשה, בין כשכיר ובין כעצמאי, תגיע ל-52% מסים'. זה לא ראוי ולא צודק", אומר עו"ד שקל. "ירושה או עיזבון מגדילים את עושרו של היורש, והוא לא עבד בשביל העושר הזה. אין שום סיבה שמי שלא עובד ומתעשר ישלם אפס מסים או פחות מסים ממי שעובד קשה ומשלם המון מסים".

לדברי שקל, הבסיס להטלת המס הוא "נימוק חינוכי" בעיקרו, שכן ההכנסות ממסי ירושה ועיזבון לא יהיו גבוהות והוא יחול על חלק קטן מאוד באוכלוסייה, אך יש נימוק חשוב נוסף, והוא צמצום אי-השוויון המועבר מדור לדור. "אנחנו לא רוצים ליצור מדינה של טייקונים ואוליגרכים ושל יורשי טייקונים ואוליגרכים. אנחנו רוצים שלכול דור תהיה ההזדמנות שלו; אנחנו בעד הגדלת שוויון ההזדמנויות בחברה. מהבחינה הזאת זה המס הכי צודק וראוי שיש".

פרופ' אריאל רובינשטיין, חתן פרס ישראל לכלכלה, חושב שדי בנימוק הזה להחזיר את המס. "זה המס הצודק ביותר שאני מכיר. חשיבותו אינה רק בכך שהוא מסדר העברות בין-דוריות, אלא גם בכך שהוא בולם את ריכוז ההון בידי משפחות מעטות, מטרה חשובה לכל שוחר צדק ודמוקרטיה", הוא מסביר.

"יש להטיל מס ירושה לצורך טיפול במה שאני קורא לו 'בעיית העושר' - מצב שבו אנשים צוברים רכוש הרבה מעבר למה שהם צורכים. למשל, אם שרי אריסון תוותר עכשיו על 90% מהונה, היא לא תצטרך להוריד את רמת חייה אפילו לא בפסיק אחד. זוהי צבירת עושר המשמשת אך ורק לשליטה וכוח, וזה הדבר שלדעתי מס ירושה צריך לטפל בו".

לדברי רובינשטיין, העברה של כוח מאדם לאדם בשושלת פוגעת בדמוקרטיה משום שלבסוף קבוצת משפחות שולטת במשק, "ולא תמיד בחרנו במי שמחזיק במושכות. הירושה שקיבל הובילה אותו לעמדת הכוח", כדבריו. "אנחנו הרי כבר לא אומרים יצחק תשובה או נוחי דנקנר, אנחנו אומרים משפחת תשובה ומשפחת דנקנר - מתייחסים לחמולה, והרעיון שכוח נצבר ועובר בירושה בדרך השושלת הוא רע לדמוקרטיה הישראלית ולכלכלה. כבר ראינו פעמים רבות שכסף עבר בתוך משפחות עושר לאנשים שאינם ראויים, כך שמבחינת היעילות הכלכלית, ובעיקר מבחינת התחלקות השליטה בחברה הישראלית, שזו מהות הדמוקרטיה, יש חשיבות עצומה לכריתת העברת הכוח הזה מדור לדור".

פרופ' בן-בסט מצטרף לקריאה להטלת מס ירושה. לדבריו, "70% מההכנסות מנכסים פיננסיים מגיעות לעשירון העליון - גם במדינות OECD וגם בארץ. מס על הכנסות מגורם שאי-השוויון בו הוא הכי גדול יכול לצמצם - יותר מגורמים אחרים - את אי-השוויון. מס עיזבון הוא עוד רכיב בדרך לצמצום אי-השוויון הכלכלי בין משקי בית שונים".

בן-בסט מבטל את טענת המתנגדים למס שלפיה הוא עתיד ללכוד ברשתו גם בני מעמד ביניים שהצליחו לחסוך דירה או שתיים לילדיהם. "ברור לגמרי שאלה שמתנגדים למס תכף מנסים להעלות טענות כמו אילו מסכנים אנשים שחסכו לדירה כל ימי חייהם ועכשיו, שהם צריכים להוריש אותה לילדיהם, גם על זה מטילים מס, אבל זה לא נכון. הסימולציה של ועדת בן-בסט הראתה שהמס יוטל על כ-7% ממשקי הבית. אנחנו המלצנו שעל 4 מיליון השקלים הראשונים המס יהיה אפס ועל כל שקל נוסף המס יהיה 10%. ברור שאת המדרגה של 4 מיליון שקל צריך לעדכן, הסכום צריך להיות גבוה יותר. במדרגה הנכונה, המס לא ייפול על מי שאינו צריך ליפול".

על הטענה שבעלי ההון יעבירו את כספם לנאמנויות שעליהן אין מס, עונה בן-בסט: "בכל העולם החוק מנסה להתמודד עם איך למנוע את ההתחמקויות, לרבות ההתחמקות הספציפית לנאמנות. בהמלצות ועדת בן-בסט היה מנגנון שטיפל בכך. מפתיע אותי ש-10 שנים אחרי עוד מעירים אותה הערה". גם מהטיעון שבעלי ההון יבריחו את כספם למדינות שבהן אין מס עיזבון בן-בסט לא מתרגש. "לאן בדיוק הם יברחו, לרואנדה? בכל המדינות המפותחות יש מס עיזבון. בכל רפורמה שנגעה בבעלי ההון, תמיד האיום הראשון הוא שהם יברחו מהארץ, ובסוף אף אחד לא בורח לשום מקום. מסים כאלה קיימים בכל המדינות המפותחות, זה מאפיין מדינה מפותחת, אז למה שיברחו ממדינה מפותחת? חוץ מזה, למה לא בורחים מארה"ב, משווייץ, מהולנד, מאנגליה, מנורבגיה? לא שמעתי שהן התרוקנו מבעלי ההון שם. זו טענה שאין לה בסיס".

גם עו"ד שקל, שרבים מלקוחותיו עונים להגדרה של בעלי הון ואוליגרכים, לא מתרגש מהטיעון הזה. "גם אם ילכו למדינה שלא ממסה, יש עדיין סעיף בחוקי המס בישראל (100א') שאומר שמי שעוזב את הארץ, על עצם הפסקת היותו תושב ישראל, הוא כבר כפוף למס על נכסיו, ובשורה התחתונה מדובר באותו סכום כמו מס העיזבון, אולי יותר, כך שלא יהלכו עלינו אימים".

תכנוני המס בעתיד: אקרובטיקה עסקית?

רבות כבר נכתב על כך שכל רפורמה במס גוררת אחריה תכנוני מס או "תחמוני מס", אך במקרה של מס העיזבון, נדמה שעורכי הדין בתחום המיסוי כבר מצחצחים את החרבות.

"אם יוטל מס העיזבון, השוק יוצף באקרובטיקה עסקית, אקרובטיקה תאגידית, אקרובטיקה ביטוחית, אקרובטיקה מתנתית ואקרובטיקה של נאמנויות, שכבר נכחדו במידה רבה מן הארץ, כיוון שמס הכנסה דאג לכך שלא יהיה יתרון מיסויי נאמנותי, אבל עכשיו יצוצו כפטריות אחרי הגשם וכולנו נהיה עסוקים בכך", צופה עו"ד רובין, ומוסיף: "הייתי אומר שזה חוק בהזמנה לעורכי הדין מסוגי, שעוסקים בתחום הזה, אבל הוא לא טוב לאף אחד אחר".

הניסיונות להתחמק ממס העיזבון יצרו בעבר בעיות, סכסוכים משפחתיים וגם טרגדיות, אומרים מתנגדי המס, אך גם מבהירים כי אם יידרשו לכך, ימצאו דרכים מודרניות להתחמק מנטל המס.

"אחת הביקורות על המס היא שיש דרכים יצירתיות להתחמק ממנו, כך שדווקא בעלי ההון הרב ביותר, שייעזרו במומחי המס מהשורה הראשונה, לא ישלמו אותו. זה מה שיקרה גם הפעם", אומר ד"ר עו"ד בורנשטין.

ואיך יתחמקו בעלי ההון? באמצעות תכנוני מס רבים ומגוונים. "למשל, אפשר להקים חברה זרה או נאמנות זרה המחזיקה את ההון המשפחתי, כך שבעת הפטירה לא יהיה מדובר בנכסים בבעלות הנפטר, הכפופים למס עיזבון, אלא של החברה או של הנאמנות", מפרט בורנשטין, "או להשתמש בפוליסה לביטוח חיים, שבה היורשים אינם מקבלים את כספם מהנפטר אלא מחברת הביטוח, או להקים תאגידים משפטיים מתוחכמים שהזכויות בהן משתנות ערב הפטירה (כך זכות היורש ניתנת לו מכוח התקנון של התאגיד ולא בשל הירושה)".

גם מתן מתנות לילדים בעוד המוריש בחיים ואף עזיבת הארץ כדי להפסיק להיחשב תושב ישראל עשויים להיות אמצעי להימנע מתשלום מס עיזבון, אומר בורנשטין, אך במקרים כאלה "יש להביא בחשבון אפשרות כי נוסף על מס העיזבון יוטל גם מס מתנות, וכן כי המס עשוי להיות מוטל גם על עיזבונם של אלה שעזבו את ישראל כמה שנים סמוך לפטירה".

שאלה: בהתבסס על ניסיון העבר ובהתאם להמלצות ועדת בן-בסט, סביר להניח שהמחוקק ינסה לסגור פרצות כאלה.

"ניסיון העבר גם מוכיח שסגירת פרצות מס במקום אחד, משמעה פתיחת פרצות מס במקום אחר. מומחי המס ייצאו נשכרים מהטלת מס עיזבון. אשר לקופת המדינה, התועלת במס עדיין מוטלת בספק.

"חוסר הוודאות שנגרם כתוצאה מהעלאת נושא מס העיזבון לכותרות הוא בעייתי. ראוי לכל הפחות שראש הממשלה ושר האוצר יביעו כבר עכשיו את עמדתם בעניין - האומנם קיימת כוונה אמיתית להטיל מס עיזבון או שמדובר בלא יותר מבלון?"

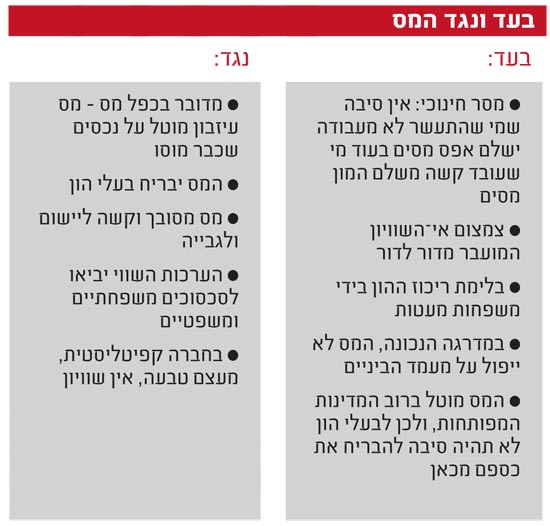

בעד ונגד המס

איך זה עובד בעולם