"לאחר עריכת המאזן החלה תנועה של מחאה חברתית בישראל, בין השאר לאור עליית מחירי הדיור בישראל. בעקבות מחאה זו מורגשת בתחילת הרבעון השלישי מגמה של ירידה דרסטית בקצב מכירת דירות למגורים", מציינת חברת הבנייה י.ח דמרי בדו"חותיה הכספיים לרבעון השני שהתפרסמו בסוף אוגוסט. דוחות כספיים - לא שמועות או תחושות בטן של גורמים בשוק.

"להערכת החברה", ממשיכה דמרי, "מגמה זו נובעת מצפי של רוכשים לירידה במחירים, בעקבות צעדים שונים שיתכן שהממשלה תנקוט. יחד עם זאת, מעריכה החברה כי מגמת הירידה בקצב מכירת הדירות עשויה להיות זמנית, עד להתבהרות התמונה".

בשתי פסקאות מכינה החברה את הקרקע להאטה עליה ידווחו חברות שכמותה ברבעון שמסתיים בסוף החודש. אם הציפייה הזו תתגשם, היא לא תחיה על המחאה לבדה: גורמים חיצוניים (התנפחות מחירי הדיור עוד קודם ומאמצי הריסון של הממשלה) וחיצוניים (המשבר המתעצם בעולם והורדת דירוג האשראי המושלם בארה"ב) יהיו שותפים לה.

כך או כך, מבט על מדגם מייצג של חברות מגורים שמניותיהן נסחרות בבורסה התל-אביבית מגלה ניצני האטה, קודם שנתקעה יתד ראשונה באוהלי רוטשילד. החברות אינן עשויות מקשה אחת, ומלכתחילה הן מגיעות לישורת הזו ברמות חוסן פיננסי משתנות; לכן, גם הסימנים שמעידים על כך מגוונים.

"ביצוע בקרוב"

רשות ניירות ערך נתנה בנפוצים שבהם סימנים: גרעון בהון עצמי (ההתחייבויות נכון לסוף הרבעון גבוהות משוויה נכסיה), הון חוזר שלילי (ההתחייבויות לטווח הקרוב - בדרך-כלל שנה - גבוהות משווי הנכסים לטווח הקצר), לחברה תזרים מזומנים שלילי מפעילותה השוטפת באופן מתמשך, ורואי החשבון מפנים את תשומת הלב, ברמה כזו או אחרת של חומרה או התייחסות מפורשת, למצבה הכספי - ובמקרה הקיצון אף מביעים ספק ביכולתה לשמור על עצמה כ"עסק חי" בשנה הקרובה.

התמרורים האלה מחייבים עקרונית את החברה להציג דו"ח מפורט החוזה את תזרים המזומנים לשנתיים הקרובות. דמרי למשל, מסבירה כי למרות הגרעון בהון החוזר ותזרים המזומנים השלילי, יש ברשותה מזומנים, ו"נכסי מקרקעין משמעותיים (למעלה ממיליארד שקל) שבחלקם מיועדים לצאת לביצוע בטווח הקרוב", והיא בוחנת מכירת נכסים או קרקעות או לשעבד אותן תמורת מסגרות אשראי.

גם אזורים, אחת המותגים המוכרים ביותר בזירת המגורים, סיימה את יוני בגרעון בעומק 755 מיליון שקל בהון החוזר. על-פי הדו"ח שלה, היא נסמכת הרבה יותר על תקבולים מחברות מוחזקות (דמי-ניהול, קבלת הלוואה או פרעון הלוואה) והרבה פחות ממכירת דירות מגורים. כשהיא נדרשת להתייחס לאי-עמידתה באמות המידה הפיננסיות בהלוואות בנקאיות שקיבלה, מציינת החברה באופן ברור "כי נכון למועד פרסום הדו"ח, אם תידרש הקבוצה לפירעון האשראים לבנקים באופן מיידי, לא צפוי כי יהיה בידי הקבוצה די אמצעים על מנת לפרוע התחייבות זו".

אפרופו בנקים, לא אחת דובר במשבר הקודם על היכולת המפותחת של הבנקים לאמוד ולתמחר סיכוני אשראי, לעומת שוק ההון (אגרות חוב) והמוסדיים. עיון בדו"חות הכספיים של חלק מחברות המגורים מעלה כי גם כשתמרורי האזהרה של רשות ניירות-הערך אינם דולקים, מתקשות החברות לשמור על התנאים המקוריים לאשראי שנתנו להם הבנקים, ללא בטחונות.

אשדר, למשל, מספרת שהתחייבה לשמור על הון עצמי (לא כולל הון המיוחס לבעלי מניות מיעוט בחברות מוחזקות) שלא יפחת מ-20% מהמאזן המאוחד. אבל בסוף מאי הבנק התפשר על 17.5% עד יולי הבא, בתנאי שההון העצמי עצמו יסתכם ב-300 מיליון שקל. בסוף יוני הוא עמד על 333 מיליון שקל - 17.9% מהמאזן כולו.

זה כמובן קצת מושך תשומת לב - גם בגלל שהמקובל הוא שחסינות פיננסית מתבטאת בהון עצמי בשיעור 30% לפחות (ואף אחת מהחברות הבולטות שבדקנו לא נמצאת במצב הזה) - וגם על רקע ההנחיות המקבילות במגזר הפרטי, שם דורש בנק ישראל דה-פקטו מלווי המשכנתאות לבוא עם 40% מערך הדירה כהון עצמי מהבית.

אבל המוסדיים לומדים. אפריקה מגורים, שנהנית כבר 5 שנים ממסגרת אשראי שוטפת שמעמידה לה אפריקה ישראל, סגרה במאי האחרון על הסכם מימון של 100 מיליון שקל ממוסדיים עד 2020 בריבית שנתית וצמודה למדד של 4.5%.

עבור היעדר ביטחונות, התבקשה זרוע המגורים של לב לבייב לשמור על הון עצמי של חצי מיליארד שקל (590 מיליון שקל בסוף יוני), וגם תנאים מורכבים יותר - כמו שמירה על יחס פיננסי של 60% בין החובות הפיננסיים פחות היתרות הנזילות לבין ההון העצמי שלה, בתוספת הלוואות בעלים וערבויות של הקבוצה. אם לא די בכך, האשראי גם הותנה בשמירה על דירוג האשראי (מותרת רק ירידה בדרגה אחת) ואפילו מקומו של לבייב לא נפקד - שנדרש לשמור על רוב בהחזקותיו (50.1%).

האטה במכירות

כל זה כמובן לא מונע מאתנו להסתכל על ליבת הפעילות עצמה של החברות הללו, והיא מכירת דירות כמובן. כמעט אצל כולם בולטת האטה בקצב מכירת הדירות - בין אם הוא נובע מנתוני המחצית, הרבעון, הקצב בהשוואה למכירות ב-2010 כולה או מה שהספיקה החברה למכור מאז סוף תקופת הדו"ח (סוף יוני) ועד שפורסם - שחופף פחות או יותר גם לגל המחאה.

כך למשל, מכרה אפריקה מגורים במחצית הראשונה אשתקד 49 דירות יותר ממה שמכרה בתקופה המקבילה השנה, והנתח הכספי שלה במכירות היה גבוה ב-68 מיליון שקל; אשדר אומנם מסרה 269 דירות מתוך ה-368 יחידות דיור בפרויקטים בהם היא מעורבת עד סוף 2010, אבל מאז המסירות מתקדמות בעצלתיים - 8 ברבעון הראשון, 5 ברבעון השני (ההכרה בהכנסות בעידן ה-IFRS תלויה במסירות).

חנן מור הציגה דווקא שיפור בביצועים (בין השאר בעקבות הגברת קצב רכישת קרקעות בשנים האחרונות), כשמכרה 96 דירות בישראל במחצית השנה, כמעט פי 3 מההספק שלה בתקופה המקבילה ב-2010. מצד שני, בחודשיים מאז הסתיימה המחצית ועד שפרסמו דו"חות ירד ההספק ל-11 דירות בלבד.

לאורך זמן, חשוב לזכור שהחברות האלה זקוקות לליבת עסקיהן - למכור דירות - כדי לשמור על התוצאות הכספיות, כדי למחזר אשראי או לגייס אותו לצורך ייזום הפרויקטים הבאים בקנה. כאן הן כבר תלויות במידה רבה בסנטימנט בשוק.

על הסנטימנט הזה דיווחה אשדר ביובש בדו"חות: "המחאה החברתית כנגד יוקר המחייה, ובין היתר מחירי הדירות והשכירות, העלתה את הציפיות בציבור לנקיטת צעדים על ידי הממשלה, שיגרמו לירידת מחירי הדירות.

ציפיות אלה גורמות לחלקים בציבור להקפיא כוונות רכישה וכתוצאה מכך קצב המכירות יורד".

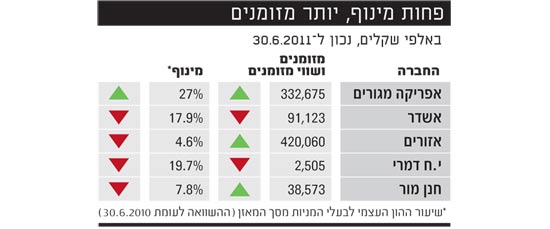

פחות מינוף יותר מזומנים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.