שנת 2010 הייתה עוד שנת שיא בשכר המנהלים במשק הישראלי. "גלובס", שעוקב ומנתח את נתוני שכר המנהלים בחברות הציבוריות כבר 17 שנה, גילה השנה כי עלות השכר השנתית הממוצעת של מנהל בחברה ציבורית (ברוב המקרים מדובר במנכ"ל) עמדה על 2.9 מיליון שקל וגילמה עלייה שנתית ריאלית מכובדת של 13%, ועלייה ריאלית של 140% בתוך 16 שנים. בחלוקה חודשית מדובר על 242 אלף שקל - פי 28 מהשכר הממוצע במשק.

מספרים אלו ממחישים, ולא בפעם הראשונה, כי שכר המנהלים בארץ עולה באופן עקבי, ולא פלא שהוא יוצר דיון ציבורי נוקב שאף יצר את ועדת נאמן - הוועדה שהוקמה כדי לדון בסוגיה האם וכיצד צריך המחוקק הישראלי להתערב בקביעת שכר המנהלים - ולבסוף הגיעה למסקנה כי אין צורך להתערב.

בשנה שעברה שיתף "גלובס" פעולה עם פירמת רואי החשבון PwC Israel (קסלמן וקסלמן), ויחד עמה ביצענו מחקר מקיף על תוכניות התגמולים של מנהלים בחברות הציבוריות. המחקר שנציג הפעם, השני שנעשה באותה מתכונת, ממחיש ביתר שאת את הגידול העקבי בעלויות השכר של המנהלים הבכירים בארץ במגזרי הפעילות השונים, מפיננסים ועד נדל"ן.

המחקר בוצע על ידי מחלקת תגמול מנהלים ועובדים בקבוצת הייעוץ של הפירמה, ומי שעמד בראשו הם רו"ח הילי קריזלר, ראש תחום תגמול בקבוצת הייעוץ של PwC Israel, ורו"ח ד"ר צור פניגשטיין, שותף, ראש תחום הייעוץ הפיננסי בקבוצת הייעוץ של PwC Israel.

1. היקף התגמול השנתי ואופן התפלגותו

החברות הציבוריות מחויבות לפרט - במסגרת תקנה 21 בדו"ח התקופתי - את עלות השכר של חמשת מקבלי השכר הבכירים ביותר. עלות זו כוללת את שכר הבסיס, בונוס ומענקים שונים, שווי ההוצאה החשבונאית בגין האופציות שקיבל אותו מנהל, וכן הטבות סוציאליות שהוא זכאי להן.

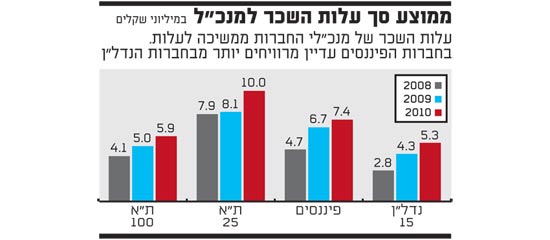

PwC Israel גילתה כי העלות השנתית הממוצעת למנכ"ל של חברה הכלולה במדד ת"א 100 עמדה אשתקד על 5.9 מיליון שקל - עלייה של 18% לעומת 2009 ועלייה של 44% לעומת 2008.

במקרה של מנכ"ל של חברה הכלולה במדד ת"א 25, מדובר היה על עלות ממוצעת של 10 מיליון שקל - עלייה של 23% לעומת 2009 ועלייה של 27% לעומת 2008.

PwC Israel בדקה נתונים אלו גם בקרב חברות פיננסים (לפי מדד הפיננסים של הבורסה שכולל בנקים מסחריים, בנקים למשכנתאות, חברות ביטוח ובתי השקעות), וגילתה כי העלות השנתית הממוצעת למנכ"ל במגזר זה עמדה על 7.4 מיליון שקל - עלייה של 10% לעומת 2009 ועלייה של 57% לעומת 2008.

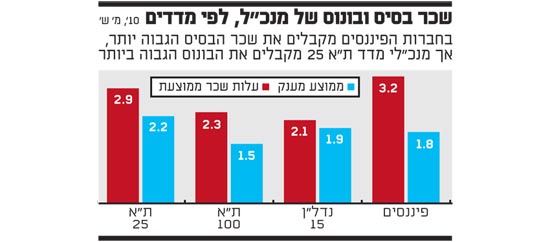

במילים אחרות, עלות השכר של מנכ"לי חברות הפיננסים גבוהה בהרבה מזו של מנכ"לי חברות מדד ת"א 100 או של מנכ"לי חברות נדל"ן, והסיבה לכך פשוטה למדי: "מנהלי חברות פיננסים מקבלים שכר בסיס גבוה יותר משל מנכ"לי חברות מדד ת"א 100", מסבירה קריזלר. ואכן, מהמחקר עולה כי שכר הבסיס השנתי של מנכ"ל מהמגזר הפיננסי עמד אשתקד על 3.2 מיליון שקל לעומת 2.9 מיליון שקל במקרה של חברות ממדד ת"א 25 או 2.3 מיליון שקל במקרה של חברות ממדד ת"א 100.

לעומת זאת, הבונוס השנתי הממוצע של מנכ"ל במגזר הפיננסי נמוך מזה של מנכ"לי חברות מדד ת"א 25 ועומד על 1.8 מיליון שקל לעומת 2.2 מיליון שקל.

מהתפלגות חבילת התגמול של מנכ"ל חברה הכלולה במדד ת"א 100 עולה כי אשתקד חל גידול ברכיב ההוני של החבילה (23% לעומת 17%), ואילו רכיב המזומן (שכולל שכר בסיס ובונוס) עמד אשתקד על 77% לעומת 83% בשנת 2009. קריזלר טוענת כי הגידול בשיעור הרכיב ההוני נובע מהענקות של אופציות חדשות שבוצעו אשתקד (ולפי כללי החשבונאות, החברה מכירה בשנת ההקצאה הראשונה בחלק גדול יותר מסך חבילת האופציות כהוצאה חשבונאית), מהענקות גדולות יותר בשוויין הכספי ובכמות האופציות שהן מכילות, ומטבע הדברים - מעלייה בשווי החברות.

PwC Israel בדקו גם איך מתפלג התגמול קצר הטווח (רק שכר בסיס ובונוס) של מנכ"ל חברה ממדד ת"א 100, וגילו כי 69% מסך התגמול לטווח קצר ב-2010 הם בעלי אופי קבוע (דהיינו שכר בסיס), ואילו 31% הם בעלי אופי משתנה ותלוי ביצועים. לשם ההשוואה, בשנת 2009 עמדה ההתפלגות לעיל על 72% (עבור הרכיב הקבוע) ועל 28% עבור הרכיב המשתנה.

במילים אחרות, רוב התגמול שזמין למנכ"ל בטווח הקצר (חודש או שנה) הוא שכר הבסיס שלו, ואשתקד קטן קמעה שיעור הרכיב הקבוע, ככל הנראה על רקע התוצאות הטובות של רוב החברות הציבוריות - תוצאות שהגדילו את הבונוס תלוי הביצועים שקיבל המנכ"ל.

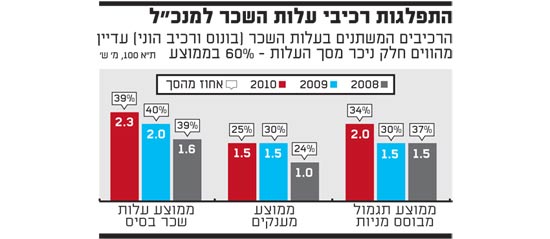

2. התפלגות רכיבי עלות השכר לפי רביעים

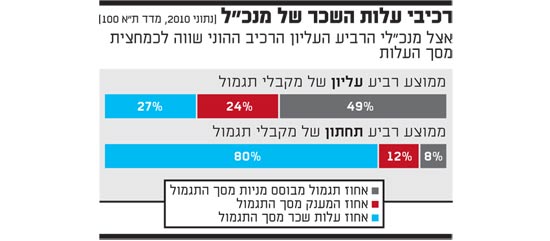

ב-PwC Israel בחרו גם השנה לחלק את עלות השכר של מנכ"לי החברות הכלולות במדד ת"א 100 לארבעה רביעים, וכך לגלות איך מתפלגת העלות של בעלי העלות הגבוהה ואיך מתפלגת העלות של בעלי העלות הנמוכה. מנכ"לים אלו, 66 במספר, דורגו בסדר יורד חולקו לארבע קבוצות, וכך נכללו ברביע העליון מנכ"לים שקיבלו את סך העלות הגבוהה ביותר וכך הלאה.

חלוקה זו, כפי שמסבירה קריזלר, מאפשרת להבין איזה רכיב עלות משמעותי יותר בכל רביע. ואכן, לפי המחקר, עלות השכר הממוצעת של מנכ"לי הרביע העליון עמדה אשתקד על 11.9 מיליון שקל ואילו במקרה של מנכ"לי הרביע התחתון מדובר היה על 1.7 מיליון שקל "בלבד".

מהתפלגות רכיבי העלות של מנכ"לי הרביע העליון עולה כי הרכיב ההוני (אופציות למניות ו/או מניות חסומות) היווה 48.7% מסך העלות; במקרה של הרביע השני מדובר היה על 25.8%; במקרה של הרביע השלישי מדובר היה על 14.3% ואילו במקרה של הרביע התחתון מדובר היה על 5.9%.

לעומת זאת, שכר הבסיס היווה אצל מנכ"לי הרביע העליון 26.9% מהסך; אצל מנכ"לי הרביע השני מדובר היה על 40.3%; אצל מנכ"לי הרביע השלישי מדובר היה על 62.9% ואילו אצל מנכ"לי הרביע התחתון מדובר היה על 82.4%.

במילים אחרות, רכיבי העלות בעלי האופי המשתנה לטווח ארוך (תלוי ביצועים דוגמת אופציות למניות) דומיננטיים יותר אצל מנכ"לי הרביע העליון ואילו רכיבי העלות הקבועים (שכר בסיס) דומיננטיים יותר אצל מנכ"לי הרביע התחתון.

בדיקה זו כללה גם את חלקו של הבונוס השנתי בסך עלות השכר (רכיב משתנה לטווח קצר), וגילתה כי אצל מנכ"לי הרביע העליון הבונוס מהווה 24.4% מסך העלות; אצל מנכ"לי הרביע השני מדובר על 33.9%; אצל מנכ"לי הרביע השלישי מדובר על 22.9% ואילו אצל מנכ"לי הרביע התחתון מדובר על 11.8%.

התפלגויות אלו משתנות לא רק בין הרביעים השונים של מדד ת"א 100 כי אם גם בין מדדים סקטוריאליים שונים. PwC Israel גילו כי שכר הבסיס בקרב מנכ"לי החברות הכלולות במדד ת"א 25 מהווה 39% מסך העלות, ואילו במקרה של חברות הכלולות במדד הביומד מדובר על 64%. "חלק מחברות הביומד עדיין רחוקות מהגשמת היעדים שלהן, ולכן הרכיב ההוני בעלות השכר של מנכ"ליהן עדיין לא משמעותי כמו חברות בוגרות. האופציות למניות שהן מעניקות למנכ"ליהן עדיין לא מגלמות הטבות גבוהות", מסבירה קריזלר.

הבדל זה בא לידי ביטוי גם במשקל של הרכיב המשתנה לטווח הקצר (בונוס שנתי). בקרב מנכ"לי מדד ת"א 25 מדובר על 21% ואילו בקרב מנכ"לי חברות הביומד מדובר היה רק על 6%.

בונוס שנתי - משכורת של שנה וחודשיים

לא מעט חברות כלל אינן טורחות לפרט כיצד הן קובעות את גובה הבונוס השנתי, ולכן ב-PwC Israel בחרו לבדוק את שווי הבונוס שניתן אשתקד למנכ"ל לפי גובה שכר הברוטו החודשי שלו.

"זה ממצא מעניין למדי", אומרת קריזלר. "לא פעם, בתהליך של קביעת הבונוס למנכ"ל, הדירקטוריון עצמו חושב במושגים של משכורות חודשיות ברוטו, למרות שברוב הפעמים החברה אינה מדווחת על כך. בסופו של דבר, כמעט כל בונוס ניתן בפרופורציה מסוימת לשכר הברוטו החודשי".

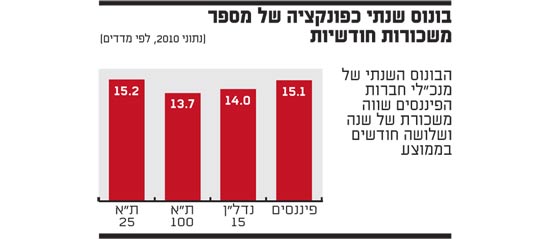

מהנתונים של PwC Israel עולה כי מנכ"לי המגזר הפיננסי קיבלו אשתקד בממוצע בונוס ששווה ערך ל-15.1 משכורות חודשיות בעוד מנכ"לי החברות הכלולות במדד ת"א 100 קיבלו בונוס השווה ערך ל-13.7 משכורות חודשיות.

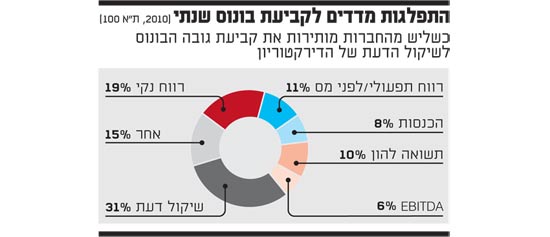

גובה הבונוס השנתי: נתון לשיקול דעת

ויכוח ער התנהל בשנה האחרונה סביב האופן שבו מעניקות החברות הציבוריות בונוס שנתי למנכ"לים. שיעור שכר הבסיס מסך עלות השכר, כך מתברר, הולך וקטן במהלך השנים ואילו חלקו של הרכיב המשתנה לטווח הקצר (בונוס שנתי), והרכיב המשתנה לטווח הארוך (אופציות למניות ו/או מניות חסומות) הולך ועולה.

ועדת נאמן, שניסתה לבצע שינוי במדיניות התגמולים של החברות הציבוריות, שקלה לאלץ אותן להצמיד את הבונוס השנתי לכמה שיותר מדדים כמותיים. מהבדיקה של PwC Israel עולה כי יש לא מעט חברות שאכן מעניקות בונוס שנתי כמעט ללא קשר למדדים כמותיים שהוגדרו מראש בתחילת שנת המס (לפחות לא כזה המדווח באופן רשמי לציבור המשקיעים).

שימוש במדדים כמותיים

לפי המחקר, 31% מהחברות הכלולות במדד ת"א 100 מעניקות בונוס שנתי לפי שיקול הדעת של הדירקטוריון, 19% לפי רמת הרווח הנקי, 11% לפי רמת הרווח התפעולי לפני מס, ורק עשירית מהן לפי התשואה להון.

PwC Israel בדקה התפלגות זו גם לפי מדדים סקטוריאליים ומצאה כי 93% מתוך חברות מדד הפיננסים עושות שימוש במדד כמותי כזה או אחר לקביעת גובה הבונוס השנתי, ורק 7% מתוכן מותירות אותו לשיקול הדעת של הדירקטוריון.

לעומת זאת, כל חברות הביומד מותירות את קביעת גובה הבונוס לשיקול הדעת של הדירקטוריון. "לחברות פיננסים, דוגמת בנקים, קל יותר לקבוע מדדים כמותיים למתן בונוס ואילו לחברות ביומד קשה יותר כי במקרים רבים עדיין אין להן הכנסות ורווח", מסבירה קריזלר.

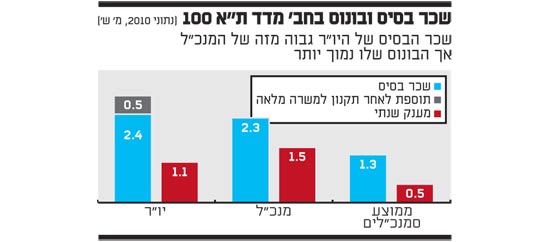

יו"ר לא בהכרח משתכר פחות ממנכ"ל

אין זה סוד שבשוק ההון המקומי שווה לפעמים לכהן רק כיו"ר - ועוד במשרה חלקית - וכך לקבל חבילת תגמולים כמעט זהה לזה של המנכ"ל שלרוב עובד קשה יותר. ואכן, מהמחקר של PwC Israel עולה כי בקרב החברות הכלולות במדד ת"א 100 שכר הבסיס של היו"ר (לאחר תקנון למשרה מלאה כי יש לא מעט יו"רים שמכהנים במקרה חלקית) עמד אשתקד על 2.9 מיליון שקל לעומת 2.3 מיליון שקל במקרה של המנכ"ל (הבדל של 26%).

לעומת זאת, הבונוס השנתי שמקבל היו"ר נמוך יותר מזה של המנכ"ל - 1.1 מיליון שקל לעומת 1.5 מיליון שקל (הבדל של 36%).

"בכל הקשור לתגמול, חברות רבות מתייחסות ליו"ר כמעט באותו האופן שהן מתייחסות למנכ"ל, ומעניקות לו תגמול ברמות דומות לאלו של המנכ"ל, וגבוהות יותר מאלו של סמנכ"ל מן השורה", אומרת קריזלר.

עוד מגלה המחקר של PwC Israel כי הרכיב המשתנה (לטווח קצר וטווח ארוך) היווה אשתקד 37% מסך עלות השכר של היו"ר (די דומה לשיעור במקרה של סמנכ"ל) לעומת 47% במקרה של מנכ"ל. במילים אחרות, יו"ר מקבל בממוצע בונוס שנתי נמוך יותר ופחות אופציות למניות/מניות חסומות מהמנכ"ל של אותה חברה.

שכר בסיס ובונוס של מנכל לפי מדדים

בונוס שנתי כפונקציה של מספר משכורות חודשיות

ממוצע סך עלות השכר למנכל

רכיבי עלות השכר של מנכל

שכר בסיס ובונוס בחב מדד תא 100

התפלגות רכיבי עלות השכר למנכל

התפלגות מדדים לקביעת בונוס שנתי