השבוע ימלאו שנתיים לרכישת בית ההשקעות דש איפקס על ידי אלי ברקת, באמצעות קרן BRM. כבר בעת הרכישה דיבר ברקת על כך שרכישת דש איפקס היא רק השלב הראשון, ושבכוונתו להרחיב את פעילותו באמצעות רכישת חברת ביטוח.

בשנתיים שחלפו מאז לא התבצעה רכישה שכזו. ברקת לא ממהר. בשנה הקרובה הוא ינסה לעשות מהלך ולרכוש חברת ביטוח גדולה - כלל ביטוח או הפניקס, עם עדיפות ברורה לראשונה - והוא מרגיש שהזמן עובד לטובתו: בעלי השליטה צריכים למכור, גם בגלל המסקנות הצפויות של ועדת הריכוזיות, וגם כי לנוחי דנקנר באי.די.בי וליצחק תשובה בקבוצת דלק יש צרכי נזילות. הם צריכים מזומן, לו יש את הכסף. הם יודעים את זה, ברקת יודע את זה. השאלה היא המחיר.

נכון לעכשיו, פערי המוכר-קונה לא נסגרו. המוכרים עדיין חושבים שיוכלו למכור במחיר גבוה מהמחיר שהקונים מוכנים לשלם, ועוד לא הפנימו שמחירי חברות הביטוח ירדו. בינתיים ברקת ממתין לנוחי. יש לו זמן. דנקנר כבר דחה שתי הצעות של קרן פרמירה לרכישת כלל ביטוח. הוא התחיל את המו"מ עם שווי של 2 מיליארד דולר, ירד עד לשווי של 1.6 מיליארד דולר ואז פוצץ את המו"מ. אבל בינתיים שווי חברות הביטוח הולך ויורד בשל שילוב בין הירידות בשוקי ההון שפוגעות ברווח, לבין דרישות הגדלת ההון שמונעות חלוקת דיבידנד.

כשהמחיר יירד ל-5 מיליארד שקל, כ-1.2 מיליארד דולר, ברקת יהיה מוכן לקנות. בהפניקס התמונה דומה. תשובה קנה ב-800 מיליון דולר בשנת 2006 ורוצה למכור בלפחות מיליארד דולר, אבל ככל הנראה מצפה לו אכזבה. ברקת יקנה בסביבת מחיר של 700 מיליון דולר. לא יותר.

חייבים פנסיה כדי להישאר במשחק

כאמור, רכישת חברת ביטוח גדולה הייתה התוכנית המקורית של ברקת כבר בשנת 2009 כשהחל המו"מ לרכישת דש איפקס ומאז הניתוח האסטרטגי שלו לא השתנה. להערכתו ללא רגל חיסכון ארוך טווח משמעותית, אין מקום לבית השקעות גדול. בעתיד יישארו בוטיקים כמו ילין לפידות ואנליסט ויהיו בתי השקעות בתוך קבוצות ביטוח. כל היתר: מיטב, אלטשולר שחם, אי.בי.אי, אפילו פסגות, חיים על זמן שאול.

מדוע? כי כשמדובר בחיסכון ארוך טווח בעידן של תיקון 3, כשכל המוצרים הפכו להיות קיצבתיים, קופת גמל הפכה למוצר נחות וקרן פנסיה היא המוצר הרלוונטי היחיד. לבתי ההשקעות פעילות פנסיה מזערית ואין להם רשת הפצה בבעלותם או מוצרי ביטוח משלימים. המשמעות היא שבתי ההשקעות, ודש איפקס בתוכם, מתחרים מול חברות הביטוח כשהם בנחיתות בסיסית: דש איפקס לא יכולה לתת ללקוח את כל המוצרים, ואילו סוכנויות ההסדר הגדולות נמצאות בבעלות חברות הביטוח, ונאמנותן תהיה תמיד לחברה האם.

לכן, בטווח הבינוני דש איפקס אמנם צריכה לשמר את פעילות קופות הגמל שלה שהן בסיס הכנסות חזק ויציב, אבל לאחר שהרגולציה הרגה את הקופות הללו, גוף שרוצה להישאר במשחק חייב קרן פנסיה משמעותית. ומאחר שהקמת קרן פנסיה והפיכתה לשחקן מרכזי אינו תרחיש ריאלי, וקניית סוכנויות קטנות בסיטונות, כמו פסגות, לא תוביל לשום מקום, דש איפקס חייבת לרכוש חברת ביטוח. ולא חברה קטנה כמו איילון או הכשרת היישוב, אלא שחקן גדול כמו - נכון, כלל ביטוח או הפניקס. והניתוח הזה, אגב, תופס גם לגבי פסגות.

מעבר לצורך של ברקת להגיע לעמק השווה ולסכם על מחיר עם דנקנר, קיימת הבעיה הרגולטורית הסטנדרטית שנוצרת לכל שחקן גדול שרוצה לרכוש שחקן גדול אחר: מגבלת 15% נתח שוק בחיסכון ארוך טווח.

אגף שוק ההון באוצר קבע כי אף גוף לא יהיה רשאי להחזיק, כתוצאה מרכישה, יותר מ-79.3 מיליארד שקל בנכסי חיסכון טווח ארוך. לדש איפקס נכסים בסך 23 מיליארד שקל, ולכלל ביטוח 83 מיליארד שקל, כך שאם ברצונו לרכוש את כלל ביטוח, ברקת יצטרך למכור קופות גמל. בתרחיש הסביר תימכר תמר שנחשבת קופה איכותית ויהיו עליה הרבה קופצים (מנורה מבטחים, למשל). כך שזוהי בעיה שניתן לפתור באופן פשוט יחסית. עוד יתרון לברקת כקונה.

בעיה בשדרת הניהול

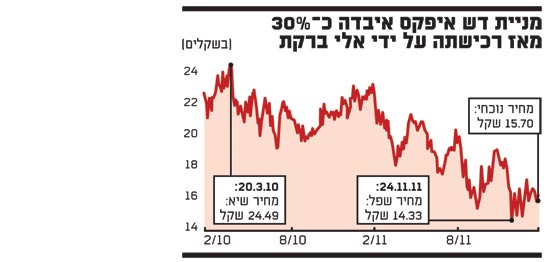

שנתיים אחרי הרכישה ברקת מרוצה מביצועי דש איפקס בשליטתו. אמנם הוא קנה לפי שווי של כמיליארד שקל והחברה שווה היום כ-30% פחות (אם מחשבים גם את הדיבידנדים שקיבל ברקת הוא מופסד כ-150 מיליון שקל "על הנייר"), אבל הוא קנה שליטה, וגם כשימכור - ימכור שליטה.

בינתיים דש איפקס עשתה מהלך משמעותי גדול אחד: רכישת תכלית ואינדקס, מה שהפך אותה לשחקן מספר 2 בשוק תעודות הסל הצומח. עד שתגיע העת לרכוש חברת ביטוח, על הפרק כמה צעדים:

להפוך את דש לשחקן מוביל בחיסכון לטווח קצר - כלומר, לשים דגש על צמיחה בקרנות הנאמנות, שם נמצאת דש במקום השישי בלבד.

איפקס גמל - מיזוג לתוך דש גמל יגרום לאיבוד מותג שיכול לתת לדש איפקס יתרון. החלופה המסתמנת היא שדרוג משמעותי של איכות הניהול באיפקס גמל והפיכתה לבוטיק השקעות כמו ילין לפידות.

מבנה החברה - הפיצול בין איפקס לדש איפקס הוא אנכרוניסטי ונובע מסיבות היסטוריות. מאחר שדש היא כיום חברה בת בבעלות מלאה של איפקס, אין סיבה אמיתית לא לבצע איחוד מלא.

עניין נוסף הדורש החלטה מהירה הוא איוש שדרת הניהול. ברקת משלם כיום מחיר על טעויות שעשה לאחר הרכישה: הנחת העבודה שלו הייתה כי המייסדים והמנכ"לים המשותפים, עידו נויברגר וויקטור שמריך, יעזבו את דש איפקס, כיוון שבאופן טבעי מייסדים שביצעו אקזיט לא נשארים לאורך זמן בחברה אותה מכרו.

לאור תובנה זו, הוא הביא את גבי רביד לתפקיד היו"ר, מתוך הבנה שהיא תיכנס לנעלי נויברגר ושמריך עם עזיבתם. סוג של ביטוח, אם תרצו.

המציאות, כידוע, הייתה שונה. נויברגר ושמריך לא ביקשו לעזוב, רביד ששכרה עלה מיליונים הפכה לגלגל חמישי ומהר מאוד נדחקה החוצה. כעת נויברגר ושמריך עוזבים, והביטוח שקנה ברקת במחיר יקר בדיוק למצב כזה כבר אינו בתוקף. בינתיים מנכ"ל דש, ידין ענתבי חסר הניסיון, נמצא בבעיה. הוא נזקק לחניכה של אדם מנוסה, ורביד כבר אינה.

מציאת מחליף לנויברגר ושמריך היא עסק מסובך. חלופה אחת היא להביא מנהל בעל ניסיון שיוכל לחנוך את ענתבי. מצד שני אותו אדם צריך להיות כזה שלא יתערב בעבודתו של ענתבי ולא יאיים על מעמדו. אדם כזה קשה למצוא. חלופה שנייה היא לבטל לגמרי את תפקידם של נויברגר ושמריך, למנות את ענתבי למנכ"ל החברה האם, ולמצוא מישהו שיהיה מנכ"ל דש תחתיו. ברקת עדיין מתלבט בסוגיות הללו.

למה דווקא כלל ביטוח

מדוע ברקת מעדיף לרכוש את כלל ביטוח - השחקן השני בגודלו בענף הביטוח - מאשר את הפניקס? הסיבה הראשונה היא הפוטנציאל. במשך שנים הייתה הפניקס אחת החברות המובילות בענף הביטוח, אך מאז סוף שנות ה-90 היא סבלה מניהול גרוע ועשתה טעויות טקטיות חמורות, שדרדרו אותה מהמקום השלישי למצב הנוכחי בו היא נאבקת עם מנורה על המקום הרביעי.

מצד שני, מאז שנכנס אייל לפידות לתפקיד המנכ"ל הפניקס, לפני שנתיים וחצי, החברה עשתה צעדים גדולים קדימה, ורוב מהלך ההשבחה מאחוריה. וזה בא לידי ביטוי גם במחיר.

מנגד, בכלל ביטוח קיים פוטנציאל עצום. לתפיסתו של ברקת, כלל ביטוח זקוקה למתיחת פנים. החברה מפוזרת על פני יותר מדי תחומי פעילות: משכנתאות, מימון, חו"ל, פקטורינג. ערב רב של תחומים שדורש תשומת לב ניהולית רבה כשהתועלת לשורה התחתונה שנויה במחלוקת. "הידוק הברגים", שיפור באיכות הניהול ומיקוד בליבת הפעילות, יכולים להזניק את כלל ביטוח קדימה, ולהחזיר אותה לתקופה בה נאבקה ראש בראש עם מגדל על המקום הראשון.

סיבה נוספת היא קרן הפנסיה. להפניקס יש את קרן הפנסיה החמישית בגודלה, בזמן שמיטבית/עתודות של כלל ביטוח היא הקרן השלישית. אבל ההפרש בנתח השוק עצום: 4% להפניקס לעומת 17% בכלל ביטוח. בתחום בו היתרון לגודל מהותי כל כך, זה פער בלתי ניתן לגישור.

עוד סיבה היא הנדוניה. כלל ביטוח מביאה איתה זרוע ביטוח חיים חזקה מאוד, בזמן שהפניקס חלשה יותר בביטוחי חיים, ולרגל הגמל והפיננסים שלה ברקת אינו זקוק, את זה יש לו בבית. מה עוד שממילא, עקב שליטת דש איפקס בתכלית ואינדקס, הוא לא יוכל להחזיק בקסם תעודות סל ויהיה חייב למכור.

מניית דש איפקס איבדה כשלושים אחוז מאז רכישתה על ידי אלי ברקת

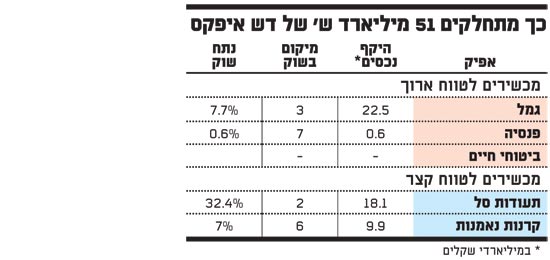

כך מתחלקים 51 מיליארד שקל של דש איפקס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.