תחילת 2012 מתאפיינת בירידה משמעותית במחזורי המסחר בבורסה הישראלית, בעיקר בתחום המניות והנגזרים - מגמה שנמשכת ממשבר 2008.

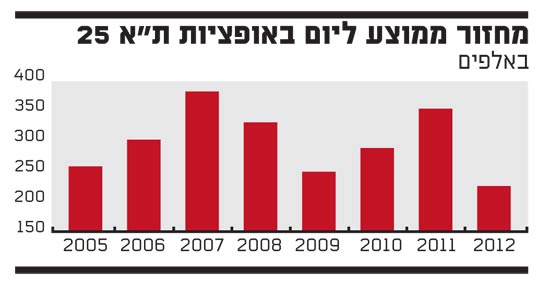

המחזור היומי הממוצע של אופציות על מדד ת"א 25 בחודשיים הראשונים של השנה הוא 227,000 אופציות, לעומת מחזור ממוצע של 357,000 אופציות בשנת 2011 - ירידה של 36%.

מלבד מכונות האלגוריתם בשוק, חלק נכבד מהמחזור בשוק הנגזרים מתבצע על-ידי שחקני הנכס והגופים המוסדיים. הראשונים קונים או מוכרים את מדד המניות מול החוזה הסינטטי, לעומת האחרונים היוצרים חשיפה שלילית או חיובית לשוק המניות דרך חוזים סינטטיים ומגלגלים את החשיפה מדי חודש.

באחרונה נכנס מוצר פיננסי מתוחכם לשוק ה-OTC (מעבר לדלפק). Equity Swap הוא מוצר תחליפי לקניית או מכירת חוזים סינטטיים (נזכיר כי קנייה של חוזה סינטטי מתבצעת על-ידי קניית CALL ומכירת PUT במחיר מימוש זהה). ייתכן כי מוצר זה הוא בין הגורמים לירידה במחזורי המסחר באופציות.

בשבוע הפקיעה מחזורי המסחר עולים, בעיקר בשל פעילות הגלגול של הפוזיציות הפתוחות לחודש הבא; לכן, המרת חוזה סינטטי ל-Equity Swap גורמת להפחתה של הפוזיציות הפתוחות, ובמקביל להורדת נפח המסחר.

Equity Swap הינו הסכם שלפיו קונה הסוופ מקבל את תשואת המניה או מדד המניות על פני התקופה הרלוונטית, ומשלם ריבית רלוונטית לתקופה (ריבית קבועה או משתנה).

במילים אחרות, במקום לקנות או למכור חוזה סינטטי באמצעות אופציות סחירות על מדד ת"א 25, ולגלגל אותו בכל חודש במשך שנה, ביצוע עסקת Equity Swap מייצר את אותה חשיפה למדד ללא צורך בביצוע גלגול החוזים במהלך השנה.

להזכירכם, בעת גלגול החוזים הסינטטיים, תמחור עסקת הגלגול הוא עסקת ריבית בלבד ואין שום חשיפה לנכס הבסיס. לכן, אם נקנה Equity Swap עם תשלום של ריבית חודשית משתנה, נקבל מוצר הדומה לקניית חוזה סינטטי וגלגולו בכל חודש, תוך חסכון משמעותי בעמלות המסחר. למרות זאת, היתרון הגדול בהחזקה של חוזה סינטטי על פני Equity Swap, הוא פרמטר הנזילות.

פתרון אופטימלי

קנייה או מכירה של חוזים סינטטיים מתבצעות במהלך היום, וכדי להתאים את רמת החשיפה של תיק המניות להחלטות ועדת ההשקעות, השימוש הנפוץ ביותר הוא ביצוע העסקה בבורסה.

בנוסף, עסקת הסוופ היא לרוב לתקופה של חצי שנה עד שנה, וישנה עלות לשבירת עסקת הסוופ. לכן, אי-הסחירות של חוזה הסוופ מורידה בצורה חדה את התמריץ להשתמש בו בפעילות השוטפת.

אך מה קורה כאשר גוף מוסדי גדול החליט להגדיל בצורה משמעותית את חשיפתו למדד ת"א 25, או למדד אחר, כמו מדד הפיננסים או מדד התקשורת, אך בעיית הסחירות או בעיות רגולציה מונעות ממנו לבצע עסקה זו? הפתרון האופטימלי, הנפוץ בעיקר בשווקים בחו"ל, הוא ביצוע עסקת Equity Swap בין שני צדדים. גוף המעוניין לבצע שורט או למכור מדד כלשהו, ימכור את הסוופ, וגוף המעוניין להגדיל את חשיפתו למדד יקנה את הסוופ. ביצוע העסקה בשוק ה-OTC תורם לסודיות העסקה, ששוויה עשוי להגיע למאות מיליוני שקלים.

בשורה התחתונה: אם מחזורי המסחר ימשיכו להתכווץ, נהיה עדים לפופולריות גוברת של מוצרים שכאלה, אשר ימשיכו להוריד את מחזורי המסחר בבורסה המקומית.

*** הכותב הוא מנהל דסק ני"ע ישראליים בבנק מזרחי טפחות. האמור בכתבה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

מחזור ממוצע ליום

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.