"אם עד מארס ההשקעות באפיק המנייתי חולקו באופן שווה בין ישראל לחו"ל, כעת מומלץ להחזיר את ההשקעות למניות המקומיות. הרגולציה האימתנית שהשפיעה על תמחור המניות בשוק הישראלי מתחילה להתמתן ומייצרת הזדמנויות". כך אומר עופר שבח, מנהל השקעות ראשי במנורה מבטחים. "מקבלי ההחלטות בכלכלה האירופית שמים פלסטרים ואצבעות בכל החורים בסירה, בתקווה שלא תשקע עד התאוששות הכלכלה וחזרתה לצמיחה. להערכתי, האבטלה הגבוהה במדינות מערב אירופה, המגמה הדמוגרפית השלילית והכניסה למיתון חוזר בחלק ממדינות היבשת, ימשיכו להשפיע על שוקי העולם, ובפרט על שוקי אירופה".

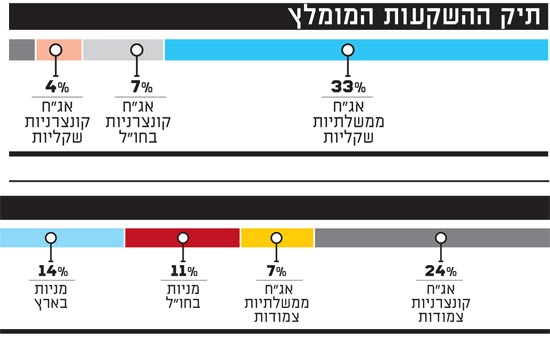

שבח, שמתארח לראשונה במדור, מקצה רבע מהתיק לאפיק המנייתי: 14% לטובת השוק המקומי ו-11% לטובת חו"ל. מבין הסקטורים המועדפים עליו ניתן למצוא את סקטור הבנקים וסקטור חיפושי הגז. "בבנקים קיים תמחור חסר, וישנן הזדמנויות בעקבות הגמשת דרישות הלימות ההון", אומר שבח, "סקטור חיפושי הגז מאפשר חשיפה לסקטור שהוא אקסוגני להשפעות מקומיות. לדעתי ה'חרב' של סקטור חיפושי הגז היא ישראמקו , שכן פיתוח 'תמר' מתקדם בקצב מהיר, וה'מפרש' היא רציו , שייתכן שיהיו התפתחויות נוספות חיוביות בעתיד הקרוב".

בנוסף, הוא ממליץ על חברות מסקטור הטכנולוגיה, שלדבריו צומח בקצב גבוה בזכות השווקים המתעוררים וצמיחתם הכלכלית. בהקשר זה, מזכיר שבח את מנייתה של חברת ההיי-טק הישראלית נייס , שמתחילת השנה הוסיפה לערכה כ-9%.

להתחיל בארה"ב, להמשיך בשקליות

מבחינת שוקי חו"ל, שבח סבור, כרבים אחרים, שארצות הברית נמצאת שני צעדים לפני אירופה. לכן הוא מעדיף את השוק האמריקני (73%), בדגש על סקטור הטכנולוגיה (כולל מדד הנאסד"ק), וכן את השקעה בשווקים של מדינות מתפתחות (15%). את היתר הוא מקצה לשווקים באירופה.

את הנתח העיקרי בתיק (40%) מקצה שבח לאפיק אג"ח הממשלתיות: 33% לטובת האפיק השקלי ו-7% לטובת האפיק הצמוד. הוא מציין כי בחודשים הקרובים המדדים צפויים להיות גבוהים כתוצאה מעונתיות, ולכן הוא סבור כי עדיף להטות את מירב האפיק לכיוון אגרות החוב הצמודות.

עם זאת, בעקבות ציפיות האינפלציה הגבוהות והמחאה החברתית, הוא ממליץ להעביר בהמשך השנה את ההטיה לטובת אג"ח שקליות. "להערכתנו, אין חשש מהותי לעליית תשואות בארה"ב", הוא אומר, "לכן, אם נגיד בנק ישראל יעלה ריבית, הוא יבצע זאת במתינות ובהדרגה. אנו ממליצים על אגרות החוב הממשלתיות הצמודות במח"מ בינוני-ארוך של 5-6 שנים.

"באג"ח הממשלתיות שקליות", מוסיף שבח, "עקב קמירות נמוכה בעקומת התשואה וציפייה לחזרה לקמירות נורמלית, אנו סבורים כי יש לבצע מח"מ סינטטי של 5 שנים על ידי קניית אג"ח ממשלתיות שקליות 0122 וממשלתיות שקליות 0814".

28% מהתיק מקצה שבח לטובת אפיק האג"ח הקונצרניות. 24% מתוכם לטובת האפיק הצמוד ו-4% לטובת האפיק השקלי. כמו כן, הוא מציע לבנות תיק שיכיל "עוגנים" בדמות אג"ח בדירוגים גבוהים במח"מ בינוני-ארוך (16%) ו"מפרשים" בדמות אג"ח מחוץ לתל בונד (12%). את האחרונים הוא מעדיף במח"מ קצר על בסיס תהליך של Bottom Up (איסוף מידע וניתוחו), כגון אג"ח של קרדן אן. וי א' ופלאזה ב', שנסחרות כעת בתשואה של 16.5% ו-16.8%, בהתאמה.

עם זאת, שבח מזכיר כי כל חברה יש לבדוק באופן פרטני: "בעולם האג"ח הקונצרניות קיימת חשיבות רבה לניתוח החברה הספציפית, בדיקת השעבודים ויכולות החזר החוב ועל בסיס זה לבצע Cherry Picking".

את 7% הנותרים מקצה שבח לטובת אג"ח קונצרניות בחו"ל, למשל של בנק אוף אמריקה. לדבריו, אג"ח מאפשרות פיזור מטבעי והכנסת חברות רב לאומיות לתיק. "להערכתנו, הריבית בארה"ב לא הולכת לעלות לפחות בשנה הקרובה, ולכן אני מעדיף מח"מ יותר ארוך. כיוון שהתשואות בעולם נמוכות, אני מעריך שאג"ח בדירוגים במעגל השני מעניינים יותר מאשר הדירוגים הגבוהים - אחרי בדיקה מעמיקה ביכולת ההחזר של החברות". עוד הוא מוסיף, כי בכל הקשור למט"ח, בית ההשקעות אינו מאמין במסחר ספקולטיבי, ולכן יש העדפה למזער את החשיפה המטבעית.

*** הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.