שנת 2007 הייתה שנה מאוד אופטימית בכלכלה העולמית בכלל, ואצל יזמים ישראלים שראו את עצמם כמשקיעים גלובליים בפרט. הללו הפכו לכוח עולה בשוק הנדל"ן העולמי, בדגש על זה האמריקני, כשרכשו כמעט כלאחר יד שורה ארוכה של נכסי נדל"ן במחיר שבדיעבד התברר כגבוה מאוד, ובמקרים רבים גבוה מדי.

תוך זמן קצר עברו כמה מגורדי השחקים המפארים את קו הרקיע של מנהטן לבעלותם של "טובי יזמינו", בראשות אפריקה ישראל של לב לבייב - שבהמשך נדרשה להסדר חוב ולמכירה של חלק מאותם נכסים במחירי חיסול. שני טייקונים אחרים, נוחי דנקנר ויצחק תשובה, בחרו לקחת את החברות שבשליטתם לרכישת ענק בלאס-וגאס של פרויקט ה"פלאזה" שזכה אז לתרועות ועם הזמן התברר כ"פלופ" שכבר קבר יותר מחצי מיליארד דולר בחולות נבאדה.

השינוי האדיר שחל מאז בטעמי ההשקעה של הטייקונים הישראלים, בעקבות המשבר הכלכלי של 2008-2009, לווה בגלי הדף שהורגשו (ומורגשים גם כיום) בשוק ההון הישראלי, לאחר שכספים רבים ששימשו להשקעה בנדל"ן ברחבי העולם התאדו כלא היו.

ואולם, לא חלף זמן רב מאז המשבר, וגופים מקומיים עתירי נזילות (שהשתתפו בעבר במימון השקעות הנדל"ן של הטייקונים) החליטו להגדיל את חשיפתם לנדל"ן, באמצעות השקעת סכומים ניכרים בנכסים בחו"ל, הפעם באופן ישיר.

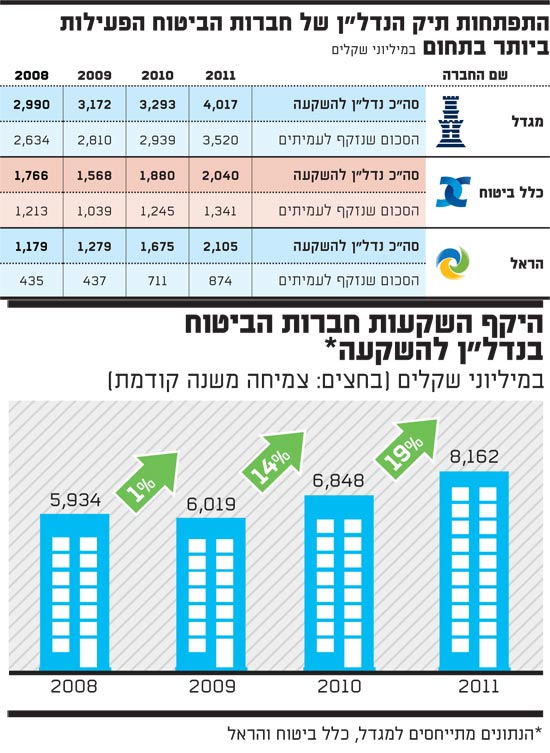

אנו מדברים על הגופים המוסדיים, ובראשם שלוש קבוצות הביטוח הגדולות - מגדל, כלל ביטוח והראל, שמפנות חלק גדל והולך מתיקי ההשקעות שהן מנהלות להשקעות ישירות בנדל"ן בחו"ל, והפכו לשחקניות מרכזיות בתחום הנדל"ן להשקעה.

מבדיקת "גלובס" עולה, שב-2011 הגדילו שלושת הגופים הללו את השקעתם בנדל"ן ב-19% לסך של 8.16 מיליארד שקל, וזאת לאחר גידול של כ-14% שרשמו ב-2010. חלק מרכזי מהגידול האמור נבע מרכישת נכסי נדל"ן מעבר לים, בעיקר בשל הרצון לנצל הזדמנויות שנבעו מהמשבר החריף שאירע ב-2008-2009.

יצוין, כי שלוש החברות הגדולות אינן היחידות שמשקיעות בנכסים אלה, כאשר גם מנורה מבטחים והפניקס פועלות בשנים האחרונות עם הפנים לחו"ל.

"חוזרים על טעויות וישחזרו הפסדים"

בשוק הנדל"ן נשמעת ביקורת לא מועטה על האופן בו פועלים המוסדיים בתחום: "נדל"ן הוא לא עסק פסיבי שבו אתה קונה נכס ואז נח בצד וסופר את התשואה, זה עסק שדורש ניהול תמידי", אומרים מבקרי המהירות שבה המוסדיים יוצרים לעצמם פורטפוליו ענקי של נדל"ן מניב.

יותר ויותר קולות (עלומים עדיין) טוענים כי המוסדיים הובילו בשנים האחרונות מרוץ לרכישת נדל"ן להשקעה בארץ ובחו"ל, במסגרתו רכשו מכל הבא ליד אגב יצירת רווחים עבור המוכרים, ונותרו עם נכסים שאין להם יכולת לנהל בזמן משבר (בעיקר השקעות מעבר לים).

נדל"ן הוא עסק מחזורי ורחוק מלהיות חסר סיכון. לטענת אותם גורמים, המוסדיים כל כך מעוניינים להיכנס להשקעות בנדל"ן, עד שהם רכשו נכסים שעלולים להתברר כגדולים מדי ובעייתיים לניהול בשעת משבר.

בהקשר זה מציינים פעילים בשוק, כי המוסדיים לא משקיעים רק בנדל"ן בעולם אלא גם בשורה ארוכה של בנייני משרדים ונכסי נדל"ן אחרים גם בישראל, כאשר "נראה שהולך ונערם לו היצע אדיר של נכסים מניבים, שעשוי לאיים בעתיד על ההחזר הראוי שהמוסדיים רואים כיום מנכסים אלה".

המוסדיים מצדם מסבירים כי ההשקעה בנדל"ן מעניקה להם עוגן תשואה, המניב הכנסות קבועות משכר הדירה ומסייע לגוון את תיק ההשקעות שלהם, תוך הפחתת התלות בשוק ההון. לפי שעה השקעות אלה אכן מוכיחות את עצמן, אבל בשוק ישנם גורמים שמתריעים כי המוסדיים רצו מהר מדי להשקיע סכומי עתק בנדל"ן מניב, מבלי להבין את כל הסיכונים הכרוכים בהשקעות מעין אלה. בגופים המוסדיים כמובן מתנגדים בתוקף להאשמות אלה, ומציינים שכל עסקה נבחנת לעומק, כפי שנהוג בחברות נדל"ן מתמחות.

ככלל, אומר גורם בכיר בענף הנדל"ן שמנתח באוזנינו את התנהלות המוסדיים, "יש נכסים שראויים להשקעה ישירה של המוסדיים, ולפעמים הם אפילו פחות מעניינים יזמים וחברות מתמחות, כי יש בהם פחות אפסייד לצד פחות סיכון. למשל, בניין שמושכר ל-20 שנה לגוף חזק ומוביל כגון בנק גדול או ממשלה, וזה מתאים בול למוסדיים. אבל", הוא מדגיש, "רכישת הנכסים המתאימים חייבת להיות יחד עם שותף מקומי שמבין בסוג הנכס הנרכש, ולא פחות חשוב - עם זהות אינטרסים ותיאום מטרות עם המוסדי. לדעתי זה לא תמיד קורה וקיים. למשל, לפעמים המוסדיים השקיעו מעבר לים עם שותף ישראלי, וזו פשוט בדיחה".

אותו בכיר מוסיף עם זאת, כי "המוסדיים יכולים ואף צריכים להשקיע ישירות בנדל"ן בעולם. זה חיובי וזה נעשה גם על ידי מוסדיים מכל העולם. הבעיה היא שהמוסדיים שלנו מתפזרים לא אחת על הרבה מדי נכסים בהרבה טריטוריות. מי מהגופים שיחזור על טעויות של משקיעי הנדל"ן הישראלים מלפני כמה שנים, ישחזר גם את ההפסדים האדירים שהם רשמו".

בינתיים רושמים תשואות נאות

מבדיקת "גלובס" עולה, כי כ-70% מתיקי הנדל"ן להשקעה של מגדל, כלל ביטוח והראל, נזקפים לכספי המבוטחים והעמיתים בקבוצה. בסך הכול מדובר על סכומים של כ-5.73 מיליארד שקל מכספי המבוטחים אצל שלוש החברות, שכספיהם תלויים בתשואות נכסי הנדל"ן להשקעה כאמור (וכמובן הערכות השווי המתעדכנות לנכסים הללו). זאת, לעומת סך של כ-4.9 מיליארד שקל בסוף 2010 וכ-4.3 מיליארד שקל בסוף 2009.

בינתיים רושמים המוסדיים תשואות נאות על השקעותיהם בנדל"ן. כך, מבדיקה שערכנו ב"גלובס" בהסתמך על תוצאות מגדל, כלל ביטוח והראל לשנת 2011, נמצא שהללו רשמו הכנסות מנדל"ן להשקעה בשיעור של כ-9%-12% מהתיק. ההכנסות משכר דירה ושערוכי נדל"ן של השלוש הסתכמו בכ-900 מיליון שקל (כ-11% מתיק הנדל"ן להשקעה במונחי שווי הוגן), וזאת לעומת כ-590 מיליון שקל ב-2010 (9% מהתיק).

ואולם, המהירות בה המוסדיים רכשו נכסי נדל"ן להשקעה בשנתיים האחרונות, בהיקף מצרפי של מיליארדי שקלים, גורמת לדאגה בקרב גורמים בשוק הישראלי. אלו חוששים כי המוסדיים ניכסו לעצמם ידע מקצועי שחברות המתמחות בנדל"ן רכשו רק לאחר שנים ארוכות של פעילות (וטעויות בדרך), במהירות רבה מדי ואף יומרנית.

המוסדיים: "אנו בוחרים בקפידה כל נכס"

בתגובה לדברים שנאמרו בכתבה, נמסר מחברת מגדל כי "האמירות המכפישות אינן רלוונטיות לנכסי הנדל"ן של קבוצת מגדל. אנחנו בוחרים בקפידה כל נכס, ותיק נכסי הנדל"ן של הקבוצה מוביל באיכותו - הן בישראל והן באיכותם של הנכסים שרכשנו בחו"ל. נכסי הנדל"ן של מגדל מהווים אחוזים בודדים בלבד מסך נכסי הקבוצה, ויש להם תרומה ישירה מוכחת לאורך זמן, הן לנכסי לקוחותינו והן לאיתנותה הפיננסית של הקבוצה".

מכלל ביטוח נמסר כי "יחידת הנדל"ן של כלל הוקמה ב-1997 ומאחוריה 15 שנות ניסיון. תיק הנדל"ן של החברה נרכש ברובו בהדרגה ובקפידה בשנים 2005-2012 עד לסך כ-3.5 מיליארד שקל, ומהווה רק כ-3% מנכסי כנף (זרוע ניהול הנכסים של קבוצת כלל ביטוח, ר.ש.). המטרה העקבית, לאור ההצלחה רבת השנים בניהולו, הינה להגדילו עד כדי 10%.

"התיק מניב לכל אורך השנים האחרונות כ-8% תשואה שנתית נטו, בתוספת רווחי הון בהיקף כ-425 מיליון שקל", מוסיפים בכלל ביטוח. "שיעור התשואה הפנימי (לא ממונף) השנתי ממוצע לתיק הנדל"ן הינו כ-15%, תשואה חסרת תקדים כמעט. תיק הנדל"ן של כלל מנוהל בקפדנות יתרה ומשקף 100% תפוסה ו-100% גבייה מאז שנת 2005. התחום מתנהל כחברת נדל"ן עצמאית לכל דבר ועניין, במיקור פנים מתמחה, במיעוט עובדים וחיסכון ניכר במשאבים. כמו כן, כלל מממשת מפעם לפעם פרוייקטי נדל"ן, ואף רשמה על מכירתם רווחי הון נוספים".

"כמו חברות הביטוח בעולם"

מהראל נמסר כי "שילוב השקעה בתשתיות ונדל"ן מניב בארץ ובחו"ל, מעניק מרכיב של יציבות והגנה מתנודתיות השוק, בעיקר בעתות משבר. חברות הביטוח המובילות בארה"ב ובאירופה, שחלקן בעלות ניסיון ויציבות של מעל 100 שנים, פועלות בדיוק באותה אסטרטגיה.

"הראל מנהלת את כספי העמיתים בצורה מקצועית ואחראית, תוך איתור ההשקעות הטובות ביותר שיניבו לעמיתים התשואה הגבוהה והיציבה ביותר. הנכסים שהראל רוכשת במחירים אטרקטיביים ובמיקומים מרכזיים, מושכרים לשוכרים יציבים דוגמת משרדי ממשלה, וכרוכים בהסכמי שכירות נוקשים וקבועים מראש לתקופות ממושכות.

"לפיכך, בשנים האחרונות מניבים נכסים אלה תשואות מוכחות של 7%-8% בשנה. העסקאות בחו"ל בוצעו לאחר המשבר הפיננסי, בתשואות גבוהות ביחס לממוצע ארוך הטווח, ובחלק לא מבוטל מן המקרים במחיר נמוך מזה בו נרכשו על ידי המוכר. הראל מבצעת את מרבית העסקאות בחו"ל עם שותפים מקומיים שלהם מומחיות רלוונטית ויכולות תפעול וניסיון, עקב כך לא צפויה בעיה בהמשך תפעול הנכסים.

"בהראל הוקמה לפני מספר שנים מחלקה שמתמחה בתחום הנדל"ן, וכוללת אנשי מקצוע מנוסים המבצעים תהליך בדיקה ארוך, מעמיק ומקצועי לכל נכס. במסגרת תהליך הבדיקה מעורבת גם ועדת נדל"ן מקצועית, וכמובן ועדת השקעות וועדת אשראי. על ועדות אלו נמנים אנשי המקצוע מהמובילים, המקצועיים והמנוסים במשק הישראלי בתחומי ההשקעות", מדגישים בהראל.

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.