לפני כשלושה חודשים נרשם אירוע חריג בשוק ההון המקומי. מדינת ישראל העמידה ערבות מדינה לטובת גיוס חוב בהיקף של 1.5 מיליארד שקל שביצעה חברת החשמל. חברת החשמל נדרשה להצטייד בערבות מדינה, מאחר שמצבה הפיננסי הרעוע לא אפשר לה לגייס אג"ח בריבית סבירה. וכראייה לכך, חודשיים קודם לכן גייסה החברה אג"ח בארה"ב ללא ערבות בריבית גבוהה של 6.7%.

בתחילת החודש עשתה חברת החשמל שימוש נוסף בבעלת השליטה בה, מדינת ישראל, וגייסה שלוש סדרות אג"ח נוספות בערבות מדינה, בהיקף כולל של 2.9 מיליארד שקל, ובריבית הגבוהה ב-0.25% בלבד בממוצע מאג"ח ממשלתית מקבילה.

מול התמיכה הבלתי מסויגת לה זוכה חברת החשמל, מתנוסס כדגל אדום לעיני המשקיעים המקרה של אגרקסקו. חברת היצוא החקלאי שהמדינה החזיקה ב-30% ממניותיה ושלטה בדירקטוריון שלה, נקלעה בשנה שעברה לקשיים פיננסים, ולא עמדה בהתחייבויותיה, שכללו גם אג"ח שהונפקה לגופים מוסדיים בהיקף של 150 מיליון שקל.

במקרה הזה, החליטה המדינה שלא להציל את החברה, והתנתה את הסיוע שלה באישור הסדר חוב שכלל "תספורת" אכזרית ושבמסגרתו התבקשו מחזיקי האג"ח להמיר 35% מהחוב למניות שיהוו 10% מהחברה, ואת יתרת החוב לפרוס לתקופה ארוכה יותר. מחזיקי האג"ח התנגדו להסדר, ולחברה מונה מפרק שמכר את פעילותה לאיש העסקים גדעון ביקל, בתמורה ל-17.6 מיליון שקל, כאשר גם תשלום זה נפרס על פני מספר שנים. החוב למחזיקי האג"ח נמחק כמעט במלואו.

שני המקרים הללו ממחישים בצורה הטובה ביותר את המדיניות של מדינת ישראל ביחס לחברות אותן היא מחזיקה, במקרה שבו הן אינן יכולות לפרוע את חובותיהן: המדיניות היא שאין מדיניות מוצהרת, והמדינה בוחרת אם לסייע או לנטוש את החברות הללו בהתאם לחשיבותן למשק הישראלי. כך, בעוד שכמעט ולא ניתן לדמיין את פעילות המשק הישראלי ללא חברת החשמל, כמות האזרחים שפירוקה של אגרקסקו השפיע עליהם היא זניחה למדי.

הערבות משפיעה על דירוג המדינה

ערבות מדינה היא ערבות שנותנת הממשלה להלוואה שמקבלת חברה או לאיגרות חוב שהיא הנפיקה, שבה היא נוטלת על עצמה את האחריות לפירעון החוב במקרה שהחברה לא תעמוד בהתחייבויותיה. על פי משרד החשב הכללי במשרד האוצר, מטרת מתן ערבות מדינה היא לסייע לפיתוח ועידוד של ענף משק בעל חשיבות כלכלית, או לסייע לכל תכלית אחרת שיש בה עניין לכלל. יש לציין כי ערבויות המדינה טעונות אישור של ועדת כספים וסכומן הכולל מוגבל על פי חוק ל-10% מסכום תקציב המדינה (לא כולל תקציבי פיתוח).

השאלה המתבקשת אם כך היא מדוע המדינה לא מעניקה ערבות לכל החברות שלה אשר נוטלות הלוואות ומנפיקות אג"ח לשם פעילותן, ובכך מוזילה בצורה משמעותית את עלויות המימון שלהן - קל וחומר אם מדובר בחברות יציבות שהסיכוי שהמדינה תצטרך לממש את הערבות שניתנה להן הוא נמוך.

מעבר לעובדה כי במקרה של מימוש ערבות המדינה מי שיצטרך בסופו של דבר לשלם את החשבון הוא משלם המסים, הסיבה העיקרית לכך שהמדינה לא ממהרת להעמיד ערבויות קשורה למאזן הפיננסי שלה. כאשר המדינה מעמידה ערבות לחברות וגופים שונים, הן נספרות כהתחייבות באובליגו הכולל של מדינת ישראל.

כך, כשגופי דירוג בינלאומיים כמו פיץ' או מודיס בוחנים את מצבה הכלכלי של המדינה, הם משקללים את היקף הערבויות עליהן התחייבה במסגרת קביעת הדירוג שלה. דירוג המשפיע בסופו של דבר, כידוע, על גובה הריבית שנדרשת מהמדינה בבואה לגייס בעצמה. לפיכך, האינטרס של משרד האוצר ומדינת ישראל ברור: ככל שהיקף הערבויות קטן יותר, כך קטנות ההתחייבויות וסיכון האשראי של המשק, מה שיכול לשפר את מצב המדינה בדירוגי האשראי, ולהקטין את גובה הריבית שהיא תשלם.

צריך פיס בחיים?

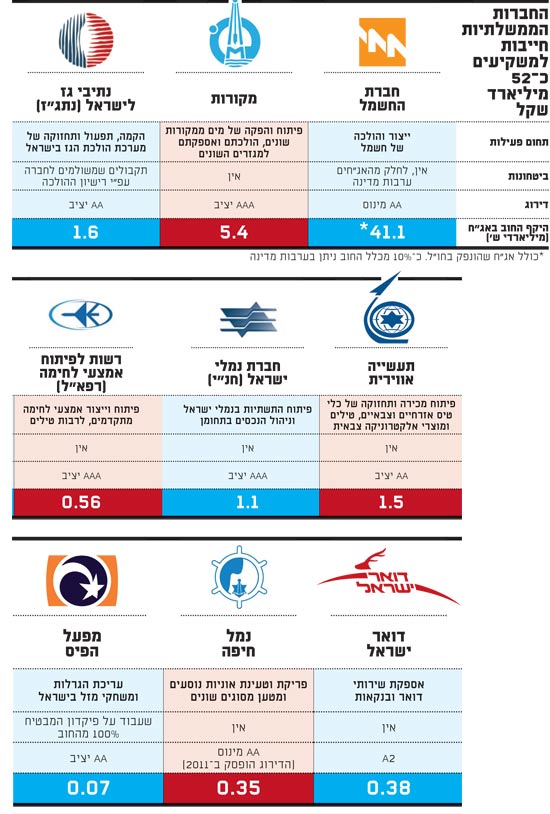

מבט אל רשימת החברות הממשלתיות שהנפיקו איגרות חוב מגלה כי למעט חברת החשמל, רוב החברות המשמעותיות למשק מסוגלות לפרוע את התחייבויותיהן למחזיקי האג"ח ללא צורך בסיוע מצד המדינה. בין החברות הללו ניתן למנות את מקורות, נתג"ז, נמל חיפה וחברת נמלי ישראל (חנ"י), והחברות הביטחוניות רפא"ל והתעשייה האווירית.

כשבוחנים את הנימוקים לדירוג הגבוה לו זוכות החברות הללו, ניתן לרוב למצוא פסקה בנוסח דומה לציטוט הבא, שבמקרה הזה נלקח מדוח הדירוג של התעשייה האווירית: "אנו רואים את תע"א כחברה בעלת זיקה ממשלתית, ולהערכתנו בסבירות גבוהה מדינת ישראל תעניק תמיכה יוצאת דופן, מספקת ובזמן לתע"א במקרה של מצוקה פיננסית. זאת, בשל היותה בעלת חשיבות רבה לכלכלת ישראל".

כאמור, פסקאות בניסוח דומה ניתן למצוא גם בדירוגים של יתר החברות. אולם ישנן שתי חברות ממשלתיות שהנפיקו אג"ח וחשיבותן לכלכלת ישראל אינה כה גבוהה. הראשונה היא מפעל הפיס, שהאג"ח שהנפיקה בעשור הקודם (שכלל גם שעבודים והתחייבויות לעמידה בהתניות פיננסיות) נפרע כמעט במלואו.

החברה השנייה היא דואר ישראל, שעלתה באחרונה לכותרות בשל קשיים פיננסים והפסד מצטבר של 190 מיליון שקל בשנים 2010-2011. החברה הנפיקה במארס 2010 אג"ח בהיקף 400 מיליון שקל, ועל רקע הרעת מצבה הפיננסי הורידה לה מידרוג במארס השנה את דירוג החוב ברמה אחת ל-A2. מאחר שמדובר באג"ח פרטיות, שאינן רשומות למסחר ומוחזקות בידי המוסדיים, לא חייבת מידרוג לפרסם שיקוליה בפומבי, אלא רק בפני מחזיקי האג"ח.

חלק מהבעיות בדואר ישראל נובעות מעלויות כוח האדם הגבוהות ומקשיחות תנאי ההעסקה. החברה ביקשה בעבר את עזרת האוצר במימון פרישת העובדים הוותיקים, אך היא נתקלה בסירוב. על רקע זה, יכול להיות שהמדינה לא ממש תצטער אם חברת הדואר תגיע למצב של פשיטת רגל ובדומה לאגרקסקו, ייכנס לנעליה איש עסקים שירכוש את החברה.

לאור העובדה כי חשיבותה של חברת דואר ישראל פחתה בשנים האחרונות, כדאי למחזיקי האג"ח בחברה זו להיות עם אצבע על הדופק, אחרת הם עלולים להגיע לסיטואציה דומה לזו שנוצרה באגרקסקו, שם, כאמור, התעוררו מחזיקי האג"ח רק כאשר החברה נקלעה לקשיים, וגילו שלמדינה אין כל כוונה לעמוד מאחוריה.

תסמונת אגרקסקו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.