עד לפני מספר שנים, קרנות ההון סיכון הישראליות היו שם דבר בשוק ההון המקומי. היה שווה להשקיע בהן, והיה שווה להימנות על פורטפוליו ההשקעות שלהן כי איכשהו... הן תמיד הצליחו למנף את השקעותיהן (לפחות את חלקן הגדול). ואז התהפכו מעט היוצרות. ירידה משמעותית במיזמי הטכנולוגיה (הרי אי אפשר להמציא את הגלגל מחדש לנצח), הורידו את קרנן של קרנות ההון סיכון, ואת מקומן כגוף השקעה המסייע במימון פיננסי ובהכוונה אסטרטגית תפסו קרנות הפרייבט אקוויטי - כאלו שמגייסות מאות מיליוני דולרים תוך דקות (עיינו ערך פימי) או כאלו שמרוויחות מאות מיליוני דולרים מהשקעה בודדת (עיינו ערך פורטיסימו/SodaStream).

על רקע תפאורה זו, מנסה קרן ההון סיכון תעוזה , מבין קרנות ההון סיכון הישראליות הבודדות שהונפקו בשוק ההון המקומי, לשרוד ואפילו להמציא את עצמה מחדש. תעוזה, שבעיקר ידועה בזכות השקעתה המוצלחת בנובה, אחת מהחברות הישראליות היחסית מוצלחות שהונפקו בשוק ההון האמריקני, השקיעה עד כה 46 מיליון דולר ב-21 חברות, ומימשה השקעתה ב-11 מתוכן - כולן, מלבד נובה שהונפקה, נמכרו לחברות גדולות מהן.

מוניטין שכזה אינו מזיק, אך מה שהיה בעבר נותר בעבר, ו-21 שנה לאחר שהוקמה, ועל רקע הצנרת ההולכת ומתדלדלת של מיזמי טכנולוגיה מבטיחים, תעוזה, אותה מוביל המנכ"ל אבי קרבס, רוצה לעלות מדרגה, דהיינו לבצע עסקה גדולה - לאו דווקא לבד - במסגרתה תרכוש שליטה בחברה ציבורית שזקוקה למהפך לא קטן. "תעוזה של היום שונה מתעוזה של לפני 20 שנה", אומר קרבס שעדיין מגדיר אותה כקרן הון סיכון, אך עם טוויסט שמתאים אותה למציאות בשטח. "כבר הבראנו מכל מחלות הילדות שלנו, ועכשיו יש לנו מספיק ניסיון כדי לבצע קפיצת מדרגה משמעותית".

קרבס, מטבע הדברים, אינו מרחיב את הדיבור על אותה קפיצת מדרגה מתוכננת, ורק מדגיש כי אם וכאשר זה יקרה, תעוזה לא תקפוץ לבד. "נחבור לשותפים", הוא אומר. "יש הרבה בעלי ממון בחו"ל שלמדו להכיר אותנו והתרשמו מאתנו לטובה". קרבס, דרך אגב, מודע לכך שאינו יכול לשחק בליגת העל של פימי או פורטיסימו אך מודה שיש לא מעט הזדמנויות השקעה שיכולות להתאים אפילו לתעוזה. "אנחנו כבר לא מסתכלים רק על מיזמי טכנולוגיה. אנחנו רוצים למנף את עצמנו דרך השקעות שאינן סטארט אפים".

1. לכאורה, נסחרת בדיסקאונט

כדי לממן את אותה השקעה גדולה, תעוזה תאלץ לחבור לבעלי ממון אחרים, אך בקופתה שלה יש סכום די מכובד, יחסית לגודלה, שיכול לסייע לה. נכון לסוף הרבעון הראשון של השנה, לתעוזה יש יתרת מזומנים ושווי מזומנים של 6.7 מיליון דולר, והשקעות לזמן קצר בשווי של 1.6 מיליון דולר. לכאורה, מדובר בקופה ששווה 8.2 מיליון דולר, אך בפועל, וכפי שתעוזה מציינת בדו"חותיה, לחברה יש מזומנים "קיימים וצפויים" בשווי כולל של 18.2 מיליון דולר (68 מיליון שקל לפי שער הדולר נכון לסוף מארס) - הרבה מעל שוויה הבורסאי.

האם זה אומר שתעוזה נסחרת בדיסקאונט על שווי קופתה? ובכן, תלוי איך מסתכלים על זה. אותם "מזומנים צפויים", כוללים, בראש ובראשונה, הלוואות בשווי כולל של 6.1 מיליון דולר שנתנה החברה בעבר לאלפרד מאן, בעל המניות הגדול בה, במסגרת הסדר בה מימשה אופציה למכירת מניות Bioness (אחת מחברות הפורטפוליו) למאן. הלוואות אלו כלולות במאזן החברה כחלק מנכסיה השוטפים, ולכן תעוזה מגדירה אותן כמזומנים צפויים. כמו כן, ההחזקה שנותרה לתעוזה בנובה (כרגע 3.7 מיליון דולר), החברה הציבורית היחידה בתוך הפורטפוליו שלה, כלולה תחת הגדרה זו, ומכיוון שתעוזה יכולה להנזיל אותה בכל רגע נתון - סך המזומנים שלכאורה יש בקופת החברה עומד על 18.2 מיליון דולר.

2. מאן, אלפרד מאן

קרן הון סיכון יכולה לעיתים להיכשל או להצליח בגלל האנשים שמובילים אותה. תעוזה, וקרבס בראשה, מקווה כי המיליארדר אלפרד מאן (בעל 23.2% מהון החברה), יסייע לה להימנות על הקבוצה השנייה. מאן, למי ששכח, נחשב לאחד מיזמי מדעי החיים המצליחים מבין אלו הפעילים בארץ. קרבס, איך לא, מרבה לדבר בשבחו, ומסביר כיצד מסייע מאן לתעוזה. "הוא פותח לנו הרבה דלתות, ומסייע לנו בבחירת השקעות", הוא אומר. "אני קורא לו האנליסט של תעוזה".

מאן, כאמור, מתמחה בהשקעות בתחומי מדעי החיים, אך קרבס מבהיר כי ההשקעות שעושה ותעשה תעוזה מאז הפך מאן לבעל מניות בה אינן משתייכות רק לענף זה. "גם תחומי התקשורת והמוליכים למחצה - על רקע הניסיון שצברנו בנובה - מעניינים אותנו".

קרבס, דרך אגב, אינו מתכנן למקד את תשומת ליבו רק בביצוע אותה השקעה גדולה אחת אלא להמשיך לגוון את הפורטפוליו של תעוזה דרך השקעות קטנות, כמו זו שביצעה באחרונה בסטארט אפ Eon Medical. זה האחרון פועל בתחום הרפואה מרחוק, ופיתח מוצר המאפשר לבצע בדיקה פיזית של חולה מרוחק, על ידי משתמש ביתי, והעברת ממצאי הבדיקה לרופא כללי, משפחה או ילדים לצורך אבחנה. תעוזה השקיעה ב- Eon200 אלף דולר תמורת 7.5% מההון - השקעה המשקפת שווי חברה של 3 מיליון דולר בקירוב.

3. 10 חברות, 2 דומיננטיות

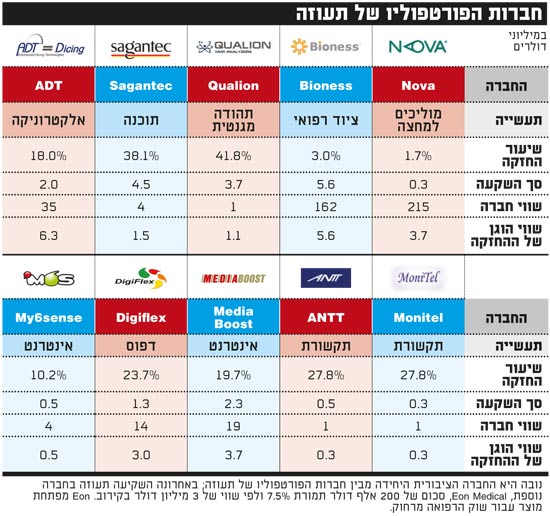

הפורטפוליו של תעוזה כולל כיום (לא כולל Eon) עשר חברות ממגוון רחב של תעשיות. לפי דו"חות תעוזה, השווי NAV של עשר החזקות אלו עומד על 83 מיליון שקל בקירוב (בנטרול ההחזקה בנובה שכלולה ב"מזומנים צפויים"), ולכן בשקלול קופת המזומנים של החברה, תעוזה נסחרת לפי שליש משוויה "על הנייר".

השוואה זו אולי נשמעת כמו הזדמנות השקעה אטרקטיבית, אך שווי NAV, וזה כתבנו לא פעם, אינו מדע מדויק. באותה מידה בה נקבע לחברה פרטית שווי של 10 מיליון דולר, הוא יכול להיקבע על 50 מיליון דולר וכך הלאה. שוק ההון, כך זה נראה, עדיין ממאן להיצמד לשווי הפורטפוליו של החברה, ומכאן שווי החברה הנוכחי.

ועדיין, בנטרול נובה, שההשקעה בה למעשה כבר מיצתה את עצמה מבחינת תעוזה (הקרן מימשה את רוב החזקותיה בה), יש בפורטפוליו של תעוזה 2 חברות שכן עשויות להוכיח עצמן בהמשך הדרך כמוצלחות. הראשונה זו ביונס (Bioness, ראו מסגרת), והשנייה זו ADT.

ADT, שהוקמה לפני תשע שנים, היא סוג של ישקר קטנה. החברה מפתחת מכונות חיתוך ולהבים לחיתוך והפרדה של רכיבים אלקטרוניים, ויש לה מפעל ביוקנעם, חברה בת בארה"ב ונציגות בסין.

לפי הערכת שווי שפרסמה באחרונה תעוזה, ADT, המעסיקה 150 עובדים, סיימה את 2011 עם הכנסות של 29.8 מיליון דולר, גידול שנתי של 13%, והיא רווחית (אם כי ההערכה אינה חושפת את רווחי החברה). באחרונה הגדילה תעוזה את השקעתה בחברה, ורכשה מניות נוספות תמורת מיליון דולר.

4. תשואת דיבידנד נאה

בהנחה שמניית תעוזה לא ממש תספק נחת לציבור המשקיעים בשנה הקרובה, זה יוכל להסתפק בחלוקות הדיבידנד היחסית נדיבות של החברה. תעוזה, בתור קרן הון סיכון, קיבלה החלטה לחלק מדי שנה דיבידנד ששיעור תשואתו המינימלי הוא 10%, וכך קרה. השנה חילקה החברה דיבידנד בשווי כולל של 6.9 מיליון שקל, בדומה לזה שחולק ב-2011. חלוקות אלו משקפות תשואת דיבידנד נאה של 12.6%.

יתרת הרווחים הפנויים לחלוקה של החברה אומנם הצטמצמה בגלל חלוקות אלו, אך הודות לקופת המזומנים, ובאישור בית משפט, תוכל החברה להמשיך לחלק דיבידנד בעתיד הנראה לעין.

תנסה להפוך את ביונס לנובה 2

מבין עשר חברות הפורטפוליו של תעוזה, ביונס (Bioness) היא כנראה המבטיחה ביותר, מעין השקעת הדגל של הקרן, ולאו דווקא רק בגלל תוצאותיה הכספיות. ביונס, בה לתעוזה יש רק 3% מההון, מצויה בשליטת אלפרד מאן (97%), וזה אומר שהיא ה"בייבי" שלו - חברה לה הוא מקדיש לא מעט מזמנו מתוך מטרה להפוך אותה לגדולה בתחומה (או לפחות למכור אותה תמורת מאות מיליוני דולרים).

ביונס, שיצאה לדרכה לפני שבע שנים, מפתחת ציוד רפואי המסייע לאוכלוסייה של נכים ומוגבלים. מוצרי החברה מפחיתים כאב, מפעילים שרירים משותקים, ומאפשרים ביצוע מוטורי של תנועות ידיים ורגליים. מוצרי החברה (שלושה במספר), שקיבלו אישורי FDA ו-CE, מבוססים על אפנון עצבי של הגפיים, והם מיועדים לשני סוגים של משתמשים: מרכזי שיקום הנותנים טיפול פיזיותראפי לחולים משותקים ולמוגבלי תנועה, ואנשים פרטיים. החברה מעסיקה 218 עובדים, מתוכם 138 בארה"ב ו-65 בארץ.

ביונס, למרות הצלחתה המסחרית, עדיין אינה רווחית, והפסדיה התפעוליים די כבדים. נתונים אלו נובעים, בין היתר, מהוצאות מכירה ושיווק מאוד גבוהות (82.4% מסך ההכנסות נכון לאשתקד).

תעוזה מציינת בדו"חותיה האחרונים כי ביונס תבצע השנה קיצוץ נרחב בהוצאותיה במטרה לקרב את החברה לאיזון תפעולי. לפי הערכת שווי שבוצעה לחברה, עד 2018 צפויה ביונס לגלגל הכנסות של 300 מיליון דולר בקירוב - צמיחה שנתית ממוצעת של 45% - וזאת לפי תסריט די אופטימי.

סיבה נוספת להפסדים התפעוליים הכבדים של החברה היא המשך השקעתה בפיתוח מוצרים נוספים.

אחד מהם נקרא SteamRouter והוא מיועד לטיפול בבעיות של כשל בתפקוד מערכת העצבים על ידי שתלים תוך גופיים. שתלים אלו מיועדים לטפל בכשלים של תמסורת העצבים ובכלל זה כשלים הגורמים כאב כרוני, חולשת שרירים ושיתוק. מוצר זה עדיין מצוי בשלב הפיתוח, ואמור לקבל אישור FDA במהלך 2013. לכן, אם וכאשר יתקבל האישור, המוצר ייחל לתרום באופן משמעותי להכנסות ביונס מסוף 2013.

השוק בו פועלת ביונס, שוק המכשור וטכנולוגיות השיקום, עובד לפי שני מודלים עסקיים: מכירות למרפאות שיקום דרך מפיצים, ומכירה ישירה לחולה. השוק כולו מגלגל מחזור שנתי של מאות מיליוני דולרים, וביונס החלה באחרונה להתמקד בהגדלת המכירות הישירות - מודל בו שולי הרווח גבוהים יותר.

השנה צפויות הכנסות החברה לגדול, בין היתר, הודות להשקת מכשיר אלחוטי ליד ומוצר משופר לרגל.

פלוס עיקרי: לקראת קפיצת מדרגה משמעותית; תשואת דיבידנד נדיבה

תעוזה, כך לפחות לפי הצהרות הנהלתה, עומדת בפני קפיצת מדרגה משמעותית. החברה מנסה לרכוש גרעין של שליטה בחברה ציבורית גדולה (לפחות במונחיה שלה), ולמרות שעדיין מדובר בניסיון בלבד ולא ברכישה בפועל - צריך וראוי לזקוף לזכותה את העובדה שהיא מנסה, לא קופאת על שמריה, ולא מסתפקת בפורטפוליו החברות שבנתה עד כה. בהעדר השקעה משמעותית חדשה, הפורטפוליו של תעוזה די מגוון ובעל לא מעט פוטנציאל לעתיד (אם כי עדיין לא מדובר בעתיד הנראה לעין). קופת מזומנים נדיבה תאפשר לחברה להמשיך לבצע השקעות קטנות (כפי שביצעה עד כה), ללא תלות באקזיט כזה או אחר. כמו כן, תשואת הדיבידנד היחסית נדיבה של המניה, יכולה לפצות על הדשדוש המתמשך במחירה.

מינוס עיקרי: אין מספיק קבלות שמנות; תלות בשתי חברות פורטפוליו

למרות רצונה העז לבצע עסקה גדולה ומשמעותית, ולשחק קצת יותר במגרש של הגדולים, לתעוזה אין מספיק קבלות שיגבו בחירה בה כגוף השקעה. מלבד השקעתה המוצלחת בנובה, במהלך השנים שעברו תעוזה לא הגישה למשקיעיה קבלות שמנות נוספות, והפנקס היחסית רזה של החברה עלול להיות בעוכריה. כמו כן, רוב הפוטנציאל שטמון בפורטפוליו החברות של תעוזה תלוי כרגע רק בשתי חברות מתוך העשר, ADT וביונס. אלו, למרות שיש להן מוצר מסחרי ביד, והן מגלגלות מחזורי הכנסות של עשרות מיליוני דולרים בשנה, עדיין לא מצטיירות כאטרקטיביות לרכישה או הנפקה, לפחות לא בשנה-שנתיים הקרובות. ועוד משהו. הרצון של החברה לבצע השקעה גדולה עלול להרתיע אותה מהמשך חלוקת דיבידנדים נדיבים, וכך לפגוע בתשואת הדיבידנד הנוכחית של המניה.

■ שנת הקמה: 1991

■ תחום פעילות: קרן הון סיכון

■ מיקום: חיפה

■ שווי חברה: 14 מיליון דולר

■ תשואה מתחילת השנה: 3%

תשואה בשנה האחרונה: ללא שינוי

■ מנכ"ל: אבי קרבס

■ יו"ר: משה ארנס

■ בעלי המניות: אלפרד מאן - 23.2%; תעוזה, חברת הניהול - 15.5%; טי.ג'יי השקעות - 8.1%, ציבור ואחרים - 53.2%

■ מספר עובדים: 8

חברות הפורטפוליו