כאשר המצוק התקציבי של פקיעת הקלות מס וקיצוצים תקציביים אוטומטיים מאיים להחזיר את כלכלת ארה"ב למיתון, כמה משקיעים ימצאו אולי פתרון בקרנות סל (ETFs) בתנודתיות נמוכה, שמיועדות להפחית סיכונים ולספק תשואות מעל הממוצע לטווח ארוך.

המשקיעים נותנים, אפשר להתרשם, אמון בקרנות סל עם תנודתיות נמוכה, שמשקיעות במניות שמחיריהן היו יציבים יחסית בעבר. קרנות שפועלות באסטרטגיה הזו צברו עד אוקטובר השנה 3.5 מיליארד דולר בכספי משקיעים, לפי חברת המחקר מורנינגסטאר, כמעט פי ארבעה מן הצבירה שלהן בכל שנת 2011, השנה שבה רובן הושקו (18 מ-22 הקרנות בקטגוריה הזו נוסדו מתחילת 2011).

חלק מהקרנות הללו משתמשות במדדי שוק רחבים, כמו 500 S&P, ואילו אחרות מתמקדות בנישות מצומצמות יותר, כמו מניות בשווקים מתעוררים. כולן אמורות להפחית כחמישית עד שליש מהתנודתיות של השוק הרחב, אומר סמיואל לי, אנליסט קרנות של מורנינגסטאר.

מרבית הנכסים שמושקעים בסגנון הזה, מרוכזים בקומץ של קרנות סל גדולות. הגדולה ביותר, PowerShares S&P 500 Low Volatility ETF (סימול: SPLV) צברה 2.7 מיליארד דולר מאז שהושקה במאי 2011, ומהווה כמעט 60% מסך הנכסים שמושקעים בכל קטגוריית קרנות הסל האנטי-תנודתיות.

הגופים המוסדיים מתעלמים

מדוע הקרנות הללו ממריאות? מקצועני השקעות אומרים שהפופולריות שלהן היא סימן לכך, שאנשים מחפשים דרכים שקטות יותר להישאר בשוק המניות כאשר לא ברור איך תתפקד הכלכלה האמריקנית ב-2013 ומול החששות מפני משבר החובות האירופי ואי- הוודאות לגבי מדיניות המס בארה"ב.

לכמה משקיעים, קרנות בתנודתיות נמוכה יכולות להציע דרך בטוחה יותר להוציא כסף מאג"ח, שתשואותיהן מצויות ברמת שפל, ולהעבירו למניות, אומר לי. "אפשר להשיג ביצועים לא רעים עם מניות משעממות בלי לקחת יותר מדי סיכונים", הוא מוסיף.

תנודתיות נמוכה יותר אינה ערבות נגד הפסדים בטווח הקצר, כמובן. אך המחקרים מראים שבטווח הארוך, תיק מניות פחות תנודתיות יכול לעקוף תיק של מניות מסוכנות יותר - בניגוד לאמונה שתשואות גבוהות מחייבות סיכון גבוה.

מחקר אחד, שפורסם בשנה שעברה ב-Financial Analysts Journal, בחן את ביצועיהן של מניות תנודתיות נמוכה (בטא נמוך) בשנים 1968-2008, ומצא שהן הציעו "תשואות גבוהות בממוצע ופחות ירידות".

החוקרים בחנו את הביצועים ההיסטוריים של כל המניות האמריקניות בעזרת נתונים מן המרכז למחקר במחירי ניירות ערך, ודירגו את המניות בהתבסס על תנודתיות. המניות בחמישית התחתונה של התנודתיות היוו את תיק המניות נמוכות-התנודתיות, ואילו המניות התנודתיות ביותר היו החמישית העליונה בהיבט זה.

הממצאים היו מאלפים: דולר שהושקע בתיק המניות נמוכות תנודתיות בינואר 1968 צמח ל-59.55 דולר בדצמבר 2008, לפני הצמדה לאינפלציה ועלויות מסחר; ואילו דולר שהושקע בתיק מניות בתשואה גבוהה הניב רק 58 סנט, לפי המחקר.

משקיעים מוסדיים מתעלמים בדרך כלל ממניות של תנודתיות נמוכה, בגלל נטייתן לפגר אחרי שווקים בעלייה. לכן המניות הללו מתומחרות בזול יותר מאחיותיהן המסוכנות יותר, אומר כותב המחקר הראשי, הפרופסור למימון מלקולם בייקר מבית הספר לעסקים בהרווארד ויועץ בכיר בחברת אכדיאן אסט מנג'מנט מבוסטון, שמתמקדת באסטרטגיות ניהול תנודתיות.

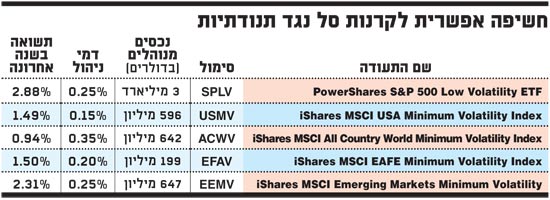

המשקיעים משלמים בדרך כלל קצת יותר עבור קרנות שמציעות תנודתיות מרוסנת. תעודת PowerShares S&P 500 Low Volatility גובה 0.25% מהכסף המושקע. זה עדיין פחות מהעמלות של כל קרנות הסל הקנייתיות, אבל פי חמישה מתעודת S&P הזולה ביותר - Vanguard S&P 500 (VOO) שמנהלת 5.7 מיליארד דולר. תעודת iShares MSCI USA Minimum Volatility Index (USMV) היא חלופה לתעודת PowerShares, עם עמלה של 0.15%.

מחסור במניות צמיחה קטנות

הקרנות הללו נותנות גם גישה מדודה לשווקים בינלאומיים תנודתיים יותר. לדוגמה, לתעודת iShares MSCI All Country World Minimum Volatility Index (ACWV), שמנהלת 636 מיליון דולר, יש התמקדות עולמית, ועם עמלה של 0.35% היא יקרה קצת יותר מתעודת PowerShares. לתעודת iShares MSCI EAFE Minimum Volatility Index (EFAV) עם 157 מיליון דולר יש בערך את מחצית התנודתיות של iShares MSCI EAFE Index (EFA) שמנהלת 36 מיליארד דולר, אומר ג'ף טיורנהוי, אנליסט בכיר בחברת המחקר ליפר.

למשקיעים שלהוטים אחרי העולם המתפתח, תעודת iShares MSCI Emerging Markets Minimum Volatility (EEMV) משקיעה בכמה מניות לא תנודתיות בשווקים המתעוררים, אבל טוד רוזנבלוט, אנליסט ב- S&P Capital IQ, אומר שהמניות הללו עדיין תנודתיות יחסית למניות האמריקניות.

התמקדות במניות שיורדות פחות מהשוק הכללי, מאפשרת למשקיעים גם להתאושש מהר יותר מירידה בשוק בדרך חזרה למעלה, אומרים אנליסטים.

אבל אופי קרנות הסל הללו אומר גם, שמשקיעים שמסתמכים עליהן יותר מדי עלולים להיתקע עם תיקים שמרוכזים במניות לארג'-קאפ ומניות מגננה, ללא הרבה מניות צמיחה קטנות. לדוגמה, מניות מוצרי יסוד וחשמל ומים היוו כ-30% מנכסי תעודת PowerShares S&P 500 במחצית נובמבר, לעומת 11% ו-3% בהתאמה מכל 500 מניות מדד S&P. חמש ההחזקות הגדולות ביותר של תעודה זו הן קלורוקס (CLX), סאותרן (SO), קימברלי-קלארק (KMB), ג'נרל מילס (GIS) וג'ונסון אנד ג'ונסון (JNJ).

בן פולטון, מנהל תחום קרנות הסל העולמיות של Invesco PowerShares, מסביר שהמגזרים העיקריים בתעודה הזו - שההרכב שלה משתנה מדי רבעון כדי לכלול את 100 מניות S&P שהיו הכי פחות תנודתיות ב-12 החודשים הקודמים - משתנים יחד עם המחזוריות הכלכלית והביצועים של המגזרים השונים. אם מגזר עובר שינויי מחירים גדולים, למעלה או למטה, המשקל שלו בתעודה מופחת.

וכאשר השוק עולה, הקרנות הללו לא מבריקות כל כך. בעוד מדד 500 S&P עלה ב-12.8% מתחילת השנה עד 21 בנובמבר, הביצוע של תעודת PowerShares S&P 500 Low Volatility הוא 8.3% בלבד, לפי מורנינגסטאר.

כל הזכויות שמורות ל-MarketWatch.com 2012

חשיפה אפשרית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.