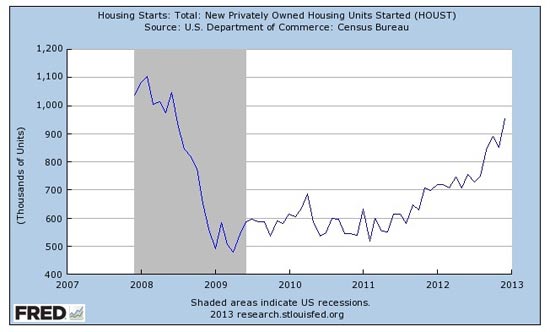

צבע ורוד ניכר היטב בלחיי שוק הנדל"ן האמריקני. כל הסטטיסטיקות הרשמיות פועלות במלוא הקיטור להראות לנו כמה תחום זה, בחיי האומה הגדולה, חוזר לחיים. הבולט מביניהן: מספר הבתים שהחלו בבנייתם.

הנה גרף, של 5 השנים האחרונות:

משה שלום בתים חדשים

קשה שלא להתרשם מן העקומה החיובית המופלאה. האם נבנתה תחתית מספיק בריאה לטווח הארוך? על מנת לקבוע זאת, אנסה לתאר את הגורמים העיקריים לחידוש הפעילות, שבסימניה אנו חוזים כעת:

• הורדת החלק המזומן לקניית נכס נדל"ני עד כדי 3%, מן ה-20%, שהיו נדרשים מיד לאחר הקריסה הגדולה של 2008.

• ריביות קבועות ארוכות טווח (30 שנה) סביב 3.5%, כאשר הנורמה הרב שנתית נמצאה תמיד סביב ה-6-7%.

• סוציאליזציה (העברת הסיכון למשלם המסים) של הביטוח המגבה את אותן משכנתאות, דרך ה-FHA (כ-90%) הממשלתי.

• איפוק מצד הבנקים מלהציף את השוק בבתים, לאחר עיקול. הם הבינו שזה מזיק בכמה מישורים, ובמיוחד במישור התחזוקתי של נכס שנמצא הרבה זמן ללא השגחה.

• סיום כמעט כל התביעות על אי סדרים (שבוצעו עד 2007), כנגד המערכת הפיננסית (Robo Signing), ובכך, גרימה לגידול ניכר בתעוזתם לחדש הלוואות חדשות.

• לאחרונה, העברת משכנתאות בעייתיות, לכיוון הפד, במסגרת תוכנית QE3, בה הוא קונה כאלה בקצב של 40 מיליארד דולר לחודש.

• "קניות מרוכזות" (Bulk Investing) של נדל"ן פרטי ומסחרי מצד קרנות גידור, חברות ביטוח, משקיעים זרים, וזאת במקומות שנפגעו הכי הרבה: לאס וגאס, פניקס, דרום קליפורניה ופלורידה.

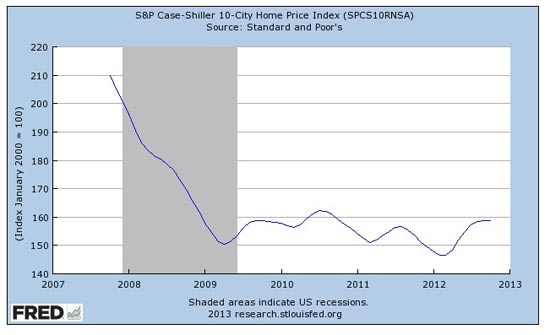

ניתן כבר לראות את השפעת כל אלו על המחיר הממוצע של בתים פרטיים, ב-10 הערים המרכזיות בארה"ב, וזאת על פי גרף חמש השנים האחרונות של מדד קייס-שילר המפורסם:

משה שלום קייס

אמנם אין כאן מהפכה גדולה, אבל בהחלט רואים שהמחירים נמצאים מעל התחתית של 2008, ובמיוחד מעל זו, הנמוכה ממנה, של תחילת 2012.

השפעת הפד ניכרת, כמובן, הרבה מעבר לתוכנית ה-QE השלישית, שהזכרתי כבר. הבטחתו לשמור על מדיניות של "ריבית 0", עד 2015, ולהמשיך את תוכניתו האחרונה, QE4 (רכישת אג"ח מדינה), עד שאחוז האבטלה יירד ל-סביבת ה6.5%, הכניסה הרבה אנשים להכרה שאין כבר טעם לחכות ל"נעל השנייה שתיפול", דהיינו, לחכות לגל המשברי הבא, כדי לקנות נכסים בזול.

זה כבר זמן שמתנהלת רדיפה של ממש אחרי תשואה, כאשר הצד הסולידי כה נמוך, וכה מפסיד ריאלית, מול האינפלציה המסרבת לרדת רשמית מתחת ל-2-3%.

מניות עם דיבידנד, אג"ח זבל, וגם נדל"ן מניב, כולן אופציות לתשואה עודפת על הפק"ם הזוחל. וכאשר ציבור המשקיעים רואה את עקומות המחירים של הנדל"ן מתחיל לנוע כלפי מעלה, אין ספק שקניית אותו נדל"ן, להשקעה, ולהשכרה, תופס תאוצה.

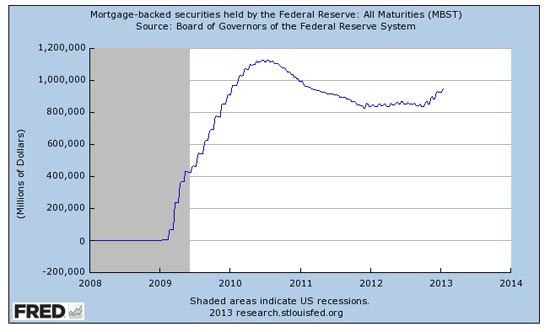

אני חוזר ושואל: האם זו מגמה ארוכת טווח או אירוע רגעי של כמה חודשים? אני משאיר לכם לחשוב על כך. על מנת לתת לכם רמז על דעתי, הנה הגרף החשוב בעיני לצורך זה: גרף חמש השנים האחרונות של קניות אגרות החוב מגובות המשכנתאות, שבוצעו על ידי הפדרל רזרב:

משה שלום מבס

התנועה המזערית מעלה, מאז תחילת 2013, אשר חידשה את הגל העולה הכללי של עקומה זו, היא הסנונית למה שיכול בהחלט להתפתח לאופוריה מחודשת גדולה. ועוד משהו קטן בעניין זה: מי יבוא, ויאמר משהו לרעת תהליך זה? מי יגנה את הפד על שימוש כזה של כסף ציבורי? מי ירצה להופיע כמונע שגשוג חוזר של הדל"ן האמריקני, ובכך למנוע הצלה אפשרית של כל כך הרבה משפחת הנמצאות "הפוך" (Upside down) במצב החוב שלהן על ביתן (מצב בו החוב על הבית גדול משוויו של אותו בית)?

זו סוגיה פוליטית כה בלתי אפשרית למסתייגים, שרק שינוי מהותי של הפסיכולוגיה מול כל מדיניות הפד תוכל לשנות זאת. אנו כנראה עדיין רחוקים מאוד מכך.

שנה מניבה ופורייה לכולם.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.