אילו היה בנק ישראל בנק פרטי, כמו הבנק המרכזי האמריקאי, הוא היה פושט רגל מזמן. אינני יודע אם כל הסיפור הזה מבוסס נדל"ן - אבל יש להניח שחלק הנדל"ן בסיפור משמעותי.

בימים האחרונים נשפכו הרבה מילים ודיו על שאלת בחירת הנגיד. על שאלת המדיניות שהוא אמור לנהל נאמר מעט מאוד. הסיבה ברורה: המערכת המוניטרית אזוטרית מנקודת ראות הציבור ואף מנקודת הראות של כלכלנים רבים. לפיכך, הדיון עלול להישמע כסינית למי שאינו מתמצא בתחום. אבל צריך לזכור שבתחום אחריות הנגיד נמצאת גם היציבות הפיננסית, שלה קשר הדוק לנדל"ן, כפי שהוכיח המשבר הפיננסי העולמי שעדיין לא נחלצנו מתוצאותיו.

ולעצם העניין. בעולם פשוט, יכול בנק מרכזי לנהל מדיניות מוניטרית באמצעות שער ריבית. שינוי בגובה השער משפיע בעיקר על הרצון ללוות מבנקים: ככל שהשער גבוה יותר, כך הביקוש להלוואות קטן יותר. לפיכך, בתנאי אינפלציה יעלה הבנק את שער הריבית כדי לדכא את היקף האשראי. זה יגרום לכך שבמשק יסתובב פחות כסף, סך הביקוש למוצרים ושירותים יקטן, וכתוצאה תיעצר עליית המחירים. אבל עולם הפתוח לתנועות פיננסיות אינו פשוט: כסף ינהר ממדינות שבהן שער ריבית נמוך למדינות שבהן הוא גבוה כדי ליהנות מהפרשי ריבית.

נחזור לישראל: שער הריבית גבוה במידה ניכרת מארה"ב (1.25% מול 0%-0.25%). עקב כך, ישנה זרימת מט"ח לישראל, לצורך רכישת אג"ח ממשלתיות ולהפקדה בבנקים. המשמעות היא גידול בהיצע מט"ח וירידת ערכו במונחי שקל. מתחילת השנה יוסף השקל ב-3.7% מול הדולר ובכ-4% מול היורו, מה שגורם כאב ראש לא קטן לבנק ישראל.

מדוע בחר הנגיד להשאיר את הריבית בשיעור גבוה משמעותית מזו שבארה"ב ובאירופה? ההשערה היא שהוא עשה כן מחשש שתתפתח בועת נדל"ן. ככל ששער הריבית נמוך יותר, כך כדאי יותר ליטול אשראי תמורת משכנתא כדי לרכוש דיור. וככל שהביקוש לדיור עולה, כך יעלו מחיריו.

מוטב לנגיד החדש שיימנע משיקול כזה. אין משעבדים מכשיר מקרו-כלכלי, היחיד העומד לרשות מנהלי המדיניות המוניטרית, לשיקולים הקשורים בסקטור מסוים. לטיפול באיום הנשקף ליציבות הפיננסית מענף הנדל"ן עומדים אמצעים אחרים לרשות הבנק המרכזי: הגבלת היקף ההלוואות תמורת משכנתא, למשל על ידי דרישה להעלאת היחס בין ההון העצמי לאשראי, או הקטנת שיעור האשראי ביחס לערך הנכס הנרכש.

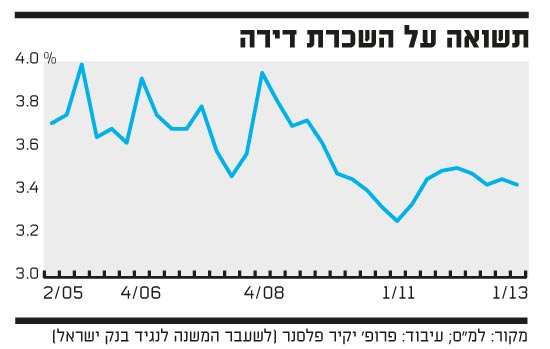

ודאי כאשר כל זה קורה בשעה שאין, וגם לא הייתה בישראל בתקופה האחרונה, בועת נדל"ן. הדרך להיווכח בכך היא לבדוק את התפתחות היחס בין שכר דירה ממוצע למחיר דירה ממוצעת - יחס המציג את התשואה על נכס למעט עליית ערכו.

כפי שניתן לראות בתרשים המוצג למטה (על פי נתוני למ"ס), שיא התשואה היה ברבעון האחרון של 2005 - כמעט 4% לשנה, לעומת 3.4% ברבעון הראשון של 2013. הירידה הזו בוודאי שאינה מעידה על בועה.

ההסבר פשוט: משלמי שכר דירה הם דיירים שהביקוש שלהם לדיור הוא נטו - רצונם לשכור דירה אינו מונע אלא על ידי רצונם לגור ללא מרכיב של ספקולציה. לעומתם, רוכשי דירות יכול שיהיו מונעים לפחות באופן חלקי על ידי ספקולציה - ציפיות לעליית מחירי הדירות.

כאשר ספקולציה מניעה קניית דירות במימדים נרחבים, הביקוש לקניית דירות מייצג רק באופן שולי את הביקוש לדיור. במקרה כזה, "יברחו" מחירי הדירות ממחירי שכר הדירה, ושיעורי התשואה יירדו באופן דרסטי. זהו סימן קלאסי של בועה, וברור שאינו מתאר את שוק הנדל"ן של ישראל בשנות האלפיים.

הון עצמי שלילי

רק שבינתיים, השמירה על ריבית גבוהה - מחשש לאותה בועת נדל"ן שאיננה קיימת, גורמת לכאב ראש לבנק ישראל: כדי למתן את ייסוף השקל, החל בנק ישראל לרכוש מט"ח כדי להגדיל את הביקוש לו, וכך להעלות את ערכו במונחי שקלים.

הפעילות ניכרת היטב במאזנו של בנק ישראל: בסוף 2004, חמישה חודשים לפני מינוי סטנלי פישר לנגיד הבנק, הסתכמו יתרות המט"ח של הבנק ב-26.6 מיליארד דולר. בסוף 2007 הן עמדו על 28.5 מיליארד דולר - שינוי מתון. ואז התחילה ההסתערות - 42.5 מיליארד דולר בסוף 2008, 60.6 מיליארד בסוף 2009, ו-75.9 מיליארד בסוף 2012. כלומר, בתוך 5 שנים גדלו יתרות המט"ח כמעט פי שלושה.

הצרה היא, שכדי לרכוש מט"ח צריך להדפיס כסף. אלא שהדפסת כסף, אם היא נעשית בקצב משמעותי, סופה לגרום לאינפלציה - הדבר האחרון שבנק ישראל מעוניין לייצר. ולכן נוקט בנק ישראל בהליכים שנועדו לספוג אליו בחזרה את הכסף המודפס. לצורך כך מנפיק הבנק מלווה קצר מועד (מק"ם) - אג"ח שמועד פירעונן אינו עולה על שנה, וגם "מפתה" את הבנקים המסחריים להפקיד אצלו את עודפי הכספים המצטברים כתוצאה מהדפסת כסף מאסיבית.

התוצאה? בסוף 2007 עמדו התחייבויות בנק ישראל בשני הסעיפים על 109.5 מיליארד שקל ועד 2012 הן תפחו ל-242.1 מיליארד שקל. המשמעות היא שכמעט כל נכסי הבנק נקובים במט"ח וכמעט כל התחייבויותיו נקובות במטבע ישראלי. ככל הידוע לי, אין לכך אח ורע בעולם, בוודאי לא בעולם המפותח.

אחת התוצאות היא שכל ייסוף של השקל גורם לבנק הפסד "על הנייר": נכסיו קטנים במונחי שקל, בעוד התחייבויותיו לא משתנות. ואכן, בסוף 2012 הסתכם ההון העצמי של בנק ישראל על מינוס 38.6 מיליארד שקל.

זאת ועוד: בנק ישראל מחזיק את נכסיו במט"ח בני"ע זרים ופיקדונות בבנקים זרים. אלה נהנים משיעורי תשואה נמוכים ממה שבנק ישראל מתחייב בהם על המק"ם והפיקדונות שהבנקים מחזיקים אצלו. כלומר, הבנק גם חשוף להפסדים נוספים.

וכפי שאמרנו בראשית הדברים: אילו היה בנק ישראל בנק פרטי, הוא היה פושט את הרגל מזמן. בשם השמירה על בועת נדל"ן, ובניגוד לממשלות אחרות בעולם, אין הממשלה בישראל נהנית מרווחים של הבנק המרכזי.

* הכותב כיהן בעבר כמשנה לנגיד בנק ישראל. משמש פרופ' בחוג לכלכלה חקלאית באוניברסיטה העברית

תשואה על השכרת דירה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.