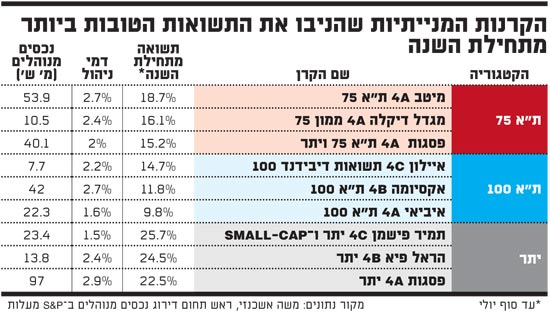

שנתיים של פדיונות הגיעו לסיומן. המשקיעים, כך נראה, מתקשים להישאר אדישים לתשואה ממוצעת של כ-9% בקרנות הנאמנות המנייתיות בארץ מתחילת השנה (התשואה הגבוהה ביותר בתעשייה בתקופה זו), שעה שהתשואה הממוצעת בכלל הענף בתקופה הסתכמה עד כה בכ-4%.

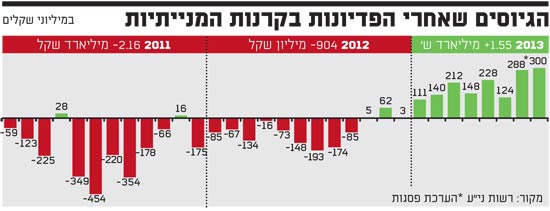

כך, בשבעת החודשים האחרונים זרמו לקרנות אלה למעלה מ-1.5 מיליארד שקל - סכום מרשים בהשוואה לפדיונות של כ-3 מיליארד שקל בשנתיים הקודמות (2011-2012). למעשה, החודש שעבר היה הטוב ביותר לקרנות הנאמנות המנייתיות מתחילת השנה, ובמהלכו גויסו כ-290 מיליון שקל. ההערכות הן שבאוגוסט הגיוסים יהיו גבוהים אף יותר.

- מה גרם לעלייה בתיאבון לסיכון של המשקיעים והאם הקרנות המנייתיות בארץ עדיין אטרקטיביות - או שאולי כבר מאוחר מדי?

"מאז 2007 חלה ירידה מתמדת בהיקף ההשקעה בקרנות מניות בישראל, אבל שנת 2013 מסתמנת כשנת חזרת המשקיעים אליהן", אומר ירון דייגי, מנכ"ל קרנות הנאמנות של פסגות.

לדבריו, בשנים האחרונות איגרות החוב הניבו תשואה גבוהה משמעותית ממניות, בארץ וגם בעולם. ההאטה בכלכלה העולמית הובילה לביצועים חלשים באפיק המנייתי והתנודתיות הגבוהה הרתיעה את המשקיעים - מה שבא לידי ביטוי בשיעור נמוך של מניות בכלל תעשיית קרנות הנאמנות.

"שוק האג"ח בישראל היה אחד מהטובים בעולם - היו כאן תשואות פנטסטיות, אבל בהסתכלות עתידית צריך לשנות את התפיסה. המניות בארץ נסחרות כיום בתמחור עדיף על פני האג"ח", אומר דייגי.

"אנחנו נמצאים בסוף התהליך של ירידה ברווחי ההון באג"ח, הוא טוען, "במקביל, בשנתיים האחרונות שוק המניות בארץ רשם ביצועי חסר בהשוואה לחו"ל, ומחירי המניות הפכו זולים כי לאורך זמן לא השקיעו בהן. אבל החברות עצמן המשיכו להרוויח כסף, וחלקן אף עברו תהליכי התייעלות, כך שסך הכול מצבן הוא טוב. לכן, אפיק ההשקעה הבא הוא מניות".

לדעת דייגי, בהסתכלות עתידית אין אלטרנטיבה אחרת, שכן בניגוד למצב שהיה לפני שנתיים, כעת כבר אין הרבה פוטנציאל לרווחי הון באג"ח. "מדד אג"ח כללי בארץ נמצא אחרי ראלי של 5 שנים, שבהן הכה את שוק המניות ובתנודתיות נמוכה משמעותית", הוא מזכיר.

"המניות הקטנות יציבות יותר"

דבר נוסף, שלהערכת דייגי תרם להתעוררות בקרב המשקיעים בקרנות הנאמנות המנייתיות בארץ, הוא הורדת עמלות ההפצה שנכנסה לתוקפה בתחילת מאי. במסגרת הרפורמה, שיזמה רשות ניירות ערך, הופחתו, בין היתר, העמלות בקרנות מנייתיות ב-0.45%, והן גובות כ-2% במקום כ-2.5%. נזכיר, כי המהלך כולל הסכם בין איגוד קרנות הנאמנות לרשות, שלפיו מנהלי הקרנות התחייבו להפחית את דמי הניהול למשך חצי שנה.

"מדובר בהוזלה של כ-20% בדמי הניהול בקרנות אלה, וזה בהחלט מאפשר תחרות עם תעודות הסל", אומר דייגי. "לקוחות שמשקיעים במניה באמצעות תעודות סל, משלמים עמלת קנייה ומכירה של כ-0.8%, כך שהפער בין עלויות ההשקעה בשני המכשירים הצטמצם ל-1%".

הדברים נאמרים על רקע ביקורת שנשמעת, ולפיה מנהלי ההשקעות לא מצליחים להכות את הניהול הפסיבי, קרי תעודות הסל. נציין שדמי הניהול בקרנות המנייתיות נעים בטווח של 1% ועד 4%, ואילו תעודות הסל על מדדי היתר גובות דמי ניהול של כ-1% (לא כולל עמלת קנייה ומכירה, שאין בקרנות).

"אני מסכים עם הטענה שבכל הקשור להשקעה במניות הגדולות, אלה שכולם מכירים ומסקרים, היכולת של המנהל לתת ערך מוסף היא נמוכה יחסית", מודה דייגי, "אבל כשמדובר בהשקעה במניות קטנות, כאלה שלא זוכות לסיקור אנליטי והסחירות בהן נמוכה יחסית - היתרון הגדול שייך למנהלים האקטיביים".

לדבריו, משקיעים שמעוניינים לקנות מניות גדולות, כמו טבע, כיל ומניות הבנקים, יכולים לעשות זאת באמצעות תעודות סל. עם זאת, מאחר שממילא מומלץ לשלב בין מכשירים בניהול אקטיבי לפסיבי, "משקיע שמעוניין להיחשף למניות קטנות צריך לזכור שכאן נמצא היתרון של המנהל האקטיבי".

דייגי מציין עוד, כי פוטנציאל ההשקעה האמיתי טמון במניות אלה, שכן הרגולטורים מתמקדים בשינויים בחברות הגדולות, והדבר משרה אווירה של חוסר יציבות. "באופן אבסורדי, המניות הקטנות יציבות יותר מהגדולות, כי האחרונות הן אלה שנפגעות הכי קשה מכל הרפורמות של הממשלה. הרי אף אחד לא עושה רפורמה בשוק יריעות הפלסטיק או שוק המתכת. כל הדברים האלה פוגעים לאורך זמן ברווחיות של הגדולות ויוצרים אי-ודאות. ברוב המקרים הקטנים הם אלה שנהנים מזה, ולכן ההסטה היא לכיוון הזה".

"הציבור התבגר"

בשורה התחתונה, בפסגות מאמינים שכוחן של קרנות הנאמנות המנייתיות בישראל צפוי להמשיך לגדול, בין היתר משום ששיעורן מתוך תעשיית הקרנות נמוך היסטורית: בשנת 2000 משקלן היה כ-16%, ובסוף יוני 2013 הוא עמד על 3.1%.

גם בהשוואה לעולם, שיעור קרנות המניות בארץ נמוך משמעותית: בסוף הרבעון הראשון של 2013 41% מסך נכסי תעשיית קרנות הנאמנות בעולם היו נכסי הקרנות המנייתיות. בארה"ב 45% מנכסי הקרנות הם מניות.

"בשנה האחרונה ראינו שהאפיק המנייתי גייס גם בתקופה שבה המדדים המובילים ירדו, מה שמצביע על התבגרות הציבור וסממן לבשלות בהגדלת הרכיב המנייתי בתיק", מסביר דייגי. "בשנים הקרובות, לאור העלייה בתנודתיות האג"ח ובניגוד לאינטואיציה, תיק אג"ח ללא מניות יהיה יותר מסוכן ותנודתי מתיק אג"ח עם חשיפה מוגבלת למניות. לכן, שילוב אפיקים בעלי קורלציה נמוכה או מנוגדת יוביל לתשואה גבוהה יותר ברמה נתונה של תנודתיות".

משקיעים שחוששים מהתנודתיות שנלווית להשקעה במניות יכולים להשקיע בקרנות נאמנות מעורבות (שמן כולל צירופי מספרים כדוגמת 10/90, 20/80 וכדומה), שהפופולריות שלהן עולה בתקופה האחרונה.

קרנות אלה מתמחות באיגרות חוב לצד שיעור חשיפה מקסימלי למניות (במקרה זה עד 10% או 20% בהתאמה). למנהל הקרן יש בהן גמישות בבחירת ההשקעות וחלוקתן בין אג"ח ממשלתיות או קונצרניות, שקליות או צמודות, בריבית קבועה או משתנה וכדומה. דמי הניהול בקרנות אלה עומדים בממוצע על כ-1%, אם כי בשונות גבוהה בין המנהלים.

הגיוסים שאחרי

הקרנות המנייתיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.