"מי שקרא נכון את המפה, הגדיל חשיפה לאג"ח קונצרניות כבר לפני כמה חודשים; מי שחיכה לאורך מהלך העליות ונכנס רק לאחרונה, קיבל מכה לא פשוטה", כך אומרת קרן דקל, מנהלת השקעות בהראל פיננסים, בניתוח מצב שוק האג"ח הקונצרניות המקומי.

"היינו עדים למימושים ברוב האג"ח הקונצרניות", היא מוסיפה, "אבל מי שחטף את המכה הקשה יותר היו דווקא איגרות חוב בדירוגים גבוהים במח"מ ארוך (בעיקר בנקים), כשהמרווח מול האג"ח הממשלתיות נפתח בהתאם. אג"ח קונצרניות בדירוגים נמוכים יותר ובמח"מ קצר יותר נפגעו פחות, אך גם שם ראינו פתיחת מרווחים. דווקא איגרות חוב בדרוגים נמוכים, שמשקיעים רבים פחדו להיכנס אליהן, עלו מעט.

"בינתיים", היא אומרת, "פתיחת המרווחים הצטמצמה מעט. יש לזכור כי רמת המרווחים עדיין נמוכה יחסית היסטורית, ועלייה בפרמיית הסיכון של ישראל שאנו עדים לה לאחרונה עלולה לגרור עליית מרווחים נוספת".

דקל מפנה את תשומת הלב למתרחש באחרונה בשוק הקונצרני, ומציינת מגמה יוצאת דופן שאפיינה את השוק בחודש החולף. "גל ההנפקות בשוק הקונצרני אמנם נמשך, אבל לראשונה זה הרבה זמן ראינו שגם בהנפקות שנסגרות בביקושי יתר גדולים אפשר להפסיד כסף לאחר תחילת המסחר. בעבורי זו נורת אזהרה נוספת, שמכוונת אותי להתמקד בעיקר בקיצור המח"מ".

דקל מציינת כי בשל מצב השוק היא "בוחנת במשנה זהירות ובסלקטיביות רבה כל אג"ח, ומעדיפה שהרכיב הקונצרני יהיה סביב מח"מ 3 שנים".

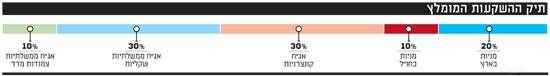

דקל מקצה 30% מתיק ההשקעות שלה לרכיב הקונצרני, ברובו צמוד מדד (מול נטייה שקלית ברכיב הממשלתי), ומציינת כי את השקעותיה באפיק זה היא "מעדיפה לא לעשות באמצעות חשיפה למדדי התל בונד, אלא בקנייה ישירה, בהנחה שיש אפשרות לפיזור גדול. כרגע, אין עדיפות לרמת דירוג כזו או אחרת - הבחירה היא תלוית חברה".

"שוק המניות מתומחר זול יחסית"

מתוך הרכיב המנייתי, שלו מקצה דקל כ-30% מהתיק, היא מקצה שני שלישים (20%) לשוק המקומי ושליש (10%) לשוקי חו"ל. "מחד, ההאטה הכלכלית במשק המקומי צפויה להמשיך להכביד על השוק, ומאידך יש לשים לב כי שוק המניות מתומחר זול יחסית".

בין המניות המומלצות שלה נמצאת זו של בנק הפועלים, שלראייתה "נסחרת ברמת תמחור נוחה, הבנק מחלק דיבידנדים, מציג ביצועים טובים לאורך זמן וניתן לראות שמירה על רמת הוצאות תפעוליות ואיכות תיק אשראי סבירה".

לגבי מניות בחו"ל אומרת דקל כי "צמיחת התוצר בארה"ב ברבעון השני עודכנה כלפי מעלה ל-2.5% בשיעור שנתי, כאשר נתוני מאקרו נוספים וטובים, החשש מפני צמצום הרכישות ועליית התשואות הארוכות, מעיבים על שוקי המניות בארה"ב ועל שווקים נוספים. לכן, אנו עדים לאחרונה ליציאת כספים משמעותית משווקים מתפתחים, ולפיתוחים חדים במטבעות של משקים אלה. מגמה זו עלולה להימשך. כל עוד החשש מעליית תשואות יימשך, אני ממליצה להימנע מחשיפה למשקים אלה".

עוד היא מציינת כי "לאחרונה פורסמו נתונים שמצביעים על חזרה לצמיחה בגוש האירו. בהתחשב בנתונים אלו ובעובדה כי גוש האירו הציג ביצועי חסר משמעותיים ביחס לארה"ב, ניתן להגדיל חשיפה לאזור זה על חשבון ארה"ב.

"עם זאת", היא מוסיפה, "ניתן לתבל את התיק עם חשיפה מסוימת לסין, אשר מציגה לאחרונה נתונים חיוביים ומאותתת על האצה מחודשת בצמיחה".

לרכיב האג"ח הממשלתיות מקצה דקל 40% מהתיק. היא מציינת כי על רקע התנודתיות הגבוהה באג"ח ממשלת ארה"ב, הצפי כי לא תירשם ירידה חדה בתשואות בחלק הארוך, והפערים הנמוכים שבין אג"ח ל-10 שנים של ממשלת ישראל מול המקבילה בארה"ב, היא מעדיפה להתרחק מהחלק הארוך של העקום בארץ ומעדיפה מח"מ בינוני.

עוד היא מציינת כי "אני שומרת כיום על נזילות קצת יותר גבוהה מהרגיל, כדי לשמור על גמישות לקראת הפתעות אפשריות מישיבת ראשי ה'פד' בהמשך החודש".

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של קרן דקל

תיק ההשקעות המומלץ של קרן דקל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.