ביוני 2012 פרסם משרד האוצר את תקנות ההשקעה החדשות של הגופים המוסדיים. התקנות העניקו למוסדיים, מנהלי חסכונות הציבור, הקלות מסיומות ותוספת של דרגות חופש בניהול כספי העמיתים. אחת ההקלות הייתה האפשרות לבצע עסקה מסוג אותו הם לא יכלו לבצע לפני כן: עסקה עם צד קשור.

עסקה עם צד קשור היא עסקה בין שתי חברות הנמצאות בבעלות אותו בית השקעות, כמו למשל עסקה בה רוכשת חברת ניהול הגמל של בית ההשקעות תעודות הסל שמנפיקה חברת התעודות של אותו בית השקעות. לא לחינם אסר המחוקק בגרסה הקודמת של התקנות עסקאות בין צדדים קשורים. הן מכילות פוטנציאל לפגיעה בתחרות ויוצרות פיתוי לעשות שימוש בכספי העמיתים כדי להגדיל את הכנסות בית ההשקעות.

בתקנות החדשות הוסרה, כאמור, המגבלה הזו, אך כדי לנטרל את ניגודי העניינים הגלומים בעסקאות בין צדדים קשורים, נקבע כי חובה על תעודת סל שהיא צד קשור, להחזיר את כל דמי הניהול אותם היא גבתה מהגוף המוסדי הקשור אליה, למעט החזר הוצאות של עשירית האחוז (0.1%).

אבל למרות שמדובר בפרומיל קטן, נראה כי לחברות תעודות הסל הפועלות בשוק ההון - קסם, פסגות סל, תכלית והראל סל - יש יכולת להרוויח כסף מעסקאות עם צד קשור, אפילו אם הן היו גובות ממנו דמי ניהול שליליים.

כיצד הדבר אפשרי? מסתבר שבתעודות סל על מדדים בחו"ל יש לתעודות המקומיות מקורות הכנסה נוספים מעבר לדמי הניהול. אלה נובעים מריבית על פיקדונות, הפרשי ריביות וגלגול של חוזים עתידיים, ויוצרים יחד מקור הכנסה גדול עד פי חמישה מדמי הניהול אותם הן גובות.

כאשר מונפקת תעודת סל מקומית על מדד S&P 500 משתמש מנהל התעודה בתמורת ההנפקה כדי לרכוש חוזה הפרשים עתידי על המדד אשר אינו מצריך שימוש במזומן. המזומן שוכב בפיקדון דולרי ומניב ריבית נוספת של כחצי אחוז בשנה (ריבית הליבור לשנה עומדת כיום על כ-0.6%).

במקרה של תעודת סל שקלית על ה-S&P 500 מכירה התעודה בהכנסה הנובעת מפער ריביות חיובי של כאחוז הקיים בין הריבית על השקל לבין הריבית על הדולר, ולאחר ניכוי ההוצאה על רכישת הגנה מטבעית יכולה חברת הניהול של תעודת הסל להשאיר אצלה הכנסה שנתית של כחצי אחוז נוסף.

למרות זאת, כאמור, התעודות לא מסתפקות בדרך כלל בדמי ניהול שליליים, שאם היו נגבים, ניתן היה להתחלק בהכנסה העודפת מהם עם ציבור רוכשי התעודות.

פסגות מוביל את המגמה

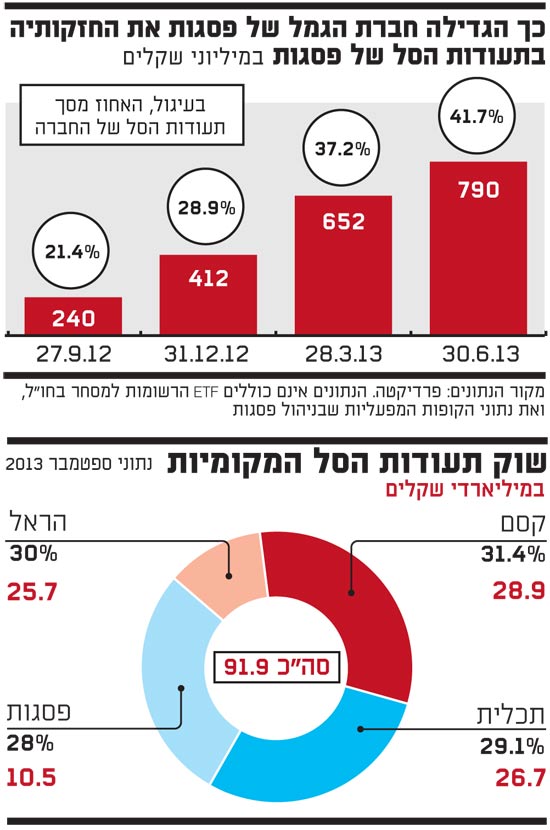

מאז נכנסו התקנות החדשות לתוקפן התבצעו עסקאות רבות בתעודת סל מקומיות בין צדדים קשורים, למרות שכאמור חובת החזר דמי הניהול בעסקאות הללו הייתה אמורה לנטרל את התמריץ לביצוען. הנושא בולט במיוחד בחברת הגמל של פסגות, שמאז ששונו התקנות ועד יולי השנה הגדילה בהדרגה את השקעתה בתעודות הסל של אחותה - פסגות תעודות סל - מ-0 ל-790 מיליון שקל. סכום זה מהווה 42% (!) מסך השקעתה בתעודות סל מקומיות (ראו תרשים).

מדובר בנתונים שאינם כוללים את הקופות המפעליות שבניהול פסגות (כגון קופות הגמל של המורים והגננות, ארגון הרופאים, עובדי בנק לאומי ועוד) ולכן לא מן הנמנע כי היקף רכישת התעודות של פסגות סל על ידי החברה האם גדול אף יותר.

מפסגות נמסר בתגובה כי ההסבר לגידול בהשקעה בתעודות הבית בשנה האחרונה נובע מ"הרצון לאזן את החשיפה בין המנפיקים השונים. יתרה מכך, קיים יתרון מובנה ברכישת תעודות סל חו"ל של צד קשור שכן הוא אינו יכול לשלם על תעודות אלו יותר מ-0.1% דמי ניהול ובכך משפר את התשואה של העמיתים בגמל".

בקופות הגמל של אקסלנס המעבר לתעודות הבית מתבצע בקצב איטי יותר. נכון לסוף יוני השנה הן החזיקו רק ב-110 מיליון שקל בתעודות הבית שהנפיקה החברה הבת, קסם, שמהווים כ-15% מסך השקעת הקופות בתעודות סל מקומיות. במילים אחרות, בבית ההשקעות אקסלנס לא משדרים לחץ בנושא, כנראה בגלל שקסם מניבה רווחים יפים גם ללא רוח גבית מקופות הגמל של בית ההשקעות.

מאקסלנס גמל ופנסיה נמסר בתגובה כי "שיעור החזקתה בתעודות של חברת קסם נמוך משמעותית מחלקה של קסם בשוק תעודות הסל".

לגבי חברת הגמל של בית ההשקעות השני בגודלו, דש-מיטב, אין נתונים מדויקים בגלל המיזוג שהתבצע לאחרונה בין דש למיטב, ולאור העובדה שמיטב מכרה את תעודות הסל שלה לפסגות, ובהמשך קנתה את תעודות הסל של תכלית. יחד עם זאת, בבית ההשקעות מבטיחים כי לא ניצלו את שינוי התקנות כדי להגדיל את ההשקעה בתעודות הבית. "לא ביצענו כל הגדלה של רכיב צד קשור בשנתיים האחרונות", אמר ל"גלובס" יניב צלאל, מנהל ההשקעות הראשי של בית ההשקעות.

מי שבאמת יצא צדיק ועמד בפיתוי הוא בית ההשקעות הראל פיננסים. נכון ליוני 2013 החזיקה חברת הראל גמל כ-3 מיליון שקל בלבד בתעודות הסל של החברה האחות, שמהווים כ-1% מסך ההשקעות שלה בתעודות סל מקומיות. כנראה שהחומות הסיניות בהראל הן קצת יותר גבוהות מאלה של המתחרים.

החו"ל משתלם

שלא במפתיע, המאפיין הבולט של זרימת הכספים הזו בתוך בית ההשקעות, הוא העובדה שהיא התבצעה בעיקר בתעודות הסל שהן הכי רווחיות למנפיק התעודה - אלה המייצרות חשיפה על המדדים בחו"ל.

הסוד הידוע בבתי ההשקעות הוא שאת התעודות הרווחיות על מדדי חו"ל קונים בעסקת צדדים קשורים, וכדי שלא להבליט רכישות אלו קונים מבתי ההשקעות המתחרים את תעודות הסל על המדדים המקומיים, שדמי הניהול בהן אפסיים והן אינן מייצרות כמעט כל רווח למנפיק.

וכך יצרו התקנות החדשות מצב בו רכישה של תעודת סל מקומית על מדד בחו"ל תתבצע כמעט תמיד בעסקת צדדים קשורים, דרך חברת תעודות הסל של הבית ולא דרך חברת תעודות סל של בית השקעות מתחרה. זאת למרות שזו האחרונה הייתה מוכנה עקרונית להסתפק אפילו בדמי ניהול שליליים כדי לחדור אל פלח שוק שהוא מחוץ לתחום עבורה. כך, אנו עדים מאז שינוי התקנות להתפתחות שלילית עבור העמיתים בקופות הגמל, בעוד בתי ההשקעות נהנים מהשינוי במצב ומנתבים יותר ויותר מכספי העמיתים שבניהולם אל תעודות הסל שבבעלותם.

תעודות סל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.