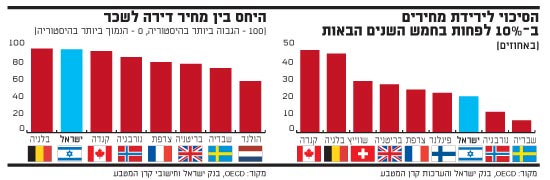

כלכלני קרן המטבע הבינלאומית רומזים על בועת נדל"ן במשק הישראלי, כך עולה מהדוח השנתי של הארגון שמתפרסם היום (ד'). לפי הנתונים, מחירי הדיור בישראל נמצאים עתה ב-25% מעל ערך שווי המשקל שלהם; מחירי הדיור בישראל זינקו ב-80% נומינלית ב-6 השנים האחרונות (מאז 2007); ומחיר הדירות ביחס להכנסה ומחירי הדיור ביחס למחיר השכירות גבוהים ב-26% וב-22% מעל הרמה ארוכת הטווח.

כלכלני הקרן קובעים, כי מחצית מהזינוק במחירים מוסבר ממחסור בהיצע הדירות ומחצית נוספת מוסברת בזינוק החד של המשכנתאות, שנובע בעיקר ממדיניות הריבית הנמוכה של בנק ישראל בשנים האחרונות.

כלכלני הקרן קובעים כי מחירי הדיור בישראל, גם לעומת שאר המדינות בעולם וגם לעומת הנתונים ההיסטוריים של ישראל, גבוהים למכביר לעומת הערך "הפונדמנטלי" שלהן, קרי, הערך שהגורמים הכלכליים (ביקוש, היצע, צמיחה, ריבית וכד') יכולים להסביר. "בועה" מוגדרת כמצב של ניתוק בין המחיר בפועל לבין הערך הפונדמנטלי, כך שלמעשה מדובר בהזהרה מפני בועת נדל"ן.

יתרה מזו, כלכלני הקרן ערכו בדיקה השוואתית מול מדינות מפותחות אחרות, שממנה עולה כי ההסתברות של מפולת במחירי הדיור בישראל עומדת על יותר מ-20%, ולכן "אי אפשר להתעלם ממנה". יצוין כי בתגובה, בנק ישראל מסר לכלכלני הקרן כי הסיכוי לתיקון חד נותר נמוך בגלל היעדר ההיצע.

לפי הקרן, המשתנה העיקרי שמצביע על יכולת למפולת במחירי הדיור הינו היחס בין היקף המשכנתאות לתוצר, שזינק ב-10 נקודות האחוז מאז 2007. בדוח מוזכרים גם הנתונים החיוביים באופן כללי של המשק הישראלי בהשוואה למדינות המערב, אולם כידוע הערך המוסף של הדוח הוא בביקורת שבו. כמו כן, זו הפעם הראשונה שהדוח נפתח בפרק הנדל"ן ופרק זה תופס כמעט רבע מהדוח, מה שמעיד על החשיבות שייחסו בקרן לנושא.

לפי הדוח, "תיקון במחירי הדיור יהיה בעל השלכות על הכלכלה הריאלית", כלומר ירידה של 6.5% במחירי הדיור בשנה אחת תגרום לצמצום של 3% בצריכה הפרטית, המהווה קטר הצמיחה המרכזי של המשק הישראלי. עם הנתונים המדאיגים מגיעה גם האזהרה: תיקון איטי יחסי יאפשר למשק הישראלי להתחמק ממיתון, אך הוא יגרום לשיעורי צמיחה נמוכים יחסית לתקופה של כמה שנים; עם זאת, מפולת מהירה תביא למיתון שייקח למשק שנתיים להתאושש ממנו.

קרן המטבע גם מותחת ביקרות על מדיניות בנק ישראל בהקשר זה. לטענת הקרן, המדיניות אמנם הצליחה לתמוך באיתנות המערכת הפיננסית, אך ההשפעה על לקיחת משכנתאות והפעילות בשוק הנדל"ן הייתה "צרה" ו"אין הוכחות שהם הצליחו למתן את מחירי הדיור", כאשר הצעדים המאקרו-יציבותיים "השפיעו לטווח של שישה חודשים בלבד אחרי ההתערבות".

עם זאת, כלכלני הקרן מצאו כי הצעדים הללו אכן הצליחו להקטין את משקלם של המשקיעים בשוק הדיור. לפיכך, בקרן ממליצים כי במידה ומחירי הדירות ימשיכו לטפס, על בנק ישראל לנקוט בצעדים מאקרו-יציבותיים ישירים.

למעשה, הקרן ממליצה להמשיך להקשיח את תנאי מתן המשכנתאות - העלאת הסכום ההתחלתי והגדלת היחס בין ההכנסה להחזר, צעדים שהוכחו כיעילים ביותר, זאת, לעומת הצעדים ה"עקיפים", כגון המגבלות על הבנקים. גם בהקשר הזה היו השגות לבנק ישראל, שטען כי הדרך להורדת מחירים נמצאת בהגדלת מלאי הדירות.

המשכנתא - 40% מנכסי הבנקים

בקרן מוטרדים עוד מכך שהיקף המשכנתאות והלוואות לנדל"ן עסקי מהווים כ-40% מסך הנכסים של המערכת הבנקאית הישראלית. כמו כן, בנק ישראל מתבקש להמשיך לעקוב מקרוב אחרי חברות אחזקה וחברות בנייה בהתאם לתוצאות מבחני הלחץ שנערכו ומצביעים על מינוף יתר בתחומים הללו.

כמו כן, נכתב בדוח כי אם הריבית תעלה, מבקשי המשכנתאות "יפגעו קשות". יתרה מזו, אם מחירי הדיור יירדו ב-20% ושיעור האבטלה יעלה, לא מעט לווים, בעיקר לווים בריבית משתנה, לא יוכלו לשרת את החוב.

בדוח מפורטים 3 תרחישים אפשריים - כאשר בכל התרחישים הנחת היסוד היא לירידה במחירי הדירות. התרחיש הראשון מתאר "נחיתה רכה" בו "המחירים עוברים תהליך התאמה איטי לשיווי המשקל". במילים אחרות, מדובר בתרחיש של ירידה איטית והדרגתית במחירי הדירות.

התרחיש השני מפרט ירידה חדה אך איטית במחירים, כפי שקרה בהולנד. התרחיש השלישי הוא המפחיד ביותר: "ירידה חדה ומהירה במחירי הדירות בדומה למשבר שאירע בישראל בשלהי שנות ה-80".

ירידת מחירים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.