בביקורה הקודם של טלי ספירשטין מאלטשולר שחם במדורנו מדד המעו"ף היה ברמת שיא של כל הזמנים, ובבית ההשקעות העריכו כי ציפיות האינפלציה הנמוכות וסביבת הריבית הנמוכה "עשויות להשאיר את האפיק המנייתי אטרקטיבי".

ארבעה חודשים לאחר מכן המעו"ף שוב קובע רמות שיא חדשות - בשבוע שעבר הוא נסגר לראשונה בסיום יום מסחר מעל רף של 1,400 נקודות.

ספירשטין, ראש צוות ניהול תיקים לקוחות פרטיים באלטשולר שחם, מציינת כי "מאז חודש נובמבר 2013 חלו תמורות בגזרות המאקרו בארץ ובעולם". עם זאת, היא מותירה את הרכיב המנייתי בתיק ההשקעות ללא שינוי, ברמה של 24% מסך התיק, ומציינת כי אותן סיבות עומדות מאחורי החלטתה.

"הכספים הרבים שזורמים לשוק כתוצאה מציפיות אינפלציה נמוכות, סביבת ריבית נמוכה (בנק ישראל הודיע בשבוע שעבר על הותרת שיעור הריבית במשק ללא שינוי, ברמה של 0.75%. א.ל) והיעדר אלטרנטיבות השקעה, עשויים להמשיך למשוך את שוקי המניות כלפי מעלה", אומרת ספירשטין.

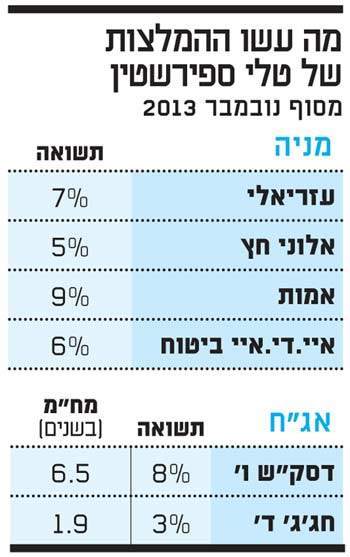

בדומה להמלצתה הקודמת, ספירשטין ממשיכה לנתב 65% מהרכיב המנייתי בתיק ההשקעות שלה לשוקי חו"ל, ואת היתרה לשוק המקומי. היא חוזרת על חלק מהמלצותיה הקודמות, ומזכירה בין היתר את מניית עזריאלי שהוסיפה לערכה בתקופה זו כ-7%.

"מפרסום דוחותיה הכספיים לשנת 2013 של עזריאלי עולה, שהחברה ממשיכה להפגין צמיחה בתחום המסחר ויציבות בתחום הקניונים", היא אומרת, "לחברה איתנות פיננסית ותמהיל נכסים איכותי. תוצאותיה הכספיות הצביעו על המשך שיפור בתוצאות התפעוליות ועל ירידה בעלויות המימון".

להמלצותיה מצרפת ספירשטין את המניה החדשה ביותר בבורסה - זו של חברת הדיור המוגן מגדלי הים התיכון, שהצטרפה למסחר לפני שבועות ספורים כשהשלימה גיוס של כ-360 מיליון שקל באג"ח ובמניות. החברה, המנוהלת על ידי דורון ארנון, הספיקה להוסיף לערכה כ-6% תוך שלושה שבועות וסדרת האג"ח שלה טיפסה בכ-1%.

לדברי ספירשטין "יש ביקוש עולה לתחום הדיור המוגן, בשל העלייה בתוחלת החיים. המוצר של החברה הוא מוצר פרמיום של התחום, לעומת בתי אבות רגילים. לחברה חמישה בתי דיור מוגן פעילים וקרקע להקמת דיור מוגן בגני תקווה. בשל השינוי בתקינה החשבונאית של מעבר מהכרה בדיור מוגן כרכוש קבוע להכרה כנדל"ן להשקעה, החברה יכולה להכיר ברווחים ולחלק דיבידנד".

"מצפים לעליית תשואות באג"ח"

מניה נוספת שספירשטין מזכירה היא לוינשטין נכסים, שמגיעה גם היא מתחום הנדל"ן, ועיקר עיסוקה מתרכז בתחום המניב. "לחברה נכסים המשמשים בעיקר למשרדים, מסחר ואחסנה, ובחלק מהנכסים קיימות זכויות בנייה שטרם נוצלו", היא אומרת, "החברה נסחרת במכפיל של 0.9 על ההון העצמי שלה".

בעניין שוק החוב אומרת ספירשטין כי "שוק האג"ח לא הגיב במלואו לעליית התשואות בארה"ב, והמרווח על סדרת השחר ל-10 שנים מעל אג"ח ממשלה ארה"ב עומד על 0.67%". על רקע מצב השוק, היא מציינת כי "מח"מ תיק החוב הכולל שלנו עומד היום על 4 שנים. בדומה לעבר, גם כיום אנו נוקטים באסטרטגיה של שילוב מח"מ ארוך ומח"מ קצר. בצורה כזו אנו יוצרים מח"מ סינטטי, שמנצל היטב את העיוותים של עקום התשואות. אנו מפנים 40% מתיק החוב לחוב צמוד מדד, ו-60% לחוב שקלי וחוב בחו"ל".

בעניין האפיק הקונצרני מציינת ספירשטין כי "המשך עליות השערים באפיק הסולידי לא פסחו על האג"ח הקונצרניות, ולכן המרווחים המשיכו להצטמצם. עובדה זו מאלצת אותנו לבחון כל השקעה, תוך שימת דגש על תחום פעילות החברה, תזרים מזומנים העתידי והמרווח לעומת אג"ח ממשלתיות".

בדומה לאפיק המנייתי, גם פה ממליצה ספירשטין להותיר את ההחזקות בסדרות שעליהן המליצה בפעם הקודמת - דסק"ש סדרה ו' וחג'ג' סדרה ד'.

בעניין השווקים בחו"ל, היא מציינת כי "התשואות על האג"ח ל-10 שנים בארה"ב עומדות על 2.73%, לעומת 2.75% בנובמבר 2013, כשבמהלך תקופה זו ראינו אותן בתשואה של 3%. הנגידה בארה"ב הודיעה על צמצום רכישות האג"ח, ורמזה שהריבית עשויה לעלות באפריל 2015, ומכאן הציפיות לעלייה בתשואות".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

תיק ההמלצות של טלי ספירשטין

תיק ההשקעות המומלץ של טלי ספירשטין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.