בימים אלה מתגבשים הסדרי חוב גדולים בפלאזה סנטרס, בפטרוכימיים ובצים. הללו מצטרפים לשני הסדרים גדולים, שהושלמו או על סף סיום, באלביט הדמיה ובאי.די.בי, כך שנראה כי עיקר הסדרי החוב הגדולים מאחורינו.

בעוד בשני ההסדרים שהושלמו נלקחה השליטה מהבעלים, שהובילו את החברות לפתחי ההסדר, הרי בפלאזה ובפטרוכימיים על אף שאין הזרמה משמעותית מצד הבעלים, בעלי החוב אינם לוקחים לידיהם את החברה, ומסכימים לדחיית תשלום החוב; זאת מתוך הערכה, כי עלייה עתידית בשווי הנכסים תאפשר להשיג ריקברי (שיעור החזר של החוב) גבוה יותר. במקרה של הפטרוכימיים, ניתן להוסיף כהסבר את היתר השליטה בבזן שיש לבעלי השליטה - בעת שינוי שליטה בפטרוכימיים יכולים בעלי האג"ח לאבד היתר זה.

לקחי משבר 2008 שיפרו את איכות המוצר אג"ח קונצרנית בכללותו, מאחר שהיום החברות נדרשות לעמוד בתניות ובאמות מידה פיננסיות ואף לשעבד נכסים. בנוסף, התיאבון לסיכון של מגייסות החוב ירד, אם בגלל רגולציה ואם בגלל ההפנמה כי צמיחה מוטת מינוף היא מסוכנת. בהתאם, רמות המינוף היום נמוכות יותר והחברות מנצלות את הריבית הנמוכה לצורך מחזורי חוב ו/או הצטיידות בנזילות, מימוש נכסים והתמקדות בעסקי ליבה תוך התאמת מח"מ החוב לתזרימי המזומנים שלהן.

כך, על רקע ירידת הסיכון בחברות והמשך ירידת התשואות על נכסים בעולם, כיום כמעט לא ניתן למצוא אג"ח קונצרניות בתשואות דו-ספרתיות.

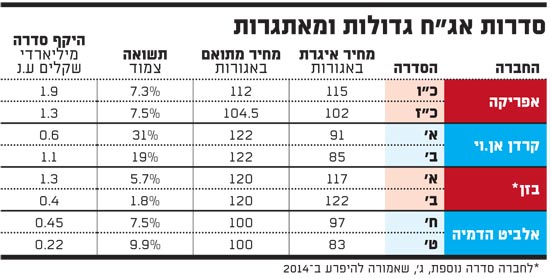

בטור היום ננסה לבחון את הסיכוי להיקלע להסדר בשנה הקרובה במספר חברת, שסדרות האג"ח שלהן גדולות, נסחרות בתשואות מעל 5% ובעלות סחירות סבירה (כלומר כמה מאות אלפי שקל ביום).

אפריקה

כ-4 שנים וחצי לאחר הסדר החוב, אפריקה עדיין משרתת חוב והתלות של החברה בפעילות ברוסיה גדולה. לחיוב נציין, כי הקבוצה חזרה ליזום וכי יש התאוששות כמעט בכל פעילויותיה. בנוסף, עקב עליית שווי החזקותיה, ה-LTV (היקף התחייבויות ביחס לשווי נכסים; בנכסים הסחירים נשענים על שווי שוק) השתפר, ולראשונה זה שנים ירד מתחת ל-100%, לרמה של כ-80%-85% (כלומר שווי הנכסים גבוה מהיקף ההתחייבויות).

החברה זקוקה ב-2014 לכ-650 מיליון שקל, ונראה כי תוכל לצלוח שנה זו גם ללא תזרים מרוסיה, בין היתר בזכות מימוש נכסים והנפקת הזכויות הקרובה (המנה האחרונה אשר לה מחויב לבייב במסגרת ההסדר). עם זאת, יכולת החברה לעמוד בהתחייבויותיה בטווח הארוך עדיין תלויה בעליית שווי נכסים וקבלת תזרימים מרוסיה (שינבעו ממימוש/שעבוד נכסים).

לסיכום: על אף שיפור מסוים בפעילויות, לחברה תלות בפעילות ברוסיה ששוויה יכול להשתנות ללא קשר להחלטות הבעלים/הנהלה. מאחר שלחברה גמישות נמוכה בהיבט של יכולת לשעבד נכסים, ייתכן שנמשיך לראות בשנה הקרובה מימושי נכסים בחברות-הבנות וניסיונות של החברה עצמה לגייס חוב זול יותר. בטווח הבינוני, במידת הצורך, הבעלים ימשיך כנראה לתמוך.

קרדן אן.וי

לאחר מימוש ההחזקה ב-GTC פולין, הנכס המרכזי של החברה הוא ההחזקה בפעילות בסין - חברה פרטית הכוללת בעיקר ייזום נדל"ן למגורים ולמסחר.

מימוש GTC אפשר לחברה לפרוע התחייבויותיה ל-2014, והתחנה הבאה היא פברואר 2015 שבה תידרש לכמעט 100 מיליון אירו נוספים, כך שהחברה עדיין נדרשת לממש נכסים.

באחרונה דיווחה על מכירת חלק מפרויקט דליאן הגדול בסין, תמורת 39 מיליון אירו. העסקה לא תתרום תזרימית לחברה, משום שהכסף ישמש להמשך פיתוח הפרויקט. אבל מחיר המכירה תומך בשווי הספרים של קרדן לנד (סין), שהוא נדבך משמעותי בהערכת הריקברי באג"ח של קרדן אן.וי. סדרות האג"ח של החברה נסחרות סביב שני שלישים מהשווי המתואם, המשקף לפעילות בסין שווי נמוך מזה שמייחסת החברה בספריה.

לסיכום: לחברה תלות בפעילות בסין, שהיא נכס לא סחיר ששוויו לא ברור. עד סוף 2014 החברה תידרש ככל הנראה למימושים נוספים על מנת להיערך לתשלומי החוב בתחילת 2015. בהיעדר מימושים ותמיכה מהבעלים (מאחר שאלו לא צפויים לתמוך), יש סבירות להסדר בעתיד הנראה לעין, אך נראה שיהיה יותר דומה לזה שבפלאזה ובפטרוכימיים, כלומר פריסת החוב.

בזן

שנת 2013 נפתחה באופטימיות על רקע סיום תכנית ההשקעות הגדולה, תחילת פעילות הפצחן והזרמת גז טבעי החל מהרבעון השני. במקביל חל ב-2013 שיפור בתוצאות החברה-הבת כרמל אולפינים (שבזן ערבה חלקית לחובותיה וכושר שירות החוב שלה הוא גבולי). עם זאת, מרווחי הזיקוק הנמוכים הובילו להפסדים, וכך סיימה החברה את 2013 בהסכם עם הבנקים והזרמת הון.

מתחילת 2014 מרווחי הזיקוק עדיין נמוכים (אף כי חל שיפור בעת האחרונה), ולכן על פניו כושר שירות החוב של בזן הוא גבולי. עם זאת, החברה ביצעה לא מעט פעולות (בעיקר טיפול בהון חוזר) שיאפשרו לה לצלוח את 2014.

נזכיר כי הבעלים, המפעלים הפטרוכימיים, מצויה בהסדר משל עצמה; והחברה לישראל, שהיא חברה איתנה, צפויה להידרש להתמודד עם אתגרים תזרימיים בקורוס, וכנראה עם ירידה בתזרימים שתקבל מכיל.

לסיכום: נראה כי לחברה מספיק מקורות לצלוח את 2014, אך על פניה גמישותה הפיננסית נמוכה וקיימת אי-ודאות לגבי רצון/יכולת הבעלים לתמוך בהמשך. לפיכך, בתרחיש של מרווחי זיקוק נמוכים החברה יכולה להיקלע להסדר ב-2015, והפעם בעלי האג"ח יידרשו לתת כתף. נראה, כי תשואת סדרה ב', שאמורה להיפרע סופית עד אמצע 2015, אינה משקפת סיכון זה.

אלביט הדמיה

אלביט שלאחר ההסדר, מצויה בבעלות בעלי האג"ח הישנות, ועיקר ההחזקה בה בידי הקרנות הזרות יורק ו-DK. החברה נושאת חוב נמוך יחסית (900 מיליון שקל לאג"ח ובנקים), ולא צפויה לעומסי חוב גדולים בשנים הקרובות מאחר שרוב החוב הוא אג"ח ואמור עקרונית להיפרע ב-2018-2019. עם זאת, שווי נכסיה לא ברור. למעט המלונות באירופה (שווי סביב 600 מיליון שקל), שאר הנכסים (פלאזה, פעילות בהודו וחברת המדיקל) הם בעלי שווי "נזיל". כך, למשל, החברה-הבת פלאזה, שהייתה בעבר נדבך משמעותי בשווי נכסי אלביט, נמצאת בעצמה בהסדר.

מנגד, באחרונה דיווחה החברה-הבת אלביט מדיקל, המחזיקה כ-30% בגמידה סל, על הצעה לרכישת גמידה בשווי גבוה משמעותי מזה שהוערך ערב ההסדר.

לסיכום: הסדר החוב יאפשר לחברה לממש או להשביח את נכסיה בנחת, באופן יחסי, למעט הצורך לתרום כמה עשרות מיליוני שקלים - חלקה בהסדר פלאזה. ניתן להעריך, כי לבעלים החדשים אורך נשימה ויכולת לתמוך בחברה במידת הצורך, כך שאם לא יהיו התפתחויות מפתיעות, החברה צפויה לצלוח את השנתיים הקרובות.

*** הכותבים הם מנהל מחלקת המחקר וראש תחום אג"ח קונצרניות, המנהל את קרן הנאמנות "אנליסט מודל דירוג פנימי", באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותבים אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

סדרות אגח גדולות ומאתגרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.