כמעט שנה חלפה מאז שהתרענו כאן על הכשל המתמשך בענף תעודות הסל, במסגרתו הבנקים מפיצים תעודות מבלי שיש להם יכולת לבדוק את כדאיות ההשקעה בהן. עד כה, למרות שהמשמעות עלולה הייתה להיות פגיעה בלקוחות המשקיעים, בחרו בבנקים - המפיצים העיקריים של תעודות הסל - שלא להשתמש במערכות דירוג השקעה.

בימים אלה, למעלה מעשור אחרי שהושקו תעודות הסל בישראל, נראה שהענף ניצב בפני שינוי משמעותי. לאחר שקיבלו רמיזות עבות בנושא מרשות ני"ע, בחודשים האחרונים עמלים הבנקים על פיתוח "מערכות תומכות החלטה להשקעה בתעודות הסל", כלומר מערכת דירוג ליועצים. מדובר במערכות ממוחשבות ומתקדמות יחסית, שמשקללות פרמטרים שעד כה ליועצים בבנקים לא הייתה אפשרות לבדוק - לרבות הפרמטר הבסיסי ביותר: העלות האפקטיבית ללקוח - ומתעדפות את כדאיות ההשקעה בכל תעודת סל. המשמעות: ענף תעודות הסל נפתח לתחרות אמיתית.

"הכנסת מערכות דירוג תעודות סל למערך הייעוץ הבנקאי תיטיב בצורה משמעותית גם עם המשקיעים וגם עם המנפיקים", אומר מאיר טיבי, מנהל מערך הייעוץ בבנק מזרחי-טפחות. "עד כה, אף גוף במערכת הבנקאית לא השווה בין תעודות הסל השונות. נתוני התעודות, כמו למשל בדיקה של מחיר לעומת השווי ההוגן בזמן אמת, לא שוקללו ולא הייתה אינדיקציה לדמי הניהול האפקטיביים שהלקוח משלם".

מה הייתה הבעיה בענף התעודות עד כה? מנפיקי תעודות סל נדרשים רגולטורית לחובת גילוי נרחבת. תשקיפי התעודות עמוסים באינפורמציה, אך מאחר שאף אחד לא טרח לרכז את הנתונים, רובם היו חסרי תועלת. כתוצאה מכך, היועצים בבנקים לא יכלו לברור באמת בין כ-550 תעודות הסל שקיימות כיום, ולזהות את הכדאיות ביותר (כפי שהם עושים כשמדובר בהשקעה בקרנות נאמנות, שם יש לבנקים מערכות ייעוץ ממוחשבות).

בנוסף, בבנקים לא ידעו לחשב את העלות האפקטיבית ללקוח, שכן בלא מעט תעודות סל (בעיקר כאלה על מדדים בחו"ל) יש פער גדול בין דמי הניהול המוצהרים בתעודה לבין העלות בפועל.

בפברואר האחרון, במסגרת שיתוף פעולה עם חברת הדירוג מידרוג וחברת מאגרי המידע פרדיקטה, השיק מזרחי-טפחות מערכת לדירוג תעודות סל אשר משווה בין התעודות השונות. "המערכת כוללת 19 פרמטרים הקשורים לתעודת הסל ברמת שקיפות שלא הייתה קיימת עד היום במערכת הבנקאית. עלויות הנגזרות מהחזקת התעודה, אופן תשלום דיבידנד או השקעתו מחדש, גובה ואופן גביית דמי הניהול, סוג ואופי המדד הנעקב - כל אלה חשופים כעת וגלויים ללקוח", מסביר טיבי.

מזרחי-טפחות הוא אולי הבנק הראשון שהשיק מערכת שמדרגת את כדאיות התעודות, אבל הוא לא היחיד. גם בנק הפועלים והבנק הבינלאומי כבר מפעילים בחלק מהסניפים מערכת תומכת החלטה בתחום, המתבססת על פלטפורמה שפותחה על ידי חברת בי טכנולוגיה פיננסית.

בנק לאומי, אגב, השיק ביוני שעבר מערכת מידע ליועצים פרי פיתוחו, אולם מדובר במערכת שאינה מדרגת את כדאיות התעודות, אלא רק בודקת אם הן עומדות בקריטריונים שונים, ומסווגת אותן כמומלצות או לא מומלצות לרכישה.

"זיהינו צורך מקצועי ורגולטורי שיאפשר למשקיעים בחירה נכונה של תעודות סל", אומר גיל שפיצר, מנכ"ל בי טכנולוגיה שפיתחה כאמור את המערכת, בשיתוף עם חברת בינה (לשעבר כלל פיננסים נגזרים, מחלוצי ענף תעודות הסל). לדבריו, "השקת המערכת, על יכולות הניתוח המתקדמות שלה, מסמנת אבן דרך חשובה בהתפתחות השקיפות בענף".

קשה להשוות בשל השונות הגדולה

כאמור, מערכות הדירוג משקללות עשרות פרמטרים (19 במערכת של מידרוג ופרדיקטה, 33 במערכת של בי טכנולוגיה), אולם הקטגוריות העיקריות לפיהן נקבע הדירוג בתעודה הם דמי הניהול האפקטיביים, עשיית שוק, סיכוני אשראי ונזילות.

בענף תעודות הסל ישנה שונות גדולה בין היצרנים בתעודות המונפקות על אותו מדד, מה שמקשה על השוואתן. מערכות הדירוג פותרות זאת, באמצעות שקלול מדיניות הדיבידנד (אם הדיבידנד מושקע מחדש או מחולק, ובאיזה אופן), מרווחי הריבית (כיצד היא מחושבת ומתי מחולקת) ועלויות גידור מטבע (שלעיתים מוטלות על המשקיע ולא על המנפיק). פרמטרים אלה, המשתנים בין המנפיקים, מחושבים על ידי המערכות ומתווספים לדמי הניהול המוצהרים בתעודה.

במקביל, המערכות מחשבות את סיכוני האשראי של גופים באמצעותם חברות תעודות הסל מתכסות. מדובר בפעילויות כמו השאלת ני"ע, פיקדונות בנקאיים ומכשירים לא סחירים כמו SWAP ו-NOTES. בשילוב עם דמי הניהול והציטוטים ביחס לשווי ההוגן, מקבל היועץ הן את העלות האמיתית של כל תעודה והן את כדאיותה בהשוואה לתעודות המתחרות - נתונים שמי שמשקיע באופן עצמאי בתעודות סל יתקשה מאוד לחשב בעצמו.

"בסופו של התהליך נאפשר ללקוחות הבנק ליהנות ממערכות הדירוג בתעודות הסל ובקרנות הנאמנות גם בהשקעה עצמית באמצעות האינטרנט", מבטיח טיבי.

לשמחתם של המשקיעים בתעודות הסל, הפעם אכן מדובר בבשורה משמעותית. מערכות הדירוג צפויות לסגור שורה של פרצות, עלויות ההשקעה יוזלו, התחרות תגבר והענף יהפוך לבריא יותר. מצד שני, מבחינת מנפיקי התעודות (קסם, תכלית, פסגות סל והראל סל), שעד עכשיו נהנו מהיעדר השקיפות, מדובר בפגיעה פוטנציאלית בשורת הרווח, לפחות בטווח הקצר (ראו מסגרת).

"תעודת סל זה מכשיר שחייבים לבדוק בשבע עיניים", מודה גורם בכיר בענף. "מדובר במוצר שיש בו ניגוד עניינים מובנה, משום שהרווח של חברות תעודות הסל הוא תמיד על חשבון הלקוח: תשואת דיבידנד, מדיניות חלוקת ריבית, פער מהשווי ההוגן - אלה רק חלק מהפרמטרים שמשפיעים על התשואה והמנפיקים גורפים לכיסם. לכן, לשקיפות יש חשיבות עצומה. במקביל, ייפגע הרווח מתעודות שעוקבות אחר מדדים בחו"ל, שהן הפרה החולבת של הענף, משום שבפועל דמי הניהול האפקטיביים בהן גבוהים משמעותית".

מערכות הדירוג, אגב, אינן מדרגות תעודות סל מורכבות, ממונפות ובחסר, המנהלות יחד כ-10% מנכסי התעשייה.

"המרווחים כבר ירדו משמעותית"

למרות שמדובר בשלב ראשוני יחסית בתהליך, כבר כעת ניתן להבחין בשינוי מסוים. מנפיקי התעודות החלו להתאים את עצמם לדירוגי המערכות, ובין היתר רכשו בעצמם את המערכת של בי טכנולוגיה.

"השינוי המהותי ביותר מתבטא בצמצום הפערים מהשווי ההוגן (שקלול של מחיר המדד עם עמלת הניהול שגובה מנהל התעודה - ל' א')", אומר טיבי. "המרווחים בשוק, גם במדדים המקומיים וגם בחו"ל, כבר ירדו באופן משמעותי - ברמה של עשרות אחוזים במרווחי הציטוט. הפער העיקרי היה בתעודות חו"ל, שם מרווחי התמרון גדולים יותר".

ואכן, מאז נובמבר האחרון חלה ירידה של 18% בפער בין מרווחי הציטוט בתעודות סל על מדד ת"א 100, בעוד שבתעודות על 500 S&P וה-DAX (שתיהן שקליות) חלה ירידה חדה יותר, של 43% ו-54%, בהתאמה. בתקופה האחרונה, נזכיר, נרשמו גיוסים גדולים יחסית בתעודות חו"ל, שמנהלות כיום כרבע מנכסי הענף.

הצמצום במרווחים נגזר מהשינוי באופן עבודתם של היועצים. בהעדר מערכת ממוחשבת, כדי לרכוש תעודת סל נאלצו היועצים בבנקים להתקשר טלפונית לשני מנפיקים (לפחות) ולקבל הצעת מחיר. היצרן הנבחר היה זה שנתן את ההנחה הגדולה ביותר ממחיר השווי ההוגן, אלא שבהמשך אותו יצרן היה מפצה על כך בעת מכירת התעודה, בידיעה שהלקוח שבוי ולא יכול להתמקח על המחיר. לדברי טיבי, "המערכת הפכה את ההתקשרות לממוחשבת והוגנת, משום שהציטוטים נבדקים אוטומטית כל חצי דקה. ומאחר שגם ההיסטוריה משוקללת, המנפיקים חייבים לשמור על עקביות במחיר".

בכך מחסלת המערכת עיוות משמעותי נוסף, שכן עד כה הפצת תעודות סל נשענה על שיווק אגרסיבי. "מערכות הדירוג נולדו לאחר שברשות ני"ע הבינו שהיועצים בבנקים לא באמת עושים את כל הבדיקות הדרושות לפני רכישת תעודת סל", מסביר הבכיר בענף.

לדבריו, רוב היועצים מעדיפים כיום לרכוש קרנות נאמנות לא רק בגלל שהן מדורגות, אלא משום שהפצתן אינה כרוכה בעשרות הבדיקות שנדרשות ברכישת תעודות ובבזבוז זמן יקר. "האמת היא שבלי תוכנות עזר, בלתי אפשרי לעשות את כל הבדיקות האלה, ולכן היועצים היו מוטים להפצת תעודות ששווקו בצורה אגרסיבית", הוא מודה. "בלי מערכת דירוג, מה שקובע איזו תעודה היועץ יקנה הם העט היפה, ארוחת הצהריים המפנקת או כל צ'ופר אחר שהוא קיבל מחברות תעודות סל".

יש עוד מה לשפר

אז המצב אמנם עומד לעבור שיפור משמעותי, אבל בשורה התחתונה מערכות הדירוג החדשות של הבנקים, על אף שהן משפרות את האיכות והשקיפות בתעשייה, עדיין לא עונות על כל צרכי הלקוח. מאחר שהקרנות המחקות - המוצר המתחרה בתעודות הסל - מדורגות במערכת נפרדת של קרנות הנאמנות, הרי שבפועל הבנקים אינם יכולים להשוות בין המוצרים הפאסיביים ולתעדף אותם.

בעיה חמורה יותר היא שמערכות הדירוג משקפות רק חלק מדמי הניהול, משום שהן אינן כוללות עלויות נלוות שהבנק גובה מלקוחותיו, כגון עמלת קנייה ומכירה של ני"ע (הנגבית בקניית תעודת סל), ובקרוב, עם כניסתן המתוכננת של הקרנות הזרות לישראל, גם עמלת המרה.

בעיה זו אמורה להיפתר באופן חלקי במסגרת מהלך שרשות ני"ע מקדמת בימים אלה, לפיו עמלות הקנייה והמכירה בתעודות הסל יבוטלו והפצתן תיעשה כפי שנהוג בקרנות נאמנות (מודל של עמלת הפצה, שמגולמת בדמי הניהול). ועדיין, כל עוד הבנקים לא יחשבו לכל לקוח את העלות האפקטיבית עבורו (כל לקוח משלם עמלות קנייה ומכירה שונות בהתאם ליכולת המיקוח שלו, וכך גם לגבי עמלת ההמרה העתידית) הייעוץ במערכת הבנקאית לא יהיה שלם ובאמת מותאם עד הסוף לטובת הלקוח.

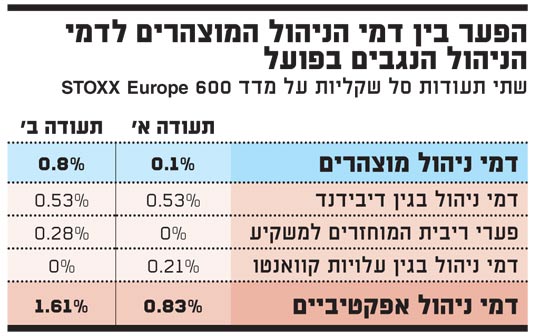

כך נוצרים הפערים

הפער בין דמי הניהול המוצהרים לדמי הניהול הנגבים בפועל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.