סביבת הריבית הנמוכה ועודפי הנזילות גורמים לכך שיותר ויותר מכספי המשקיעים בשוק האג"ח הקונצרני מנותבים אל החברות הבינוניות והקטנות, שמטבע הדברים הסיכון בהן גדול יותר. בדיקה שביצעה חברת S&P מעלות לסיכום המחצית הראשונה של 2014 מראה, כי בתקופה האחרונה הולכת וגוברת כמות ההנפקות בקבוצות הדירוג הנמוכות (BBB).

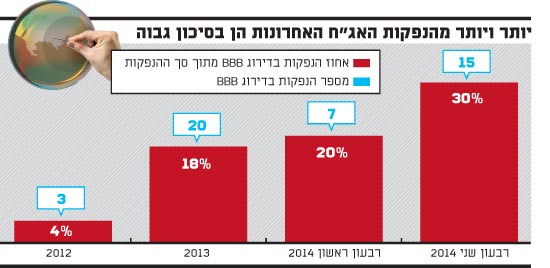

מהנתונים עולה כי היקף ההנפקות הכולל של חברות בדירוגים נמוכים עמד במחצית הראשונה של השנה על 25% - כלומר אחת מכל ארבע הנפקות. מתוך 80 הנפקות שבוצעו בבורסה בתל אביב במחצית 2014, 20 היו של חברות מקבוצת ה-BBB.

"המגמה בולטת במיוחד ברבעון השני של 2014, אשר התאפיין בגידול במספר המנפיקות מקבוצת ה-BBB - מרמה של כ-20% ממספר החברות המנפיקות ברבעונים הקודמים לרמה של 30%", מציינים במעלות. זאת, לעומת נתח של 18% שהיוו הנפקות אלה בשנה שעברה (20 מתוך 110) ושל 4% בלבד בשנת 2012 (3 מתוך 75).

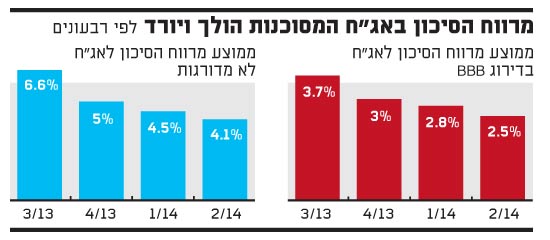

רונית הראל בן זאב, מנכ"לית S&P מעלות, מסבירה כי "המרווחים בשוק עדיין נמוכים יחסית, הריביות נמוכות ויש נזילות גבוהה. כל אלה מאפשרים לשוק לקלוט הנפקות רבות במגוון רמות של סיכון ואיכות אשראי. יש עדיין סלקטיביות בשוק, ואפשר לראות את זה גם במרווחים שבהם נסחרות הסדרות מהדירוגים השונים".

חלק מהעלייה בפעילות חברות אלה מייחסת הראל בן זאב לעובדה, כי "ישנן חברות שהתחזקו במהלך השנים, שבעבר לא דורגו, וכעת רוצות להיות מדורגות, וגם השוק מצדו מקבל יותר חברות מדירוגי BBB, לעומת המצב לפני 6-7 שנים אז הן כמעט לא התקבלו".

מרבית ההנפקות - בהיקפים נמוכים

למרות הצמיחה הניכרת בפעילות, במעלות מדגישים כי "בשל העובדה שמרבית החברות בקבוצת ה-BBB הן חברות קטנות, חלקן מסך שווי האג"ח המונפקות עדיין נמוך מאוד, ומרבית ההנפקות הן בהיקפים קטנים יחסית".

בסך הכול גויס בהנפקות אלה סכום של כ-1.5 מיליארד שקל - המהווה כ-6% בלבד, מסכום כולל של כ-22 מיליארד שקל שגויס במחצית הראשונה של השנה.

ואיך משפיעה המגמה של התגברות הפעילות של חברות בדירוגים נמוכים על הסיכון בשוק?

עמרי שטרן, אנליסט אשראי ראשי במעלות, אומר כי "אין ספק שככל שייכנסו לשוק חברות ברמת סיכון גבוה יותר - שההסתברות אצלן לחוסר יכולת פירעון גבוהה יותר - חלקן יגיעו לדיפולט. אבל השוק למד מהשנים האחרונות, ויודע איך להסתכל על הדירוג, והגופים המעורבים בהנפקות יודעים לעשות את הניתוחים שלהם - כך שהדבר צריך לבוא לידי ביטוי בתמחור וברמת ביטחונות טובה יותר". עוד מציין שטרן, כי "החוב החדש שמגויס הוא בעיקרו חוב זול שמחליף חוב יקר יותר, לכן ברובו הוא משפר את מצב הנזילות של החברות".

הראל בן זאב מוסיפה, כי "במבט לאחור, מתוך כ-140 הסדרי חוב שהיו בשוק, כ-110 היו של חברות לא מדורגות, ואפשר לראות כעת נטייה של חברות לא מדורגות לבקש לדרג אותן, ואנו רואים זאת בברכה משום שכך השקיפות גדלה".

מאפיין נוסף של פעילות חברות מסוג זה הוא רגישות גבוהה יחסית לשינויים הנרשמים בתנאי השוק, והדוגמה האחרונה לכך באה לידי ביטוי בשבועות האחרונים, כשלא מעט מאותן חברות החליטו לדחות הנפקות שתכננו בעקבות חוסר הוודאות שנוצרה בשוק בשל מבצע "צוק איתן" ברצועת עזה.

יחד עם זאת, בסופו של דבר התנאים הכלכליים בשוק - בעיקר הריבית הנמוכה והנזילות הגבוהה של הגופים המוסדיים - הם שהכריעו, ואחרי השהיה של שבועות ספורים, עוד במהלך המבצע השלימו חלק מהחברות גיוסים שנהנו מביקושים גבוהים.

"ברור שלמצב הרוח של השוק יש השפעה על הפעילות", אומרת הראל בן זאב. "שינוי במצב גיאופוליטי או כל שינוי אחר משפיעים יותר על הפעילות של החברות עם הדירוגים הנמוכים מאשר על החברות החזקות, שכמעט בכל מצב יהיה מי שיסכים לתת להן כסף. למרות הרגישות, השוק פה הוכיח איתנות, ולא היה כל כך שלילי כפי שניתן היה לצפות, וכבר במהלך המבצע היו חברות בדירוגים נמוכים שגייסו כסף".

הנתח עוד יגדל

במבט להמשך, במעלות מעריכים כי "החברות הבינוניות והקטנות צפויות לתפוס נתח הולך וגדל ממספר החברות המנפיקות בשוק האג"ח.

"כל עוד הנזילות בשוק תישאר גבוהה, והריביות יישארו נמוכות, הנפקות אלו ימשיכו להוות אלטרנטיבה למשקיעים בחיפוש אחר תשואות גבוהות יותר".

עם זאת, מדגישים שם, "לאור ההבנה ששינוי במגמה צפוי להגיע בשלב כלשהו - גם אם כרגע הדבר אינו צפוי בטווח הקרוב - על המשקיעים לתמחר באופן נכון את הסיכון הגלום בחברות אלו, או לשפר את מצבם על-ידי דרישה לביטחונות איכותיים אשר יגדילו את יכולת שיקום החוב בעת הצורך".

"אנחנו ממשיכים לראות את החברות הקטנות נערכות להמשך פעילות, ויש בצנרת עוד לא מעט הנפקות מדירוגים נמוכים, משום שאותם גורמים שמעודדים את הפעילות בשוק לא השתנו, ואני לא רואה סיבה שישתנו בתקופה הקרובה", אומרת הראל בן זאב.

לראייתה, "אנחנו בתחילתה של מגמה, וצריך לזכור שעדיין יש הבדל עצום בין מספר ההנפקות לבין השווי. אני לא סבורה כי היקפי הסכומים שיגייסו אותן חברות יגדלו בצורה דרמטית, אבל כמגמה, ככל שהמרווחים בשוק נמוכים יותר, והריביות ממשיכות להיות נמוכות, פעילות זו מגלמת פוטנציאל לגיוון השקעות ולקבלת תשואות ברמה גבוהה יותר.

"בסופו של דבר, אין ספק שנגישותן של חברות אלו לשוק אשראי זמין וזול יחסית תאפשר להן לפתח את פעילותן ותתרום לצמיחת המשק הישראלי".

המתיחות הביטחונית בעקבות מבצע "צוק איתן" פחתה, והחברות הקטנות שבו לגייס באג"ח

גם בימים האחרונים פעילות גיוסי החוב של החברות בדירוגים נמוכים נמשכת, ואלו נהנות מביקושים משמעותיים, בריביות נוחות יחסית, שבמקרים רבים נמוכות מריביות המקסימום שהן מציעות. חברת הדיור המוגן בית הזהב, המדורגת BBB, השלימה לפני כמה ימים גיוס של 75 מיליון שקל, בריבית שנתית של כ-5%, אחרי שעכבה את הגיוס בכמה שבועות בעקבות מבצע "צוק איתן". זמן קצר לפני כן השלימה קבוצת צור שמיר החזקות, שבשליטת משפחת שנידמן, גיוס אג"ח בהיקף של 280 מיליון שקל ללא דירוג כלל, בריבית של 5.6%.

חברת חג'ג' נדל"ן, המדורגת BBB , השלימה בימים האחרונים גיוס של 46 מיליון שקל, שנהנה מביקושים גבוהים שסייעו לריבית עליו לרדת מ-7% ל-6%, למרות שהתבצע במהלך המבצע הצבאי. עוד מבין החברות הקטנות, ניתן למנות את חברת הנדל"ן חנן מור שהשלימה גיוס של 12 מיליון שקל באמצעות הרחבת סדרה ה', בהקצאה פרטית שביצעה לחברת הביטוח הפניקס. מהלכים אלה מגיעים לאחר שבחודש יולי הצטמצם חלקן של אותן חברות בפעילות, על רקע המבצע בעזה.

מנתוני S&P מעלות לחודש הקודם עולה כי מתחילת המבצע כל ההנפקות דורגו ברמת A ומעלה, וכי חלקן של החברות הלא מדורגות ומקבוצת ה-BBB בפעילות ביולי היה שולי, בחודש שבו גויסו בסך הכול כ-3 מיליארד שקל.

במעלות ציינו כי "מיעוט ההנפקות הלא מדורגות והיעדרן של החברות מקבוצת ה-BBB בלטו ביולי, במיוחד על רקע הגידול המשמעותי במספר ההנפקות המדורגות בקבוצה זו ברבעון השני של 2014".

בין החברות הגדולות שמעוניינות לנצל את תנאי השוק ולגייס אג"ח כעת, על הפרק עומדת קבוצת אלקו, עם גיוס משמעותי של כ-150 מיליון דולר שהיא בוחנת לבצע, כדי לממן את פעילותה בארה"ב. אלקו, המדורגת A על-ידי מעלות, בוחנת בימים אלה אפשרות לגייס את הסכום בעצמה או עבור חברת ELR, המחזיקה במניות קרן הריט LAT (Landmark Apartment Trust), שבאמצעותה היא פועלת בארה"ב.

מרווח הסיכון באגח המסוכנות הולך ויורד

יותר ויותר מהנפקות האגח האחרונות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.