לא מעט אנליסטים של שוק הרכב, וכותב שורות אלו ביניהם, אכלו השנה את הכובע. אחרי מסע ההפחדה המתוקשר של "ועדת זליכה" ב-2012 ואחרי קמפיין "נילחם ביבואנים ונוריד את המחירים ב-20%" של שר התחבורה ישראל כ"ץ - שלווה בחוק רישוי הרכב החדש - שוכנעו רבים ששנת 2014 תהיה שנת מכירות רדומה ומאתגרת. אחרי הכול, חוסר ודאות בשוק וציפייה לירידות מחירים הם גורמים רבי עוצמה, שיכולים להניע רבים "לשבת על הגדר" ולדחות רכישות.

אבל הלקוחות הפרטיים והמוסדיים בישראל כנראה כבר התרגלו לקחת בעירבון מוגבל (מאוד) מהלכים פוליטיים והצהרות של פוליטיקאים. בפועל, 2014 הייתה שנת המכירות הטובה ביותר שידע ענף הרכב עד היום.

השילוב של שער שקל סופר-נמוך, יציבות יחסית במיסוי, המשבר המתמשך בשוק הרכב האירופי וריבית אפסית שעודדה רבבות ישראלים לקנות רכב חדש כמעט ללא הון עצמי, הפך את 2014 לסופר-רווחית ולשנה שייצרה ערימות של כסף ובונוסים לכל העוסקים במלאכה - מהבעלים ועד למנהלים הבכירים.

אבל 2015 צפויה להיות שנה מאתגרת מאוד לענף הרכב החדש בישראל. לאו דווקא בגלל פעולות אלה ואחרות של הרגולטור, שעד כה הניבו תוצאות זניחות, אלא בגלל השינויים הצפויים בשלושת המ"מים של הענף: מטבע, מוצרים ומיסוי. לטובת קוראינו, ננסה למפות כאן את התמונה התחרותית של שוק הרכב בשנה הבאה, על פי סדר דירוג הקבוצות העסקיות ב-2014.

1. החמישייה הראשונה: כלמוביל, צ'מפיון, דלק רכב, יוניון מוטורס וטלקאר

כלמוביל צפויה לסיים גם את 2014 כקבוצה העסקית המובילה במכירות בשוק הרכב הישראלי, עם יותר מ-40 אלף מכירות ונתח שוק שנושק ל-20%. אבל פילוח המכירות שלה מגלה תמונה מאתגרת. מכירות יונדאי, מותג הדגל של הקבוצה, נסוגו השנה במעט למרות העלייה החזקה בכלל השוק, וב-2015 המצב לא יהיה קל יותר.

שער הדולר, שהעניק ליונדאי רוח גבית חזקה בשנים האחרונות, משנה מגמה ורק בשבועות האחרונות המותג "חטף" קפיצה של כמעט 20% בעלויות הייבוא. אם המגמה תימשך, זה בוודאי לא יקל עליה בשוק מוטה-הנחות. יתר על כן, ב-2015 החברה לא צפויה להשיק דגמי "מאסה" חדשים פרט לדור החדש של הסופר-מיני i20, שתצא לפלח שבו מתנהלת כיום מלחמת מחירים קשה בין דגמים משפחתיים קומפקטיים, דגמי מיני סופר-זולים ודגמי סופר-מיני במחירים נמוכים.

אחת המתחרות הלא-קטנות של אותה יונדאי תהיה מבית, מיצובישי "אטראז'", שהייתה המנוע מאחורי זינוק המכירות המרשים של יותר מ-100 שרשמה מיצובישי ב-2014. אם כלמוביל תרצה לשמור על נתח השוק שלה היא תצטרך למנוע קניבליזציה בין שני הדגמים האסטרטגיים הללו.

צ'מפיון מוטורס, שהשנה תופסת את המקום השני המכובד, ניצבת בעמדה מעניינת. למרות תדמית הפרימיום של הקבוצה, הבסיס האיתן לנתח השוק שלה הוא דווקא המכירות של המותג ה"עממי" סקודה, שמכירותיו יהיו השנה כפולות מאלה של פולקסווגן ה"יוקרתית". בארסנל הדגמים של מותגי צ'מפיון לא יהיו השנה חידושים אסטרטגיים יוצאי דופן, פרט אולי לסקודה פאביה החדשה ופולקסווגן פאסאט, ששניהם מהווים, יחסית, דגמי נישה.

אבל צריך לזכור שלקבוצת צ'מפיון יש מהשנה "בוס" חדש שהגיע מכלמוביל עם אוריינטציה מובהקת של מכירות "מוסדיות". לפיכך לא נופתע אם ב-2015 תבצע צ'מפיון מהלך אסטרטגי בתחום המכירות לציים, שעשוי להעניק לקבוצה בכלל ולמותג פולקסווגן בפרט דחיפה משמעותית.

דלק מוטורס תסיים את השנה במקום השלישי או השני בדירוג הקבוצתי אחרי "קאמבק" מרשים. שני מותגי המאסה שלה - מאזדה ופורד - ניצבים בפני שנה עמוסה בהשקות של דגמים חדשים ומחודשים. רובם הגדול מיועד לפלחי נישה אבל דלק רכב כבר הוכיחה בעבר שהיא מסוגלת להפוך רכב נישה לפרת מזומנים. הדוגמה הטובה ביותר היא ה-CX5 היקר, שמכירותיו החזיקו את החברה מעל המים בתקופה הקשה ביותר שלה.

ב-2015 "כוכב הנישה" של הקבוצה עשוי להיות רכב הפנאי הקומפקטי "CX3", שייכנס לפלח שהיקף המכירות שלו נושק כיום ל-20 אלף יחידות בשנה. היכולת של הדגם הזה להחזיר את מאזדה לצמרת הטבלה תלוי בקיומם של שלושה גורמים שקשורים זה לזה: המשך שערו הנוח של המטבע היפני, תמחור נוח של היצרן והקצאת הכמויות המבוקשות לשוק הישראלי. ב-2014 כבר נתקלה דלק בקשיי אספקה לחלק מהדגמים, והביקושים, שמהם נהנה היצרן בעולם כרגע, אינם מבטיחים שפקק האספקה ישתחרר.

בפורד המצב מאתגר יותר: מצד אחד ינחתו כאן, בין השאר, פוקוס חדשה ומונדיאו חדשה. מצד שני, התדמית של פורד בישראל כבר התקבעה בתור "מותג ציים" ואם תקרת הזכוכית של השוק הפרטי לא תישבר, הצלחת הדגמים החדשים של פורד תמשיך להיות תלויה בחסדי חברות הליסינג - ולאלה יש כיום אינטרסים פרטיים והעדפה מובנית לרכבי החברה האחות מאזדה. למרות זאת, חזרה לטריטוריה של 35-40 אלף מכירות קבוצתיות אינה בלתי אפשרית.

יוניון מוטורס, יבואנית טויוטה, תסיים את השנה הטובה בתולדותיה עם מכירות שמתקרבות ל--30 אלף יחידות ונתח של כמעט 12%. תרמו לכך עוצמתו של המותג טויוטה בשוק הישראלי, שער המטבע היפני - אף שחלק לא מבוטל מדגמי המותג הם כיום דגמים אירופיים צמודי אירו - בלעדיות בשוק הרכב ההיברידי הצומח וגל של דגמים חדשים ומחודשים, ש"הצעירו" את התדמית הסגפנית-אפורה של טויוטה.

הגל הזה ידעך ב-2015, אלא אם כן תצליח יוניון לשבור את מחסום הייבוא של דגמי טויוטה מארצות הברית. לפיכך, אף שקשה לראות המשך של הצמיחה בקצב הנוכחי, אפשר לצפות ליציבות במכירות של יוניון.

גם טלקאר צועדת בבטחה לשיא חדש במכירות ובנתח השוק שלה, עם קרוב ל-25 אלף מכירות ב-2014, רובן ככולן של קיה. זהו הישג יוצא דופן למותג הקוריאני, שלפני פחות מעשר שנים דשדש בתחתית הטבלה. קיה היא כיום השחקנית הדומיננטית בפלח המיני ויש לה נוכחות לא מבוטלת גם בפלח רכבי הפנאי היקרים.

דווקא במרכז יש לה תחום אפור גדול, שהיא צריכה ויכולה לחזק. אם היא תרצה להשיג פריצת דרך אסטרטגית בכל הנוגע למכירות המשפחתיות שלה ב-2015 היא תצטרך לבצע מהלכים שישדרגו דרמטית את תפיסת ה-VALUE של המותג בקרב לקוחות המשפחתיות או, לחלופין, לבצע מהלך אסטרטגי בשוק הליסינג כמו הקמת פעילות ליסינג עצמאית משלה - צעד, שממנו נמנעה עד היום בעיקרון.

2. החמישייה השנייה: קרסו מוטורס, מכשירי תנועה, קרייזלר-ג'יפ, יוניברסל מוטורס, קבוצת מאיר

קרסו מוטורס תסיים את 2014 עם נתח שוק של קרוב ל-8% אחרי דשדוש של המותגים העיקריים שלה. אבל 2015 צפויה להיות שנה מרתקת עבור הקבוצה. ניסן גולשת כיום על צונאמי של דגמים חדשים ובשנה הבאה היא עשויה לחזור גם לפלח המשפחתי עם ה"פולסאר" החדשה והמתוחכמת ועם דור חדש של ה"אלמרה", שיגיע ממקסיקו. השילוב בין מותג יפני עם דגמים תחרותיים טומן בחובו פוטנציאל להשגת נפח מכירות משמעותי, שיחפה על החולשה היחסית של רנו בפלח המשפחתי.

המהלך המעניין ביותר של הקבוצה הוא התחלת הייבוא של מותג ה-VALUE "דאצ'יה", שיציע שלל דגמי נישה במחירי-מיתון. אמנם עדיין לא ברור מה תהיה הזמינות של תיבות אוטומטיות, אבל אם יתממש תמחור היעד בטווח של 60-90 אלף שקל לדגמי פנאי בגודל "מדיום", ואם תחצה החברה את מחסום התדמית ושמירת הערך של המותג החדש-ישן, זו עשויה להיות פריצת דרך רצינית לקבוצה.

גם מכשירי תנועה תסיים את השנה עם שיא מכירות חדש בתולדותיה, שנושק ל-15 אלף. סוזוקי הקטנה, שיתרונה הבולט הוא "שמירת ערך", הצליחה לפרוץ את הדרך ב-2014 בזכות ה"קרוס אובר" המתומחר באגרסיביות, שהצליח להביא למותג קהל חדש. ב-2015 תצטרף להיצע מכונית המיני "סלריו", שתציע מפרט משודרג מאוד לעומת ה"אלטו" הבסיסית. אם היא תצליח גם לשמור על תמחור הרצפה של האלטו היא תעניק דחיפה נוספת למותג.

קרייזלר-ג'יפ עוברת כיום שינוי מואץ תחת כנפי בעלת הבית החדשה פיאט, אך עדיין מדובר במותג פרימיום עם מכירות מגבלות. יהיה מעניין לעקוב ב-2015 אחרי ההתפתחויות העסקיות בחזית שבין מכשירי תנועה לבין יבואנית פיאט, שחומדת לעצמה את המותג.

יוניברסל מוטורס (UMI), יבואנית מותגי ג'נרל מוטורס, עשתה השנה "קאמבק" מרשים, בעיקר עם המותג שברולט, וגם היא תסיים את השנה עם קרוב ל-15 אלף מכירות. אבל הקאמבק נובע מצירוף ייחודי של אירועים, שלא ברור אם יחזור השנה. לא מדובר רק בהיעלמות הדולר הנמוך, שסייע רבות למבצעי המכירות האגרסיביים של הקבוצה ב-2014.

ההחלטה של GM לחסל את האופרציה האירופית של שברולט עד סוף השנה הבאה הביאה השנה לגמישות רבה במחירים ובאספקות של הדגמים האירופיים של המותג לישראל. הזרם הזה ילך וידעך ו-UMI תצטרך לנהל בזהירות את המעבר לדגמים "עממיים" של שברולט, שמיועדים לשוק האמריקאי, על כל המשתמע מכך. מנגד, כיום יש באמתחתה חברת ליסינג מהמובילות, שיכולה לשמש מנוע מכירות לא מבוטל.

קבוצת מאיר תסיים את השנה עם נתח של כ-4% לאחר קאמבק לא מבוטל של הונדה, שנשען במידה לא מבוטלת על שערי המטבע. ב-2015 עשויים להצטרך לארסנל שלה דגמים חדשים עם פוטנציאל, כמו ג'יפון חדש ומודרני והונדה סיביק מחודשת. אבל היכולת שלה לטפס לצמרת הטבלה תלויה בשינוי בסיסי במדיניות התמחור וביעדי המכירות של היצרנית היפנית, שעד כה "לא ספרה" את השוק הישראלי. אם ישתנה המצב, עוצמתו של המותג הונדה בשוק הישראלי עשויה להחזיר אותה לסטטוס הראוי לה. וולבו נמצאת בתהליך התחדשות מואץ, שמתבטא גם במכירות, אבל עדיין מדובר במותג נישה יקר עם תקרת מכירות ידועה.

3. מחכות לפריצת דרך: קבוצת לובינסקי, קבוצת סמל"ת, קבוצת שלמה

קבוצת לובינסקי הצטיידה במנכ"ל חדש עם הרבה מאוד קרדיט בשוק - אבי צור, מנכ"ל צ'מפיון לשעבר - ויש לה גם חברת ליסינג ומשאבים לא מבוטלים. פיז'ו וסיטרואן גם עברו תהליך של רענון וחידוש מקיף של הדגמים. אבל הצלחתה בישראל תלויה בשורה התחתונה בשינוי התדמית המושרשת של המותגים בשוק המקומי וזו משימה לא פשוטה גם למנכ"לים מיומנים ומנוסים. לובינסקי מחזיקה באמתחתה גם מותג סיני מעניין ועתיר פוטנציאל, MG מבית סאייק, אבל בינתיים השקתו בישראל הייתה קופצנית ולא יצרה המשכיות. יהיה מעניין לראות את ההתפתחויות ב-2015.

קבוצת סמל"ת של מיכאל לוי נמצאת כיום במסע מואץ של "שופינג" מכל הבא ליד - משאיות, כלי רכב אקזוטיים, אופנועים ומה לא. אבל הרכישה האסטרטגית החשובה ביותר שלה, רכישת הזיכיון של סובארו, כבר החלה להניב לה השנה פירות ולמעשה כמעט הכפילה את נתח השוק של סמ"לת לכ-4%.

סובארו רושמת כיום הצלחה לא מבוטלת בפלח הנישה של רכבי הפנאי אבל כדי לממש מלוא את הפוטנציאל האמיתי של המותג בפלח המשפחתי, עם האימפרזה, חייבת החברה לבצע בהקדם מהלך אסטרטגי בתחום הליסינג. לא נופתע כלל ועיקר אם ב-2015 תנסה סמל"ת להקים אופרציית ליסינג עצמאית או לפחות לרכוש אופרציה קיימת כזו, אם וכאשר היא תהיה זמינה למכירה.

המותג אופל, שמיובא על ידי קבוצת שלמה, רשם השנה נסיגה אחרי כמה שנים של זינוק מרשים ובשנה הבאה תצטרף להיצע שלו הקורסה החדשה, שכנראה לא תהיה מכונית זולה במיוחד.

קבוצת שלמה, שבבעלותה חברת הליסינג הגדולה בישראל, לא שחררה עדיין את רסן המכירות הפנימיות של אופל בתוך הקבוצה, ואם תחליט לעשות זאת היא יכולה בקלות להכפיל את המכירות השנתיות של המותג. בינתיים מתמקדת החברה בניסיון לשבור את "חרם" הרכישות של המותג בקרב חברות הליסינג המתחרות.

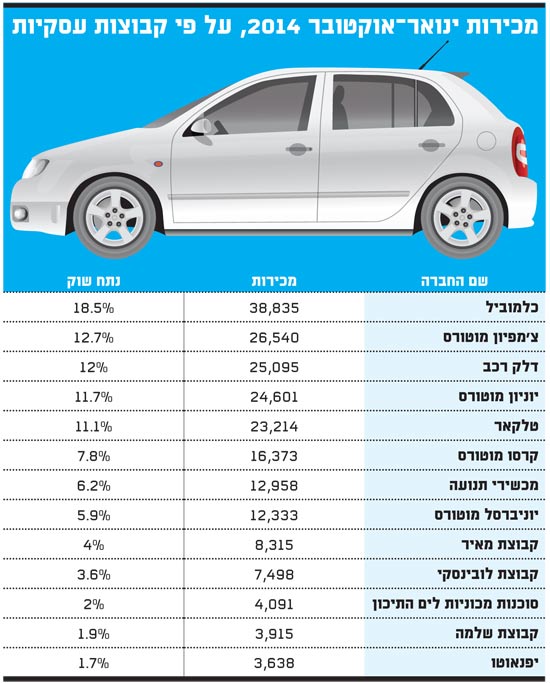

מכירות רכב ינואר-אוקטובר 2014 עפי קבוצות עסקיות