הביטוי "מרווח ביטחון" (Margin of safety), שטבע אחד מגדולי המשקיעים של המאה הקודמת, בנג'מין גרהאם, מלווה כמו צל את כל מי שעוסק בהשקעות - בפרט במניות, ובמיוחד את אלה המכנים עצמם "משקיעי ערך". הרציונל שמאחורי צמד המילים הוא פשוט והגיוני - ככל ששווי השוק נמוך ביחס לערכה הפנימי של החברה, כך גדלה תוחלת הרווח הפוטנציאלי.

אז זהו, שבכל מה שקשור להשקעות, בפרט באקוויטי, מה שנראה פשוט בתיאוריה מתגלה על פי רוב כמורכב מאוד ליישום. מדוע? משום שערך פנימי הוא משתנה סובייקטיבי ואוורירי, המשייט לו בתוך טווח ערכים אפשרי, כך שמרווח ביטחון ממשי מתקיים רק במקרים חריגים, שבהם שווי השוק יצא אל מחוץ למתחם הסבירות. למרבה הצער והאכזבה, הדוגמאות הללו אינן בגדר חזון נפרץ, הן ספורות ומעטות, אבל נדמה לי שמניית פמס - הפועלת בתחום המיגון הביטחוני - היא אחת מהן.

בין שמרנות מוגזמת לחוסר עניין: אילו היה מדובר בתופעה נקודתית, הייתי שולף מיד איזה ביטוי שיווקי ונחרץ מתוך הרפרטואר היצירתי שלנו - "כסף על הרצפה", "סוף עונה", או סתם "מתנה". הבעיה עם פמס היא, שתמחור החסר שלה נמשך תקופה כל כך ארוכה, עד כי נדמה שזו מתנה שאיש אינו חפץ בה. אדישותו של מכפיל הרווח לביצועים בהחלט מטרידה, אבל היא זו שמייצרת את מרווח הביטחון - שכן היא מעידה כאלף עדים על הפער המתמשך והלא מוסבר שבין מחיר המניה לערכה הפנימי. נכון, זו סיטואציה שעשויה להימשך עוד זמן רב, אבל גם אם כך אכן יקרה, הרווחים השוטפים יעניקו תמורה ראויה והולמת להשקעה - וזו, בדיוק, תכליתו של מרווח הביטחון.

מניה רשומה למסחר: פמס מוגדרת כמניה סחירה, אבל האמת היא שנכון יותר לכנותה "רשומה למסחר", שכן במובנים רבים היא דומה יותר לחברה פרטית מאשר לציבורית. אין לי דבר וחצי דבר כנגד חברות פרטיות; הייתי אומר, שלאופי הניהול שלהן יש יתרונות רבים, אבל התקשורת הלקויה שמקיימת פמס עם שוק ההון אינה נמנית עמם. למעשה, מדובר במשקולת כבדה שקשורה לרגלי המניה, כך שאין לי ספק שהסרתה תציף ערך לשני הצדדים.

הסיפור במספרים: הייתי יכול לספר על תעשיית המלחמה המשגשגת, על כך שתקציבי הביטחון בעולם שבים וגדלים, על המדינה האסלמית, שמדגישה את הצורך במיגון החייל הבודד, על העובדה שמכפילי הרווח במגזר הולכים ומתרחבים ובכלל, על כך שתחום הביטחון נראה כמי שמסיים את שבע שנותיו הרעות. ובכן, במקרה של פמס עדיף פשוט להציג את המספרים היבשים.

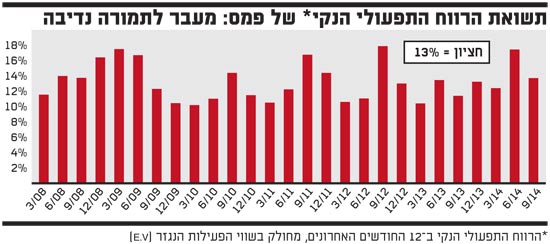

התמחור: מכפיל הרווח הנקי של פמס עומד על 8.5 בלבד, אבל זה הרלוונטי נמוך עוד יותר, שכן יתרות המזומנים הנכבדות שבמאזניה מעמידים את מכפיל הרווח התפעולי (לאחר מס) על פחות מ-7. זו לא רמה זרה לפמס, שכן היא אינה שונה מהותית מהממוצע ההיסטורי שלה בעשור החולף, אבל חוסר העקביות ביחס לתוצאות הריאליות הופך את ההשקעה בה לא רק לדפנסיבית - גם לאטרקטיבית. אפשר לייחס לפמס הרבה חסרונות, אבל מסוכנת היא לא. אני מכיר מעט מאוד חברות, שבמשך למעלה משני עשורים שלמים לא הציגו ולו שנה אחת של הפסד. במילים אחרות, ברור למדי כי השיפור ברווחיה של פמס נתפס בעיני המשקיעים כלא יותר מאירוע נקודתי ומקרי.

האמנם? האם השינוי בסביבה העסקית הוא עניין ארעי?! האם דווקא השנים האחרונות, שהיו מהקשות שידעה התעשייה הביטחונית, הן אלו המייצגות?! האם ניתן להתעלם מהעובדה, שהרווח התפעולי הנוכחי עדיין נמוך בעשרות אחוזים מהרמה שהציגה פמס רק לפני חמש שנים?! לדעתי, התשובה לכל השאלות הללו היא שלילית. יתרה מכך, אם אני מביט לאן מנשבת הרוח באזורנו, אני חושב כי הטענה שהמכירות והרווחים ילכו ויגדלו היא סבירה יותר.

מזומן על מזומן: אחת הדרכים המקובלות לבחינת השקעות בנדל"ן, היא באמצעות גישת ה"מזומן על מזומן" (Cash on cash) - כלומר התשואה על בסיס תזרים המזומנים בפועל. אם מתייחסים לדיבידנד המשולם כאל אינדיקציה לכך, אזי התמורה להשקעה בפמס היא פנומנלית. היקף הדיבידנד המצטבר, ששולם לבעלי המניות במהלך חמש השנים האחרונות, עמד על כחצי מיליארד שקל - מה ששקול לשווי השוק הנוכחי של החברה. כמה חברות אתם מכירים, שהיקף הדיבידנד שהן מחלקות משיג את שווי השוק בתוך חמש שנים?! אז נכון, ההון העצמי קטן במהלך התקופה, וזה אומר שהדיבידנד שחולק היה גבוה מהרווחים השוטפים, אבל גם תשואת ההשקעה על בסיס הרווח הנקי הייתה מרשימה ביותר - 10% לשנה.

שורה תחתונה: התמחור השמרני של פמס מתעלם לחלוטין מפוטנציאל הצמיחה ומאיתנות החברה, והדבר מייצר מרווח ביטחון רחב והופך את ההשקעה במניה לאטרקטיבית.

תשואת הרווח התפעולי הנקי של פמס

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.