בשבוע שעבר השלימה שיכון ובינוי גיוס סדרת אג"ח חדשה, בהיקף של 360 מיליון שקל. בדוח הדירוג של מעלות צוין, כי תמורת ההנפקה תשמש בעיקר להחלפת חוב קיים.

נראה, כי ההנפקה מהווה הצלחה לחברה, בעת שבה שוקי החוב בארץ ובעולם עוברים טלטלה. עם זאת, למרות שדירוג החברה הוא A ואופק הדירוג יציב, אצל שתי חברות הדירוג, ולמרות הגידול העקבי בשנים האחרונות בהון העצמי, אג"ח החברה נסחרות בתשואות גבוהות יחסית לאג"ח מקבילות.

נתון זה מפתיע במבט ראשון, במיוחד לאור יתרות הנזילות הגבוהות שרשומות במאזני החברה. נציין, כי למרות שהחברה מייצרת בשנים האחרונות תזרים גבוה ויציב, היא פונה באופן קבוע לגייס חוב.

נראה, כי חלק מההסברים לפרמיית הסיכון שהשוק דורש ולצורך של החברה לגייס אג"ח, ניתן למצוא בפעילות החברה-הבת SBI. האחרונה מקימה תשתיות, בעיקר במדינות מתפתחות (בניגריה במיוחד), ומהווה את עיקר ההכנסות והרווח של הקבוצה.

קבוצה מגוונת

שיכון ובינוי, שבשליטת שרי אריסון, היא קבוצה ותיקה ומנוסה, העוסקת באמצעות מספר חברות-בנות בקבלנות ביצוע בחו"ל (באמצעות SBI) ובארץ (סולל בונה), ייזום נדל"ן למגורים בארץ (שיכון ובינוי נדל"ן), זכיינות (ייזום פרויקטים, בעיקר בתחומי התשתיות בישראל), ובנדל"ן מניב באירופה (באמצעות החזקה ב-ADO, שגם מניותיה נסחרות בבורסה). לקבוצה מעמד חזק בפעילויותיה, אשר מרביתן בבעלות מלאה, וקיימת סינרגיה בין פעילויות החברות-הבנות.

פעילות SBI, אשר נמצאת בבעלות מלאה, כוללת הקמת פרויקטים של תשתיות (כבישים, מחלפים ועוד) במדינות אפריקה ודרום-אמריקה. אפריקה מהווה 88% מצבר העבודות העתידיות, ובעיקר ניגריה (73% מהצבר). לחברה ניסיון של עשרות שנים בביצוע פרויקטים מורכבים ובפעילות במדינות מסוג זה.

הרווחיות של SBI גבוהה יחסית (רווח גולמי של 17%, בהשוואה לחברות דומות הפועלות בארץ ומציגות שיעורי רווחיות חד-ספרתיים), והיא רושמת רווח שנתי לפני מס של יותר מ-100 מיליון דולר בשנים האחרונות. הצבר הגדול, מעל 2 מיליארד דולר, מבטיח את המשך הפעילות האינטנסיבית לשנים הקרובות. פעילות זו מהווה 40%-45% מהכנסות שיכון ובינוי, ותורמת כ-66% מה-EBITDA (רווח תפעולי בנטרול פחת והפחתות).

באחרונה הקימה SBI פלטפורמה למינוף הידע והניסיון במדינות מפותחות, כמו ארה"ב; זאת על מנת לגוון את הפעילות, וכן על מנת להקטין את התלות בפעילות במדינות מתפתחות, שבהן אמנם הרווחיות נאה מאוד בשנים האחרונות אבל רמת הסיכון גבוהה.

שיכון ובינוי נדל"ן (מוחזקת ב-87%) היא חברת הייזום למגורים הגדולה בישראל. היא נהנית בשנים האחרונות מהמחסור במגורים, ומהיותה בעלת צבר קרקעות גדול הרשום בספריה בערכים היסטוריים. בהתאם, היא הציגה בשנים האחרונות רווחיות גבוהה וחריגה ביחס למקובל בענף.

סולל בונה (בבעלות מלאה) היא אחת מחברות הבנייה הגדולות בישראל, בעלת צבר גדול, ואמורה ליהנות מצמיחה בתחום התשתיות בארץ. בעבר פעילות זו הפסידה, ובשנים האחרונות היא רושמת רווח נאה של כמה עשרות מיליוני שקלים בשנה. מנגד, תחום הביצוע בארץ תחרותי, ובהתאם - הרווחיות בו נמוכה.

פעילות הזכיינות כוללת, ביחד עם שותפים, ייזום, הקמה ותפעול של פרויקטים של תשתית בישראל, כמו כביש 6 (מומש), מנהרות הכרמל, התפלה חדרה, מעונות ת"א ועוד. לפעילות זו פוטנציאל יצירת ערך רב - לצד היכולת לנצל סינרגיות ולשמש כזכיין, קבלן ביצוע ומפעיל, בכדי להקטין סיכונים ולהגדיל את הרווח מפרויקט - אך היא מתאפיינת במחזור חיים בינוני-ארוך יחסית.

הנזילות האמיתית

בדוחות הרבעון הראשון של 2015 מציגה שיכון ובינוי יתרות נזילות של החברה וחברות המטה בהיקף של כ-2.4 מיליארד שקל. בנוסף, החברה מייצרת תזרים (FFO) יפה של יותר מ-400 מיליון שקל בשנה. החברה זקוקה להיקפים דומים לצורך תשלומי קרן וריבית והוצאות הנהלה וכלליות, ולפיכך ביכולתה אף לחלק בנקל דיבידנד של כ-200 מיליון שקל בשנה.

עם זאת, מרבית המזומנים של הקבוצה (כ-1.4 מיליארד שקל) נמצאים בחברה-הבת SBI, אולם על מנת ליהנות מהם שיכון ובינוי נדרשת לשלם מסים. העברת המזומן המשמעותית האחרונה מ-SBI לשיכון ובינוי נעשתה בשנת 2009, כאשר המדינה איפשרה תשלום מס מופחת על דיבידנד מחברה זרה, בתנאים מסוימים. לפיכך, היקף הנזילות הזמינה נמוכה מכפי שנראה במבט ראשון.

מאחר שהחברה כאמור מחלקת דיבידנד, ואף ממשיכה בתנופת הצמיחה המצריכה ביצוע השקעות - היא ניגשת לגייס חוב.

הסיכון בחו"ל

דירוג שיכון ובינוי בשתי חברות הדירוג הוא כאמור A עם אופק יציב. הקבוצה הגדילה מאז 2010 את ההון העצמי (בניכוי דיבידנד) בהיקף מרשים של כ-2 מיליארד שקל; זאת על אף שהיא אינה מבצעת שערוכים, והיא בעלת גמישות פיננסית גבוהה ונגישות לשוקי ההון.

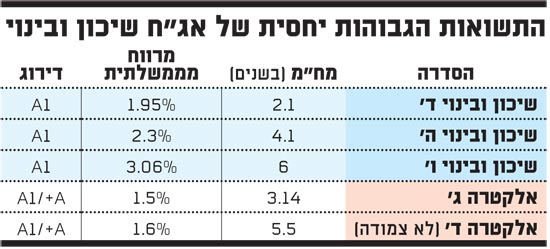

מדוע, אם כך, אג"ח החברה נסחרות בתשואות המשקפות תוספת תשואה שנתית של 0.3%-0.5% בהשוואה לאג"ח בדירוגים ומח"מ דומים? יתרה מכך, המרווחים שבהם נסחרות אג"ח שיכון ובינוי אף גבוהים מאלו שבהם נסחרות אג"ח אלקטרה, שהיא בעלת דירוג דומה ונשענת אף היא על זרועות ביצוע ויזמות (ראו טבלה).

בניגריה התקיימו בחירות בחודש מארס, על רקע החלפת מפלגת השלטון, וניכרות אי-ודאות, באשר להיקפי ההשקעה הממשלתית הצפויים בעתיד הקרוב בתחום התשתיות במדינה, וכן האטה בפרסום מכרזי תשתית חדשים. איום נוסף נובע ממחירו הנמוך של הנפט, המהווה נדבך משמעותי בכלכלת ניגריה.

אי-ודאות זו מביאה להאטה השנה בהיקפי הביצוע של החברה בניגריה, ולהתאמת קצב ביצוע העבודות לתקבולים המתקבלים בידה בפועל. החברה אינה צופה שהפרויקטים המצויים בצבר העבודות שלה ייפגעו באופן משמעותי עקב חילופי השלטון, היות שמרבית הפרויקטים המבוצעים על ידה בניגריה הם בעלי חשיבות לאומית.

החברה מדווחת, כי היא מתמודדת עם סיכון המטבע, באמצעות גביית מקדמה גבוהה. בנוסף, ישנו גידור חלקי, מאחר שרוב ההוצאות בניגריה הן במטבע מקומי. החברה כאמור פעולת להקטין את התלות בניגריה, אולם ככל שהפלטפורמה במדינות מפותחות תגדל, הרי שיעורי הרווח של SBI צפויים לרדת.

בשנים האחרונות הקבוצה הציגה רווח נקי, ללא שערוכים, בהיקפים נאים של 400-500 מיליון שקל לשנה - תולדה של ניהול מקצועי ומדיניות פיננסית אחראית, הכוללת מינוף סביר, נזילות גבוהה, ופריסת החוב והתאמתו לתזרימים מפעילות.

עם זאת, נראה, כי השוק חושש מפעילות SBI, ולכן דורש פרמיית סיכון גבוהה יחסית.

להערכתנו, גם מורכבות הקבוצה והישענותה על ייזום וביצוע - תחומים הנתפסים כבעלי סיכון גבוה מהממוצע - מעיבות על תמחור האג"ח והמניות. יש החוששים משחיקה בתוצאות פעילות המגורים ובשיעורי הרווח הגבוהים יחסית של SBI.

הנהלת הקבוצה פועלת להקטנת סיכונים אלו, באמצעות גיוון פעילות הביצוע בחו"ל וניצול סינרגיות בין תחומי הפעילות. אלו מאפשרים להגדיל את שיעור הרווח ומביאים יציבות בתוצאות והצפת ערך מתחום הזכיינות, שבו הוכיחה בשנים האחרונות יכולת יצירת ערך. במקרה שפעולות אלו יצליחו, סביר שאג"ח החברה יניבו למשקיעים תשואה עודפת על פני קבוצת הייחוס בטווח הבינוני-ארוך.

הכותבים הם מנהל מחלקת המחקר וראש תחום אג"ח קונצרניות, המנהלים את קרנות הנאמנות אנליסט מודל דירוג פנימי, אנליסט פיזור רחב 90-10, אנליסט פיזור רחב ללא מניות (!) ואנליסט מניות ממוקדת, באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותבים אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

התשואות הגבוהות יחסית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.