חודש יוני היה חודש לא טוב מבחינת התשואות בשוקי ההון, והחסכונות של הציבור באפיקי החיסכון לטווח ארוך, ובאפיקים אחרים, חוו ירידה ברמות השווי. גם מבחינת המשקיעים במרבית חברות הביטוח, שמנהלות חלקים ניכרים מהחסכונות של הציבור, יוני לא בישר טובות.

כך, בצל הסערות הכלכליות באיחוד האירופי ובמטבע האירו, אגב הדרמה הענקית ביוון, עליות התשואות באג"ח או הירידות שחלו לאחרונה במדדים בסין, המניות של חברות הביטוח הציבוריות המקומיות רשמו ברובן ירידות חד-ספרתיות בחודש יוני. מגדל, כלל ביטוח, הפניקס ואיי.די.איי ביטוח, איבדו קצת משוויין, בעוד שהראל ומנורה טיפסו קצת, ואיילון הקטנה טיפסה יותר - בצל עסקת ההצטרפות של יונל כהן, לשעבר מנכ"ל מגדל, לבעלי החברה, לוי רחמני.

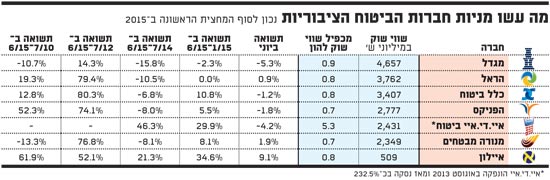

במחצית הראשונה של 2015 המגמה כבר שונה במקצת, ורק מגדל, שמוטה לתחום ביטוחי החיים - שעובר וצפוי לעבור רגולציה משמעותית - איבדה מערכה. היתר רשמו עליות שערים, להוציא הראל, שהציגה יציבות. בהקשר של מגדל נציין, כי היא נסחרת לפי מכפיל של 0.9 על ההון, בעוד שיתר חברות הביטוח המסורתיות (שלא בשיווק ישיר) נסחרות במכפילים שנעים בין 0.72 ל-0.83.

מנגד, בשקלול המחצית השנייה של 2014 והמחצית הראשונה של 2015 (יולי עד יוני), עולה כי פרט למניית איי.די.איי ביטוח, שלא עוצרת ומציגה ביצועים טובים מאוד, יתר החברות המסורתיות רשמו ירידות.

הפער בין איי.די.איי למנורה מוצדק?

לאחרונה נפל דבר בבורסה המקומית, בכל הנוגע למניות חברות הביטוח. כיום כבר אי אפשר לומר חמש מניות הביטוח הגדולות, כי אם שש חברות - ששוות מיליארדי שקלים כל אחת. איי.די.איי ביטוח, שמוכרת לציבור הרחב כביטוח ישיר, ושפועלת באמצעות פרסום שני מותגים שונים, הפכה לחברת הביטוח החמישית בגודלה בבורסה, במונחי שווי שוק. יותר מהשווי של מנורה מבטחים ומאוד קרוב לזה של הפניקס.

איי.די.איי ביטוח מנוהלת היטב, על-ידי רביב צולר, וזה זמן שהיא מציגה תוצאות מצוינות. לקראת סוף מאי האחרון, חברת הביטוח בשיווק ישיר, שבבעלות ביטוח ישיר של משפחת שנידמן וקרן באטרי האמריקאית, כבר הייתה שווה יותר מ-2.6 מיליארד שקל, ואין ספק שהמשקיעים בבורסה אוהבים אותה. למעשה, מאז הנפקתה למסחר בבורסה במחצית השנייה של 2013 היא נסקה ביותר מ-232%, והסבה קורת רוח רבה למשקיעים בה.

ואולם, האם מנורה מבטחים, שמחזיקה בקרן הפנסיה החדשה הגדולה במשק - התחום הצומח ביותר בשוק הפנסיוני - שווה פחות מאיי.די.איי? או שהפניקס - שמחזיקה בפעילות גדולה לחיסכון לטווח ארוך, ובכ-90% ממניות בית ההשקעות הגדול אקסלנס - שווה רק טיפה יותר?

נציין שב-2014 איי.די.איי רשמה רווח נקי כולל 160 מיליון שקל, לעומת רווח של 241 מיליון שקל במנורה מבטחים ורווח של 444 מיליון שקל בהפניקס, וברבעון הראשון השנה הציגה חברת הביטוח הישירה רווח נקי כולל של כ-49 מיליון שקל (שמאוד מרשים ביחס להונה העצמי ולהיקפי הפרמיות שלה), בעוד שמנורה מבטחים רשמה בתקופה זו רווח נקי כולל של כ-92 מיליון שקל, והפניקס 75 מיליון שקל.

ומה מבחינת הפרמיות? ללא שקלול דמי הגמולים בפנסיה, בגמל ובהשתלמות, והכנסות מפעילויות פיננסיות אחרות - שאותן יש למנורה מבטחים ולהפניקס - הדוחות הכספיים לרבעון הראשון השנה מלמדים שהיקפי פרמיות הביטוח שרשמה מנורה מבטחים ברבעון הראשון השנה וב-2014 כולה היו גבוהים פי 3.4-3.6 מאלו של איי.די.איי ביטוח - היעילה הרבה יותר, ואילו הפניקס הציגה מחזור פרמיות הגבוה פי 4.8-5 בתקופות הללו.

מחיר הרגולציה?

האם הפער ברווחים ובפרמיות מחד גיסא, ורמות השווי של החברות מאידך גיסא, מלמדים שהמשקיעים נותנים משקל שלילי לפעילות בתחום החיסכון הפנסיוני, שחווה גלים אדירים של רגולציה, ואולי גם לשיווק דרך סוכנים ולא רק באופן ישיר? והאם הדבר משפיע עד כדי כך שאיי.די.איי כבר שווה כמו מנורה מבטחים ואף קרוב להפניקס? התשובה על פניו, כפי שהיא מתקבלת ממסכי הבורסה, היא כן.

האם זה מוצדק? אם התשובה חיובית, זה מלמד אותנו שחל שינוי מהותי ברווחיות המייצגת של תחומי הפעילות בחברות הביטוח - ביטוח כללי לפרט שווה יותר מחיסכון פנסיוני, ובמיוחד ביטוח לפרט ללא מתווך, וזו כבר תפיסה חדשה לגמרי.

עוד היבט שעולה מדוחות החברות, ושעשוי להיות רלבנטי במיוחד לשאלה זו, נוגע לדרישות ההון והמהפכות שבדרך, בשל הרגולציה, ובעיקר ביחס לחברות הגדולות. מהדיווח של איי.די.איי ביטוח, כמו גם של חברות אחרות, לא ניתן ללמוד הרבה כיצד התאמת השוק למודל הבטחת הפירעון האירופי תשפיע על דרישות ההון ומבנה ההון שלהן. ואולם, מגדל - החברה הגדולה בשוק, שמחזיקה בפעילות ביטוחי החיים הגדולה במשק, נתנה פירוט מעמיק בסוגיה זו, בגלל דרישות גילוי מרחיבות מרשות ני"ע אגב תשקיף שהגישה.

מהדיווח של מגדל עולה, כי אף שלחברה עודף בהון הרגולטורי כיום, הרי שהמבחנים האחרונים שביצעה, כמו יתר הענף, לעמידה בהוראות דרישות ההון על פי מודל הסולבנסי האירופי (שכיום אינן סופיות וברורות, וגם לא מחייבות), הצביעו על כך ש"דרישות ההון הנגזרות מתמהיל ההשקעות וההתחייבויות הביטוחיות הנוכחיות של מגדל ביטוח, יצריכו אותה בביצוע שינויים משמעותיים בתמהיל ההשקעות שלה, או לחילופין לבצע פעולות גידור משמעותיות... צעדים אלה, ככל שיינקטו, עשויים להשפיע מהותית על הרווחיות העתידית של מגדל ביטוח".

האם ההגעה העתידית של משטר הסולבנסי האירופי למשק מפחידה כבר עתה את המשקיעים בחברות הביטוח הגדולות? די ברור שלסוגיה זו תהיה השלכה על הצורך בגיוס כספים להון - מהלך שכבר החל. לכל הפחות זה לא גורע מההשפעה שיש לרפורמות הרגולטוריות הפרו-צרכניות שמוביל הפיקוח על הביטוח בשנים האחרונות, בעיקר בתחומי החיסכון לטווח ארוך.

מה עשו מניות חברות הביטוח הציבוריות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.