אפל, החברה הציבורית הגדולה בעולם, דיווחה לפני שבועיים על תוצאות כספיות, והן לא פחות ממדהימות. אולם מאחר שהן לא עמדו בציפיות המשקיעים, איבדה מניית החברה באופן מיידי כ-6%. עבור חברה בסדר גודל כשל אפל, מדובר באירוע שאותו ניתן להגדיר כדרמטי, שכן ירידה זו שקולה לאובדן כ-40 מיליארד דולר משוויה.

כדי להמחיש את עוצמת הירידה, נציין כי מדובר בסכום הזהה לזה שחברת התרופות הישראלית טבע הסכימה זה עתה לשלם תמורת החטיבה הגנרית של חברת אלרגן. השקעה אדירה זו עשויה, כך מקווים בחברה, להזניק את טבע לשיאים חדשים בתעשיית התרופות.

אפל הצליחה להתברג לצמרת הדירוג של החברות הציבוריות הגדולות בעולם, לאחר שבשנה האחרונה זינקה המניה בכ-26%, ובכך שוויה של החברה חצה את רף 700 מיליארד הדולרים. הזינוק האדיר בשווייה תרם במידה רבה גם לביצועי מדד S&P 500 שבו היא נכללת.

מאחר שמשקלה במדד S&P 500 מהווה כ-3.8% (הכבדה ביותר), גם המשקיעים הפסיביים הנצמדים להשקעה באינדקסים בלבד נדרשים לקחת עובדה זו בחשבון בבואם להשקיע במדד. שכן כל ירידה של 10% במחיר המניה תגרור ירידה של 0.38% במדד כולו, וכמובן גם ההיפך נכון. נתון זה ממחיש עד כמה ביצועי מדד S&P 500 תלויים רבות בעסקיה ובהתפתחותה של אפל.

ההיסטוריה מלמדת שכפי שאפל "יודעת" לעלות, כך היא גם "יודעת" לרדת. בין ספטמבר 2012 לאפריל 2013, צללה מניית החברה בכ-45%, והיוותה משקולת מכבידה על ביצועי תיקי השקעות רבים בעולם. בתקופה זו מדד S&P 500 עלה ב-6.09%, וזאת כמובן בזכות נציגות אחרות במדד, שהצליחו לקזז את השפעתה השלילית של אפל.

שאלה מעניינת היא, כיצד מדד S&P 500 היה מתנהל במצב שבו כל אחת מ-500 החברות הייתה מקבלת משקל זהה (1/500), וכפועל יוצא, כל עלייה או ירידה בשער מניה כל שהיא הייתה משפיעה באופן שקול כמו ההשפעה של כל אחת מהמניות האחרות.

את התשובה לשאלה זו ניתן למצוא באמצעות בחינה של תעודת ETF Rydex S&P Equal Weight (סימול: RSP), אשר פועלת בדיוק באופן המוזכר לעיל - משקל זהה לכל המניות במדד S&P 500. מתברר שבתקופה המוזכרת לעיל תעודת סל זו עלתה בכ-9.13%.

חמישה מתוך תשעה

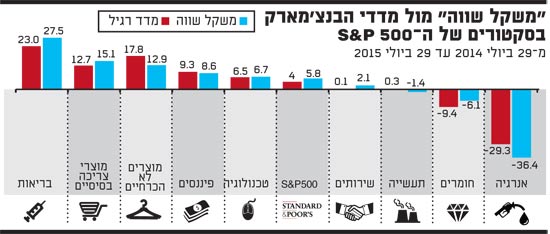

אם כך, נשאלת השאלה האם השקעה בתעודות סל הנוקטות מתודולוגיה של "משקל זהה" (Equal weight) מזמנת ביצועי יתר בהשוואה למדדי הבנצ'מארק? לצורך כך בדקנו שורה של תעודת סל העוקבות אחר תשעת הסקטורים המרכזיים במדד S&P 500, אל מול הסקטורים עצמם.

ניתן לראות כי המתודולוגיה של משקל זהה הוכיחה עצמה בשנה האחרונה (12 חודשים אחרונים) בחמישה מתוך תשעת הסקטורים השונים. כך לדוגמה, סקטור הבריאות (Healthcare) במתודולוגיית משקל זהה, השיג תשואה של 27.5%, שהיא גבוהה בכ-4.5% מהמדד עצמו.

כך גם בסקטור מוצרי הצריכה הבסיסיים, שזינק בכ-15.1% אל מול עלייה בשיעור 12.7% של המדד עצמו. סקטור הטכנולוגיה, סקטור השירותים וסקטור החומרים במתודולוגיה זו השיגו אף הם תשואות עודפות.

לעומתם, סקטור האנרגיה המשוקלל במתודולוגיית המשקל הזהה, צלל בשנה האחרונה בכ-36.4% בעוד המדד עצמו ירד בכ-29.2%. סקטור הפיננסים במתודולוגיית המשקל הזהה עלה ב-8.3%, לעומת 9.3% של הסקטור בשקלול משקל שוק.

שורה תחתונה: מתודולוגיית המשקל הזהה עשויה להיות משתלמת בתקופות מסוימות ובמקרים מסוימים. יחד עם זאת, לא ניתן להניח באופן גורף, ואף לא הוכח, כי שוויון בין משקל החברות במדד מתגלה כשיטה מנצחת.

■ הכותב הוא אנליסט בכיר באינפיניטי. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

משקל שווה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.