אנו מתקרבים לקראת סוף 2015. במקומות רבים מעדיפים עובדים ומעסיקים פרישה לקראת סוף שנת המס. השיקול המרכזי הוא הפרדת שנות ההשתכרות משנות הקצבה, מבחינה מיסויית בעיקר, ואולי גם לשם הבחנה תודעתית.

כתבנו בעבר כי לדעתנו ההכנה לפרישה צריכה להתחיל זמן רב לפני מועד הפרישה בפועל. יש שיאמרו שנה, ויש שיסתפקו "רק" בחצי שנה, אולם בוודאי לא פחות מכך. עיקר ההכנה צריכה להתמקד בהכנה מנטלית לקראת המעבר מחיי עבודה, המכתיבים שגרה עם תחושת תרומה ומועילות, לתקופת הפרישה, שבה נדרש הפורש למלא בתוכן את הימים והשעות שהתפנו.

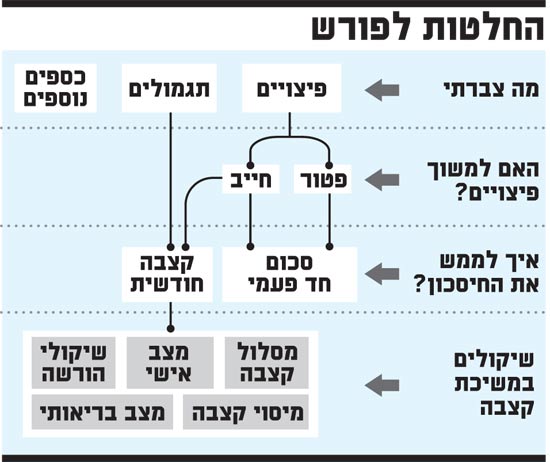

בטור שלפנינו נעסוק בהחלטות הכלכליות העומדות בפני הפורשים, תוך התמקדות בחיסכון הפנסיוני שצברו, כמתואר בתרשים. הדברים מיועדים לחוסכים בפנסיה צוברת באמצעות קרנות פנסיה, פוליסות ביטוח או קופות גמל, ולא לזכאים לפנסיה קצבתית.

נתאר את תהליך קבלת ההחלטות, שלב אחרי שלב.

בתחילה עליכם לרכז את "תמונת" החיסכון שעומד לרשותכם באפיקי החיסכון השונים, כולל אפיקי חיסכון פרטיים או פיננסיים, כגון קרנות השתלמות. מעבר לשורה התחתונה של הסכום הסופי, יש לדאוג לפירוט של הכספים בהתאם לדין המיסויי שלהם (פיצויים, תגמולים המיועדים להתקבל כסכום חד-פעמי, תגמולים המיועדים להתקבל כקצבה חודשית וכן הלאה).

השלב הבא מיועד עבור שכירים. כאן תידרשו להחליט איך ברצונכם לממש את כספי הפיצויים. בפרישה, כמו בכל סיום עבודה, עומדת בפניכם הזכות לממש פיצויים פטורים (שיעור הפטור עומד על 12,340 שקל לכל שנת עבודה, נכון ל-2015). מימוש זכות זו יפגע הן בגובה הקצבה (היות שהקצבה כולה מבוססת גם על הסכום שנצבר לפיצויים) והן בקצבה הפטורה ממס אשר לה תהיו זכאים לאורך שנות הפרישה.

ההחלטה הבאה היא באיזה אופן לממש את החיסכון שצברתם. אופני המימוש האפשריים הם קבלת סכום חד-פעמי או קצבה חודשית. ככלל, קצבה חודשית תהווה תחליף ההכנסה אשר לה התרגלתם כשכירים. כשמדברים על תחליף הכנסה חשוב לזכור את שיעור התחלופה, המשקף את היחס בין ההכנסה בגיל העבודה לקצבה שתתקבל בגיל הפרישה.

בהנחה שבחרתם לממש את החיסכון שצברתם כקצבה, נמליץ להתמקד בשיעור התחלופה נטו, דהיינו: היחס בין ההכנסה נטו שעמדה לרשותכם לבין הקצבה נטו שתעמוד לרשותכם בגיל הפרישה. קצבה זו תיקח בחשבון גם את קצבת הזקנה שישלם הביטוח הלאומי.

ההחלטה על הקצבה היא החלטה קריטית, מאחר שלאחר קבלת הקצבה הראשונה לא ניתן להחזיר את הגלגל לאחור.

להלן דוגמאות לחלק מהשיקולים שכדאי להחשיב:

1. המצב האישי שלכם. במסגרת זו יש לקחת בחשבון את המצב המשפחתי. האם יש בן או בת זוג? מה הפרשי הגילים בינכם? מה הקצבה שתרצו להשאיר לבן/בת הזוג במקרה של מוות? האם יש ילדים (או הורים) הנסמכים אל שולחנכם? אם כן - עד מתי אתם צופים שתצטרכו לעשות זאת ובאיזה היקף חודשי או שנתי?

2. המצב הרפואי שלכם. תחת שיקול זה אפשר בהחלט להכניס גם היסטוריה משפחתית של תוחלת חיים ותחלואה. חשוב לזכור שלקצבה חודשית יש נקודת איזון, שמתחתיה כדאי לשקול האם לממש כקצבה חודשית, או למשוך כסכום חד-פעמי (לפעמים גם כנגד תשלום מס).

3. שיקולי מס: מה שיעור המס שתצטרכו לשלם על הקצבה? קצבה גבוהה יותר תהיה חייבת בשיעור מס גבוה יותר, מעבר לפטור הבסיסי על קצבאות בגיל הפרישה. ניתן למצוא את נקודת האיזון בין קצבה חודשית למשיכת סכומים חד-פעמיים פטורים ממס (לעיתים גם באמצעות היוון קצבה), בהנחה שהקצבה ממלאת את הצרכים החודשיים.

אל תמתינו ל"דקה התשעים". רכזו את הנתונים, הבינו את מרחב ההחלטה שעומד בפניכם וזכרו שגם אחרי קבלת ההחלטות נותר להעבירן לביצוע מול הגופים המוסדיים ולהמתין עד קבלת הקצבה הראשונה.

דור העובדים הפורשים כיום מתאפיין בממוצע בריבוי נכסים, בתוכניות פנסיה בתנאים ישנים ומועדפים אשר על פני שנות עבודה רציפות, ולא פעם תחת הסכמים קיבוציים בתנאים מועדפים. ספק אם מאפיינים אלו יעמדו לרשות הפורשים בעוד עשר, עשרים או שלושים שנה. העולם התעסוקתי מתאפיין בחוסר רציפות תעסוקתית, בתוכניות פנסיה נחותות ובמימוש חלקים מהחיסכון הפנסיוני הרבה לפני הפרישה. השיקולים שיעמדו בפני בני החמישים ומטה בהגיעם לגיל הפרישה יהיו שונים לחלוטין.

הכותב הנו מנהל המטה המקצועי בסוכנות הביטוח מבטח סימון בקבוצת הביטוח מגדל. אין לראות בסקירה זו ובאמור בה ייעוץ פיננסי ו/או פנסיוני כהגדרתם בחוק. בכל מקרה, בטרם קבלת החלטה יש להיוועץ בבעל הרישיון המתאים

החלטות לפורש

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.