בשנים האחרונות הפך שוק ההון לחלק ממשי מהשיח הציבורי הרחב, במיוחד בכל הנוגע לכספים שהציבור נתן דרך שליחיו (מנהלי החסכונות והכספים שלו), ושלא תמיד שבו לכיסו. אנו מדברים, כמובן, על הסדרי החוב, שלפרקים נדמה היה שכיסחו חלק אדיר מהחסכונות של הציבור.

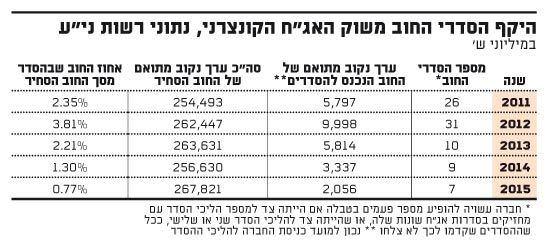

השבוע פרסמה רשות ני"ע נתונים לגבי הסדרי חוב בשנים האחרונות, שאותם שילבנו עם נתונים שפרסמה בשנים עברו, וכך ניתן לצייר את תמונת הנטל של הסדרי החוב ב-5 השנים האחרונות. מדובר ב-83 הסדרי חוב, כמה מהם הסדרים חוזרים, על חוב בהיקף כולל של כ-27 מיליארד שקל ערך נקוב.

אגב, היקף החוב שנכנס להסדר - אין משמעותו שכל החוב יורד לטמיון. לרוב מרבית החוב נשאר, אך פשוט נפרס מחדש ותנאיו משתנים. כך, מהיקף החוב האמור לעיל נחתך כתוצאה מהסדרי החוב האמורים נתח של עשרות אחוזים, וכך יוצא שהמשקיעים ויתרו ואיבדו מיליארדי שקלים לא מעטים, ואולי אף שיעור דו-ספרתי של מיליארדי שקלים, וזאת רק ב-5 השנים האחרונות. הנתונים אינם כוללים את כל השנים מאז המשבר הגדול של 2008 - שבישר על הסדרי החוב כתופעה שכבר אינה בשולי הבורסה.

ואולם, נתוני הרשות גם מלמדים על מגמה ברורה של ירידה במספר הסדרי החוב ובהיקפם, כך שהחוב הבעייתי שעליו חלו ההסדרים ירד מרמה גבוהה וממש לא זניחה של 3.8% מסך החוב הקונצרני הסחיר בשוק ב-2012, לרמה נורמלית בהרבה של 0.77% ב-2015.

מדוע נורמלית? לא כי כדאי ורצוי לשאוף להסדרי חוב, אלא בגלל שזו תופעה סבירה וטבעית בשוקי האשראי. כשנותנים אשראי יש סיכונים, ודרכם של סיכונים להתממש מדי פעם. יחד עם זאת, גם רמה של 0.77% אינה שקולה עדיין לרמת החובות המסופקים שמציגה המערכת הבנקאית לאורך השנים, שעומדת על רמה נמוכה יותר.

בכל אופן, מדובר בהיקף ובמספר הסדרי החוב שנעשו עד השנה, לא כולל כמה הסדרי חוב גדולים שקורים ונרקמים השנה. למשל, ההסדר החוזר באפריקה ישראל, הסדרים בחברות נדל"ן צפון אמריקאיות שבאו לישראל וגייסו בזול חוב, שבכמה מקרים התברר כבעייתי במיוחד, וקבוצות אחרות.

תופעה חדשה למדי

בכל אופן, תופעת הסדרי החוב היא תופעה די חדשה עבור שוק ההון המקומי, בהקשר של החוב הקונצרני הסחיר שנמצא בשיעור גבוה בידי הציבור, ישירות או בעקיפין. זאת הן משום שמדובר בסה"כ בשוק חדש למדי, שהחל להוות חלופה משמעותית לאשראי העסקי בבנקים במיוחד בשני העשורים האחרונים, והן משום שהקשיים קיבלו משנה תוקף כתוצאה ממשבר האשראי העולמי אשר פרץ בשנת 2008.

ברשות ני"ע התייחסו לסוגיה, אמנם בצורה יבשה ומעט ניטרלית, וכתבו בדוח השנתי שהתפרסם השבוע כי "בעשור האחרון נערכו גיוסי חוב נרחבים בשוק ההון באמצעות הנפקה של אג"ח לציבור. מקצת התאגידים שגייסו חוב נקלעו לקשיים פיננסיים, שפגעו ביכולתם לעמוד במלוא התחייבויותיהם כלפי מחזיקי האג"ח, ובעקבות זאת נפתחו הסדרי חוב ו/או הליכי פירוק".

עד כמה מקצת? בדוחות השנתיים שפרסמה הרשות בשנים האחרונות דווח כי ב-5 השנים האחרונות התקיימו, כאמור, 83 הסדרי חוב (מהם רק שבעה ב-2015), על חוב בהיקף של כ-27 מיליארד שקל (רק כ-2 מיליארד שקל מתוכו ב-2015).

בבחינת המצב בכל אחת מ-5 השנים 2011 עד 2015 עולה כי 2012 הייתה השנה הקשה ביותר. באותה שנה התקיימו 31 הסדרי חוב בשוק המקומי, על היקף חוב בעייתי שהיווה כאמור כ-3.8% מסך שוק החוב הקונצרני הסחיר, כולל אג"ח חברות ואג"ח להמרה.

זאת לעומת 26 הסדרי חוב שנעשו ב-2011, על היקף חוב בעייתי בהיקף כולל של כ-5.8 מיליארד שקל, שהיווה כ-2.35% מסך שוק האג"ח הקונצרני בבורסה המקומית. ב-2013 וב-2014 כבר דובר על הסדרי חוב בשיעור של כ-2.2% ושל כ-1.3% משוק החוב הסחיר בבורסה.

השיעור הממוצע של החוב שנקלע לבעיות מסך שוק החוב הסחיר עומד ב-5 השנים האמורות על רמה של כ-2%. אלו מספרים די גדולים, אך אלה לא המספרים של ההפסדים שנגרמו בפועל למשקיעים מהציבור. זאת משום שבהסדרי החוב לא נעשתה שמיטה כוללת של החוב כי אם, לרוב, ויתור על חלק מהחוב ופריסה מחדש של החוב שנותר. כך, בהנחה לא מבוססת ששליש מהחוב אבד ולא יושב, הרי שההפסד לציבור עמד בשנים הללו על כ-0.7% בממוצע, אי שם בטווח שבין 8 ל-10 מיליארד שקל.

כמו כן, כדי להבין את ממדי ההשפעה של הסדרי החוב על החוסכים, נציין כי אלה מחזיקים בחוב הקונצרני הסחיר בשורה ארוכה של אופנים. החל מהשקעה ישירה ועצמאית, עבור בתיקים מנוהלים, דרך השקעה בקרנות נאמנות המשקיעות באג"ח קונצרני בשוק, ועד לחסכונות לטווח ארוך (הפנסיה, הגמל, ההשתלמות והביטוח).

על כך יש להוסיף שאג"ח קונצרניות הן חלק מתיק ההשקעות של הציבור, במיוחד בכל הקשור לאפיקי החיסכון לטווח ארוך, ולא הרכיב הבלעדי.

כך, למשל, כיום מהווה רכיב האג"ח הקונצרניות הסחירות כ-10.8% מהתיק הכולל של קרנות הפנסיה החדשות, בעוד שבשוק הגמל וההשתלמות מדובר על שיעור של כ-18.2%, ובביטוחי המנהלים שמושקעים בשוקי ההון מדובר על שיעור של כ-17.2%.

מכאן ניתן להניח שעשרות הסדרי החוב שנעשו ב-5 השנים האחרונות, על חוב בעייתי בהיקף כולל של כ-27 מיליארד שקל, גרעו מהחיסכון לטווח ארוך של הציבור כמה עשיריות אחוז בודדות, וזאת בשקלול העובדה שלא רק גופים אלה החזיקו בסדרות האג"ח הבעייתיות, וגם מה שהחזיקו היה רק חלק, לא חלק הארי, מהתיק הכולל שלהם. אין מדובר בסכום זניח - ובוודאי שזהו סכום שחשוב שיהיה קטן ככל הניתן - אבל גם אין מדובר בהשפעה טקטונית שכרסמה משמעותית את החיסכון הפנסיוני של הציבור.

היקף הסדרי החוב משוק האג?ח הקונצרני, נתוני רשות ני?"ע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.