חברת ביטוח ישיר, שבשליטת חברת ההחזקות צור שמיר של משפחת שנידמן, הצליחה אתמול (ב') לגייס חוב בהיקף של כ-700 מיליון שקל, באג"ח המגובות בשיעבוד על חלק מהחזקות החברה בחברות הבנות אדגר (50%) ומימון ישיר (50%). לפי הערכות בשוק, אחרי מיחזור כל החוב הקיים של ביטוח ישיר, בהיקף של כ-300 מיליון שקל, יתרת התמורה תשמש את ביטוח ישיר לקפל שכבה אחת בפירמידה, בהתאם לדרישות חוק הריכוזיות. לפי החוק, החברה צריכה לבצע את המהלך עד סוף שנת 2019, אך לא מן הנמנע שתבצעו לפני כן.

לחברה קיימות כמה חלופות אשר עומדות על הפרק: לפי הערכות, בשלב ראשון, אחרי מיחזור כל החוב, ביטוח ישיר תחלק דיבידנד של כ-400 מיליון שקל, שלאחריו תוכל החברה האם צור שמיר לרכוש את מניות הציבור בביטוח ישיר, כ-23% מהמניות - חבילה בשווי שוק של כ-320 מיליון שקל, ובכך להפוך את ביטוח ישיר לחברה פרטית. בשוק יש הגורסים כי אופציה זו פחות מועדפת, משום שמאז משבר 2008, החברה הקפידה להוריד את המינוף שלה, ומימוש האופציה האמורה ישאיר את הקבוצה עם חוב בהיקף של כ-700 מיליון שקל.

לכן, לצד זאת יש שתי אופציות נוספות, אשר לפי הערכות סביר שהחברה תבחר אחת מהן. הראשונה היא שלאחר חלוקת הדיבידנד, צור שמיר תפרע את מלוא התחייבויותיה, ואז יבוצע מיזוג בין ביטוח ישיר לחברה האם שלה צור שמיר.

האופציה השלישית היא הצעת רכש חליפין בין צור שמיר לביטוח ישיר, וזאת לאחר חלוקת הדיבידנד ופירעון מלוא ההתחייבות על-ידי צור שמיר, בדומה למהלך שניסו לאשר לפני כשנתיים וחצי, כך שבעלי מניות ביטוח ישיר יקבלו מניות בחברה האם לפי יחס המרה שעליו יוחלט בהליך מסודר מול בעלי המניות של שתי החברות.

בכל אופן, הגיוס אתמול היה מוצלח מבחינת הקבוצה, שנסחרת בבורסה לפי שווי של כ-1.38 מיליארד שקל, בעיקר הודות להחזקתה בחברת הביטוח הישירה והמוצלחת איי.די.איי ביטוח. כך, הודות לביקושים ערים של 1.1 מיליארד שקל בהנפקת אג"ח למוסדיים, החברה גייסה את הסכום האמור בריבית שקלית של 4.6%, לעומת ריבית המקסימום במכרז, שעמדה על 5.25%. כמו כן, מח"מ האג"ח הנו 6.2 שנים, והן ייפרעו בשנים 2017-2028. הסדרה החדשה זכתה לדירוג A2 עם אופק יציב על-ידי מידרוג.

את ההנפקה הובילו לאומי פרטנרס חתמים - שלהם קשרים עבותים עם קבוצת צור, ושותפות במימון ישיר - ולצדם פועלים אי.בי.אי, לידר הנפקות, אייפקס הנפקות ומנורה מבטחים. עו"ד אודי אפרון ושירה ירדני-גינדי ממשרד מ. פירון ושות' ייצגו את החברה בהנפקה.

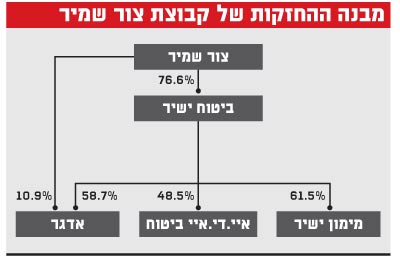

מבנה ההחזקות של צור שמיר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.