תיקי ההשקעות וקרנות הנאמנות, שתיהן תעשיות שנחשבות מכשירי חיסכון שמיועדים לטווח זמן בינוני של כ-3-10 שנים. ואולם, יש הבדל ניכר ביניהן מבחינת הקשר עם הלקוחות, על כל המשתמע מכך.

בחברה לניהול תיקים יש קשר ישיר עם הלקוח. לעומת זאת, בניהול קרנות נאמנות אין קשר כזה. מנהל הקרנות אינו יודע מי הם לקוחותיו. הקשר של הלקוח הוא עם יועץ ההשקעות שלו בבנק, והלקוח בפועל של חברת הקרנות הוא יועץ ההשקעות בבנק ולא הלקוח הסופי.

מהבדל מהותי זה נגזר גם "אורך החיים" של הלקוח. אם בתעשיית ניהול התיקים, מקובל לחשוב שהמח"מ (משך חיים ממוצע לאחזקת הלקוח) הוא כ-5 שנים, הרי שמשך האחזקה של לקוח בקרן נאמנות ספציפית נע, כנראה, בין 6 ל-8 חודשים.

היכולת של חברה לניהול תיקים לשמר אצלה את הלקוח, נובעת מהקשר שלה איתו. לעומת זאת, היכולת של החברה לניהול קרנות נאמנות לשמר את הלקוח מוגבלת ביותר, כי ה"לקוח" שלה - יועץ ההשקעות, חופשי למכור את הקרן, כמובן בהסכמת הלקוח, אם למשל הדירוג של הקרן בבנק ירד, או לפי דרישת הלקוח.

אבל יש גם צד שני לעניין. קלות רכישת קרנות נאמנות על-ידי המשקיע היא הרבה יותר גדולה מאשר תהליך הצטרפותו לניהול תיקים, המחייב פגישה ותהליך שלוקח זמן. בנוסף, רוב החברות לניהול תיקים מקבלות לקוחות עם סכום השקעה מינימלי של 250 אלף שקל, בעוד שקרנות נאמנות ניתן לרכוש בכל סכום שהוא, וזהו פתרון נוח מאוד, הן ללקוחות והן לבנקים.

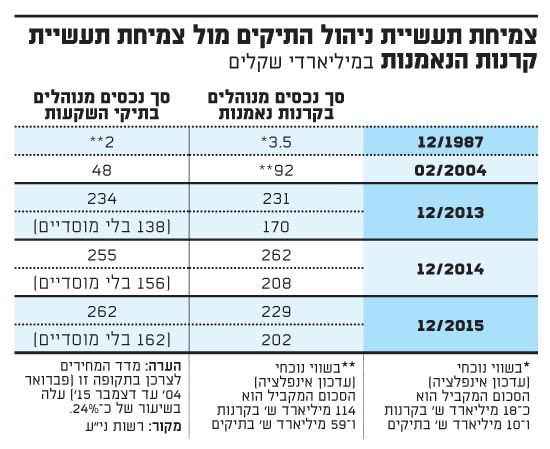

השוואת קצב הצמיחה של כל אחת משתי התעשיות האלה, מעלה ממצאים שהם בהחלט מפתיעים. אם ניקח את שנת 2004 כבסיס, הרי שתעשיית ניהול התיקים גדלה (ללא מוסדיים) מ-48 מיליארד שקל ל-162 מיליארד שקל, עלייה של 237%. ובאותה עת גדלה תעשיית קרנות הנאמנות (ללא כספיות) מ-92 מיליארד שקל ל-202 מיליארד שקל, עלייה של 120%, כחצי מקצב הגידול של תעשיית ניהול התיקים. גם אם נביא בחשבון את קרנות הנאמנות הכספיות, שהיא תעשייה עם מאפיינים שונים, שיעור הגידול של תעשיית הקרנות מגיע ל-149%, עדיין הרבה פחות משיעור הגידול של תעשיית ניהול התיקים.

צריך גם לזכור שיש כפילות חלקית והטייה בנתונים, שכן ישנם סכומים לא מבוטלים של קרנות נאמנות בתיקים, כך שחלק מהגידול בתעשיית קרנות הנאמנות נובע מגידול הסכומים המנוהלים בתיקי השקעות. משמע, הגידול בתעשיית ניהול התיקים סייע לגידול בתעשיית קרנות הנאמנות. ובכלל, תעשיית קרנות הנאמנות היא הרבה יותר תנודתית בכל הקשור לנכסים המנוהלים על ידה. וזאת, כאמור, בשל קלות הכניסה אליה והיציאה ממנה.

למרות הריבית הנמוכה: צמיחה נמוכה

בסך הכל, התמונה העולה מן הנתונים עד כה היא חיובית מאוד, אבל צריך לציין ששיעור הגידול בשנים האחרונות הוא נמוך בהרבה מאשר בשנים קודמות ועמד על כ-3%-4%. זאת, למרות שהריבית הנמוכה בפיקדונות בשנים האחרונות, והאפסית ממש בשנה האחרונה, אמורה הייתה לתת דחיפה להתפתחות תעשיית ניהול תיקי השקעות. הדבר ניכר לא רק בגידול האיטי יותר של התעשייה בשנים האחרונות (במונחי הנכסים שהיא מנהלת), אלא גם בעובדה שמספר החברות לניהול תיקים ירד מאז סוף 2012 מ-134 ל-124 כיום.

הסיבה להאטה בקצב הצמיחה של השנים האחרונות היא, שמעבר לחלופות הקיימות תמיד ללקוחות הפוטנציאליים במתכונת של קבלת ייעוץ בבנק או של ניהול עצמאי, יש עוד חלופות שהתפתחו בעוצמה רבה בשנים האחרונות.

חלופה אחת היא רכישת פוליסות חיסכון, מוצר שצבר רק בשנתיים-שלוש האחרונות קרוב ל-10 מיליארד שקל, שחלקם ללא ספק בא על חשבון ניהול תיקים. הוא הדין גם לגבי תיקון 190 בעולם הגמל (התיקון מעניק יתרונות מיסוי אחדים שהעיקרי שבהם, הוא מס נומינלי של 15%, לעומת המס המקובל שעומד על 25% ריאלי. בתקופה של אינפלציה אפסית זה מהווה יתרון).

חלופה שנייה היא ניהול תיקי השקעות בחו"ל על-ידי בנקי השקעות זרים, שרבים מהחלק היותר אמיד של האוכלוסיה, נוהגים לבחור בו כחלק ממדיניות פיזור הסיכונים שלהם.

חלופה שלישית היא השקעות אלטרנטיביות, כמו קרנות גידור וקרנות השקעה על-ידי לקוחות אמידים.

חלופה נוספת, מאוד משמעותית, מצויה מחוץ לשוק ההון והיא בתחום הנדל"ן: רכישת דירות, אם למגורים ואם - לא פחות, להשקעה בדירות כאלטרנטיבה להשקעה בשוק ההון.

חלופה חמישית, תוכנית קופות גמל להשקעה של עד 70 אלף שקל לאדם לשנה עם הטבות מיסוי מסוימות, עלולה לגזול בעתיד כספים מתעשיית ניהול התיקים. סוף שנת 2016 תיתן אינדיקציה לסכומים שייצאו מתחום זה, כמו גם לסכומים שייצאו מתיקי השקעות בבנקים שהם תיקים מיועצים (ולא מנוהלים), ולסכומים שייצאו מהפקדונות ש"שוכבים" בבנקים כאבן שאין לה הופכין.

חלופה שישית נוגעת לעידן הדיגיטלי והרובוטי בו אנו חיים. בעידן של שינויים מופלגים הצפויים בעולם התעסוקה, יש הצופים שחלק מניהול ההשקעות לא ייעשה באופן אנושי, אלא בדרך רובוטית-אוטומטית.

תעשיית ניהול תיקי ההשקעות תצטרך, איפוא, להתמודד בשנים הבאות עם אתגרים לא פשוטים, חלקם קיימים ומוכרים וחלקם חדשים, כמו מכשירי חיסכון שאולי ייהנו מעדיפות מיסויית, וכן סגנונות ניהול חדשים, לרבות ניהול רובוטי.

יש לאן לצמוח

תעשיית קרנות הנאמנות הייתה תמיד הרבה יותר תנודתית בנכסיה מאשר תעשיית ניהול התיקים, תופעה הנובעת מהמאפיינים השונים שלהן.

כניסת כספים לתעשיית קרנות הנאמנות בתקופות של פריחה בשוק המניות ו/או אגרות החוב, ויציאת כספים ממנה בתקופות של שפל, הן הרבה יותר מהירות, פשוט בגלל הקלות של מהלך כזה, שנובעת מהיעדר חסמים של עמלות ושל זמן.

סביבת הריבית הנמוכה אמורה לתת דחיפה לתעשיית הקרנות, כאשר מקור הכספים בפיקדונות הבנקאיים, הר השקלים, שאינם נותנים דבר. אבל, זה לא בהכרח כך, ולפחות - לא תמיד בהכרח כך. שהרי יש עוד גורמים שמשפיעים על השווקים.

אמנם בשנת 2014 וב-4 החודשים הראשונים של 2015 נכנסו לתעשייה (מסורתיות מחקות) כ-41 מיליארד שקל, אבל עובדה היא שמאז מאי 2015 (כאשר ריבית בנק ישראל כבר עמדה, בדומה להיום, על 0.1%) ועד יוני 2016 (כולל), יצא סכום עתק של 28 מיליארד שקל מתעשיית הקרנות המסורתיות המנוהלות. מן הקרנות המחקות יצא סכום של כ-3 מיליארד שקל ומהקרנות הכספיות יותר מ-12 מיליארד שקל. וכך, תעשיית הקרנות צנחה מסך נכסים של כ-263 מיליארד שקל באפריל 2015 לכ-216 מיליארד שקל כיום.

ובכל זאת, המשך מדיניות הריבית האפסית בישראל, עשוי לתמוך בגידול נכסי תעשיית קרנות הנאמנות, בכפוף כמובן לכך ששוקי המניות והאג"ח בישראל ובעולם לא יאכזבו.

תסריט של העלאת ריבית יכול לבשר על עדנה מחודשת לקרנות הכספיות, אך לא ברור מה הוא יעשה לקרנות המסורתיות.

לצמיחה העתידית של תעשיית קרנות הנאמנות אורבות כמה סכנות, אותן פירטנו בהקשר של תעשיית ניהול תיקי השקעות. עם זאת, להערכתנו, התעשייה הזו טרם ניצלה את פוטנציאל הצמיחה שלה.

מקובל בעולם למדוד את התעשייה הזו במונחים של איזה שיעור מהתוצר היא משקפת, או איזה אחוז מהווים נכסיה מכלל הנכסים הפיננסיים של הציבור. ובשני הפרמטרים האלה, השיעור הנוכחי הוא נמוך בהשוואה לשווקים רלוונטיים בעולם, כך שיש לה מקום לצמוח, בוודאי בתקופה של מדיניות מוניטרית מרחיבה.

הכותב הוא מבעלי בית ההשקעות מיטב דש ומכהן כיו"ר מיטב דש קרנות נאמנות בע"מ. אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

צמיחת תעשיית ניהול

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.