ברזיל, המדינה החמישית בגודלה ובאוכלוסייתה ביבשת אמריקה, נזכרת השנה בעיקר בהקשר של האולימפיאדה בריו, אך חווה בשנתיים האחרונות רגעים פחות משמחים, בשל המיתון ששורר בה, הנחשב לעמוק ביותר מאז 1990.

רגישותה הגבוהה של ברזיל לשוקי הסחורות העולמיים, והעובדה שעיקר היצוא הברזילאי מופנה לסין (18.6%), הכבידו על כלכלתה לאור ההאטה בסין והירידה במחירי הסחורות בעולם. בנוסף, פרשיות שחיתות רבות שהובילו לחוסר אמון מצד הציבור, בשילוב עם מדיניות פיסקאלית בעייתית, שימשו חומר תבערה והקשו אף יותר על הכלכלה הברזילאית. כתוצאה מכך, התוצר ברבעון השני התכווץ ב-5.4% (בקצב שנתי) והאבטלה קפצה בשנתיים האחרונות מ-4.8% לשיעור של 11.2%. כמובן שגם האינפלציה זינקה בהתאם.

הפיחות החד בערכו של מטבע הריאל, העלאות מחירים מצד הממשלה ושיעור הצמדה גבוה של שכר העובדים למדד (שנועד לעזור להם לשמור על כוח הקנייה), הובילו את האינפלציה בברזיל לעלות בחדות במהלך השנים האחרונות ולהגיע לשיא של 10.7% בסוף 2015. מצד שני, המיתון העמוק ששורר בברזיל מתחיל להפעיל לחצים דיפלציונים במשק, כך שמתחילת 2016 נרשמת ירידה הדרגתית בקצב האינפלציה השנתי. עם זאת, האינפלציה בברזיל עדיין מאוד גבוהה - 8.7%, הרבה מעל הגבול העליון של יעד יציבות המחירים (6.5%). בנוסף, סעיף המזון, שהינו הרכיב הגדול במדד (כמעט 30%), רושם התייקרות שהגיעה בשנה האחרונה לשיעור של יותר מ-13%.

מקור המיתון טמון בעיקר בסקטור התעשייתי, שהתכווץ בשנה האחרונה ב-6.9%, ובסקטור השירותים שהתכווץ בשיעור של 3.2%. הצריכה הפרטית במשק ירדה ב-6.3% במהלך השנה האחרונה, על רקע השחיקה המתמשכת בכוח הקנייה של משקי הבית והעלייה בשיעור האבטלה. ההוצאה הממשלתית ירדה ב-1.4% בהשוואה לרבעון המקביל אשתקד, וההשקעה בנכסים קבועים צנחה בשיעור של 17.5% בשנה האחרונה.

רפורמות מקיפות - לא לפני 2018

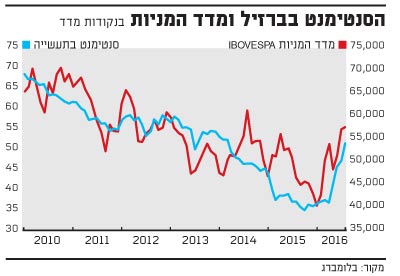

אך למרות שהכול נראה שחור, במהלך החודשים האחרונים ניכר שינוי בסנטימנט (הן של משקי הבית והן של הפירמות), וביחד עם התבססות הממשלה החדשה בברזיל בראשות מישל טמר, השווקים סיפקו רוח גבית לממשלתו, ולמשל מדד המניות עלה מתחילת השנה ביותר מ-30%, ודולרית ביותר מ-60%(!). אך האתגרים העומדים לפתחה של הממשלה מאוד גדולים, ובפרט השתלטות על הבור התקציבי ודינמיקת החוב הרעה של המדינה (יחס החוב-תוצר ממשיך לעלות, ובשל הגירעון הבסיסי הגבוה והמיתון מתקשה המדינה לעצור את תהליך הגידול בנטל החוב).

חשוב לציין כי ממשלתו של טמר אינה ממשלה נבחרת, ולכן אין לה בפועל לגיטימציה מהציבור לבצע רפורמות עמוקות בכלכלה, אשר חייבות להיות מלוות גם בלא מעט צעדי צנע. מאחר שהבחירות הבאות צפויות להתקיים רק ב-2018, קשה לראות כיצד הממשלה הברזילאית תצליח לבצע שינויים מהותיים, ובעיקר לא פופולריים.

בינתיים, הממשלה מתכננת שינוי במדיניות התקציב, כך שהיא לא תהיה תחת לחץ לבצע קיצוצים בהוצאות בשנים הבאות. בפועל, המשמעות של מהלך זה היא שהמדיניות תמשיך להיות מאוד מרחיבה, ונטל החוב ימשיך לגדול באופן משמעותי. מצד שני, המינוי של אילן גולדפיין לנגיד הבנק המרכזי התקבל בברכה בשווקים, בהתבסס על ההערכה כי הבנק יחזור לפעול באופן עצמאי. הפעולות שננקטו עד כה על ידו היו מאוד חיוביות וכללו החלפת כל ההנהלה של הבנקים הציבוריים הלא יעילים, ומתן אפשרות לתנועות ההון להיות חופשיות באמת (בניגוד לתקופת ממשלתה של הנשיאה דילמה רוסף).

להערכתנו, הציפיות מממשלתו של טמר גבוהות מדי ביחס למגבלות הריאליות. הממשלה אינה צפויה לבצע רפורמות מקיפות עד לבחירות ב-2018, אך תשתדל בעיקר לשקם את האמון בכלכלה ובפוליטיקה. תוואי החוב ימשיך לעלות, מה שיקשה על הבנק המרכזי להפחית את הריבית במהירות. במבט קדימה, נראה כי השפל מאחורי ברזיל והיא צפויה לחזור לצמיחה מתונה במהלך 2017.

האינפלציה צפויה להמשיך ולרדת במחצית השנייה של השנה, על רקע התפוגגות השפעות עליות המחירים האדמיניסטרטיביות, ייסוף הריאל מתחילת השנה והמיתון העמוק. עם זאת, האינפלציה עדיין צפויה להיוותר גבוהה ולחרוג מיעד יציבות המחירים. על כן, ולאור המדיניות הפיסקאלית המרחיבה, היכולת של הבנק המרכזי להפחית את הריבית בחודשים הקרובים היא מאוד נמוכה, וסביר כי הריבית תתחיל לרדת רק ב-2017.

האג"ח המומלצת: BM&F Bovespa

דירוג גבוה משל החוב הממשלתי

פעילותה המקורית של חברת Bovespa הייתה תפעול והחזקת בורסת סאו פאולו בברזיל, שהוקמה בשנת 1890 תחת בעלות ממשלתית. ב-2007 הונפקה החברה בבורסה וב-2008 התמזגה עם בורסת החוזים העתידיים הברזילאית (BM&F) ויצרה את חברת ההחזקות BM&F Bovespa. עד 2007, בורסות החברה (Bovespa ו-BM&F) היוו מונופול מוחלט, ולאחר ההנפקה נפתח השוק לתחרות אך בפועל לא נכנסו שחקנים חדשים לענף, כך שהחברה נהנית עד היום ממונופול בהחזקת ותפעול בורסות בברזיל. החברה פועלת באופן אנכי בשרשרת הערך של פעילות המסחר, והיא אחראית לשלבי המסחר, הסליקה וההעברה במדינה, כך שבפועל היא נהנית ממונופול מלא ומעמדת כוח גבוהה בשרשרת הערך של המסחר בברזיל.

הדשדוש בשווי שוק המניות בברזיל מקשה על החברה לרשום צמיחה משמעותית, וכך הכנסותיה בשנים האחרונות הן יציבות יחסית ורשמו צמיחה איטית מרמה של 1.9 מיליארד ריאל ברזילאי ב-2010 עד כ-2.2 מיליארד ריאל ב-2015. ה-EBITDA של החברה מציג מגמה דומה בשנים האחרונות, עם שולי רווח גבוהים מאוד (סביב 65%) המשקפים את מעמדה התחרותי החזק. BM&F Bovespa מייצרת תזרים מזומנים גבוה באופן עקבי, בעיקר תודות לדרישות ההון הנמוכות.

באפריל האחרון החברה הכריזה על רכישת Cetip (הפועלת בעיקר בתחום הסליקה והנאמנות) תמורת 3.3 מיליארד דולר. יחס המינוף (חוב ל-EBITDA) של החברה לאחר הרכישה צפוי לעמוד על פחות מ-2.6, יחס המשקף פרופיל פיננסי של דירוג השקעה.

למרות הפרופיל הפיננסי החזק והמעמד העסקי המונופוליסטי, איגרות החוב של החברה מדורגות נמוך יחסית - BB/Ba1 (S&P/Moody's). הדירוג הנמוך נובע מהחשיפה הגבוהה של החברה לאג"ח של ממשלת ברזיל, כאשר רוב הבטוחות ופוזיציית הנזילות מושקעות באג"ח הממשלתיות.

כתוצאה מכך, דירוג החוב של החברה נגזר מהדירוג הממשלתי - S&P מעניקה דירוג מקביל לזה הממשלתי, בעוד Moody's קבעה דירוג גבוה ברמה אחת; די נדיר שחברה מקבלת דירוג אשראי זהה ואף גבוה מדירוג החוב הממשלתי. המיצוב העסקי והפיננסי האיתן, בשילוב עם מרווח אשראי נאה של כ-2.5% מעל הממשלתי, מהווים השקעה אטרקטיבית בשוק האג"ח העולמי.

הכותבים הם מנהל מחלקת מאקרו, מערך המחקר והאסטרטגיה בפסגות ומנהל מחלקת מחקר חו"ל. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

הסנטימנט בברזיל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.