תעשיית קרנות הנאמנות חוותה בשנים האחרונות טלטלות לא פשוטות. אחרי תקופה טובה מאוד בשנים 2003-2007, הגיע המשבר של 2008 ואיים לרסק אותה. בתוך שנה צנחו נכסי קרנות הנאמנות מכ-120 מיליארד שקל לכ-98 מיליארד שקל, נפילה של כ-18%, שנבעה הן מיציאת כספים מבוהלת והן מירידת ערך בעקבות קריסת השווקים.

אבל הנפילה בפועל הייתה הרבה יותר כואבת. תעשיית הקרנות מורכבת משתי תעשיות שונות מאוד באיפיוניהן: הקרנות המסורתית, הקלאסית - שמשקיעה במניות ו/או באג"ח, ותעשיית הקרנות הכספיות שמשקיעה בפקדונות ובמק"מים קצרים. הכסף שנמלט על נפשו מהקרנות המסורתיות, מצא מקלט בטוח בקרנות הכספיות, שבתזמון מושלם קמו בדיוק אז, ונכסיהן הגיעו בסוף 2008 לכ-33 מיליארד שקל. בניטרולן, הקרנות המסורתיות התכווצו מרמה של 120 מיליארד שקל בתחילת 2008 ל-66 מיליארד שקל בסופה, שיעור חד של כ-45%! באותו מועד הקרנות הכספיות היוו כשליש מסך נכסי התעשייה.

והנה, כיום, כ-8 שנים "אחרי" המשבר, התעשייה כולה מרכזת נכסים בסך של כ-218 מיליארד שקל, פי 2 ויותר מנכסיה בסוף 2008, וללא הכספיות: כ-197 מיליארד שקל, פי 3 מנכסיה בשלהי 2008! בתוך 14 שנה, תעשיית הקרנות עברה מגיאות לשפל, ומשפל לגיאות מחודשת.

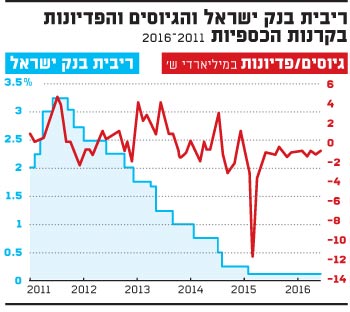

תעשיית קרנות הנאמנות בישראל מורכבת, כאמור, מקרנות מסורתיות שנחלקות לאקטיביות ולפסיביות (מחקות) וקרנות כספיות. התעשיה, על כל חלקיה, עברה שינויים ניכרים בשנים האחרונות. הן בעקבות השינויים בריבית בישראל (ובעולם) לעתים כלפי מעלה, ובעיקר, כמובן, כלפי מטה, והן כתוצאה מהתפתחויות של משברים כמו זה שסביב יוון ב-2011 והחשש מפירוק גוש האירו, או זה של אוגוסט-ספטמבר 2015, ושוב ינואר-פברואר 2016, ומשברון ה"ברקזיט" ביוני 2016. כל אחד מאלה הביא בדרכו לפדיונות בסוג אחד או יותר של קרנות נאמנות (למשל, קרנות מנייתיות) ולכניסת כספים לסוג אחר - קרנות אג"ח ממשלתיות.

והיו גם משברים שתפסו את שוק האג"ח בהפתעה, כמו זה של מאי-יוני 2015, שעה ששערי אגרות החוב הממשלתיות בארה"ב, בגרמניה ובישראל צנחו בשיעורים ניכרים מבלי שהריבית הבסיסית השתנתה במשהו, וגרמו ליציאת כספים גדולה ומתמשכת הן בקרנות שמתמחות באג"ח מדינה והן בקרנות שמתמחות באג"ח קונצרניות.

תעשיית קרנות הנאמנות, בהיותה השתקפות של ההתרחשויות, לא נשארה איפוא אדישה לכל אלה. המשקיעים הגיבו, ולפעמים חזק מאוד.

קרנות כספיות - השפעת הריבית

אחת הקטגוריות שבולטת לעין במגמות הברורות המאפיינות אותה, היא קטגוריית הקרנות הכספיות. נזכיר, שקרנות כספיות הן קרנות שמשקיעות באפיקים סולידיים (מק"מ, פק"מ, מזומן וכו') לטווחים קצרים מאוד ובשל כך יכולות ליהנות מגיוסים בפרק זמן שבו הריבית הבסיסית של בנק ישראל היא גבוהה, ולסבול כאשר הריבית הבסיסית היא נמוכה מאוד.

וכך בשנים 2011-2013, כאשר הריבית במשק נעה בין 1% ל-2%, הן גייסו כ-34 מיליארד שקל. זו לא הייתה רק הריבית. ב-2011 התרחשו שורה של אירועים - במזרח התיכון, משבר החובות באירופה ועוד שהניעו משקיעים "לזוז" לכיוון הקרנות הכספיות. ואולם, הקרנות הכספיות סבלו מיציאת כספים מאסיבית בשנים 2014, 2015 ומתחילת השנה הנוכחית, שמסתכמת ל-40 מיליארד שקל. התוצאה: אם בסוף 2008 נכסי הקרנות הכספיות היוו כשליש מנכסי תעשיית הקרנות כולה, הרי שהיום הם מהווים פחות מ-10%.

בדיקה של נתוני הריבית לאותן תקופות, מצביעה על הסיבה לפדיונות אלה. בחודש אוקטובר 2013, החודש בו התחיל רצף הפדיונות, החלו גם להתגבש ההערכות בשוק כי ריבית בנק ישראל צפויה לרדת מתחת לרף של 1%, לראשונה מאז מרץ-אפריל 2009, כאשר הריבית ירדה לרמה של 0.5%, אך עלתה כבר בחודש ספטמבר של אותה שנה. ואכן, כפי שהעריכו רבים, בחודש מארס 2014 ירדה הריבית במשק ל-0.75%, רף נמוך שהוריד מהאטרקטיביות של הקרנות הכספיות, כשאת תגובת המשקיעים ניתן היה לראות בפדיונות המאסיביים. הריבית הוסיפה לרדת, וכעבור שנה, במארס 2015, היא הגיעה לשפל של כל הזמנים: 0.1%, מה שהגביר מאוד את היציאה מהקרנות הכספיות שכן ברמת ריבית כזו, שכר של מנהל הקרן ושל הנאמן הוא בדרך כלל גבוה יותר משיעור הריבית.

היכולת של מנהל קרן כספית לייצר תשואה למשקיעים תלויה במידה לא מעטה ביכולתו לזכות בריביות מעט גבוהות יותר על פקדונותיו בבנקים ו/או לתמרן בין מעט המק"מים הנסחרים בשוק בנזילות נמוכה ומעט הנע"מים המצויים בשוק.

ב"זמנים כתיקונם" לקרנות נאמנות יש יתרון מול פקדונות בבנקים, הן מטעמי נזילות והן מטעמי מיסוי - מס בשיעור 25% רק על הרווח שמעבר לאינפלציה (הגנה אינפלציונית), אבל כיום, כאשר האינפלציה אפסית, זה לא מהווה יתרון.

מה יכול לעצור את הירידה הדרמטית בערך הקרנות הכספיות, ירידה של שני שלישים, מ-60 מיליארד שקל בשיא, ל-21 מיליארד שקל כיום?

ניתן להעלות על הדעת שני תסריטים. האחד - משבר גדול ומתמשך בשוקי המניות שיריץ את המשקיעים ל"חיק החם" של הפיקדונות הבנקאיים ושל הקרנות הכספיות. השני - העלאת ריבית בארה"ב, שתביא בהדרגה להעלאת ריבית בישראל.

מחיר התזזיתיות

ומה באשר לקרנות המסורתיות? במידה לא קטנה הן מהוות תמונת ראי של הקרנות הכספיות. ריבית נמוכה מאוד טובה לקרנות המסורתיות אך רעה לקרנות הכספיות. משברים גיאופוליטיים ומשברים בשוק המניות רעים לקרנות המסורתיות וטובים לקרנות הכספיות. עם זאת, בהחלט יכולים להיות פרקי זמן שבהם הכספים נכנסים הן לקרנות המסורתיות והן לקרנות הכספיות, או יוצאים מהן.

כך למשל, בשנת 2013 הן קבוצת הקרנות הכספיות והן קבוצת הקרנות המסורתיות, גייסו והרבה, ובשנת 2015, ו-2016 עד עתה כל אחת מהן פדתה והרבה.

הנה דוגמה אופיינית להתנהגות המשקיעים בשני מצבים הפוכים זה מזה. כשהאפקט של משבר החובות האירופאי על השווקים החל להתפוגג ביוני 2010, הקרנות המסורתיות גייסו בתוך 8 חודשים, עד פברואר 2011, סכום גדול של כ-14 מיליארד שקל, בעוד שכאשר צפו החששות האלה מחדש, הרי שממארס 2011 ועד לסוף יולי 2011, בתוך 5 חודשים בלבד, המשקיעים "הקיאו" 15 מיליארד שקל מהקרנות המסורתיות.

תזזיתיות מסוג זה, אין דומה לה בשווקים הפיננסיים במערב, ומובן שהיא מקשה על ניהול סביר של הקרנות. מה שמקל על ההתנהגות הזו של המשקיעים, היא העובדה שהמשקיעים אינם צריכים לשלם עמלה, לא בזמן הקנייה ולא בזמן המכירה.

ובכל זאת, כשבוחנים את "קו המגמה" בהתפתחות תעשיית הקרנות המסורתיות מאז משבר 2008, רואים גידול של ממש, מכ-65 מיליארד שקל לכ-197 מיליארד שקל, גם תודות לעליית ערך שנובעת מהתשואות החיוביות וגם מכניסת כספים מסיבית אליהן, עם טלטלות תכופות, כאמור. ב-2011 הקרנות המסורתיות פדו כ-27 מיליארד שקל, ואילו בשנים 2012-2014 הן גייסו סכום מצטבר של כ-86 מיליארד שקל, ומאז תחילת 2015 ועד היום הן פדו כ-16.5 מיליארד שקל.

הקרנות המסורתיות הן שם כולל להרבה מאוד סוגים של קרנות, הן מבחינת סגנון ההשקעה שלהן - אקטיבי/פסיבי, והן מבחינת אפיקי ההשקעה שבהם הן מתמחות. על המאפיין כל אחת מאלה בשנים האחרונות - בכתבה הבאה במדור זה.

צבי סטפק הנו מבעלי בית ההשקעות מיטב דש ומכהן כיו"ר מיטב דש קרנות נאמנות בע"מ, ואור ברנע מכהן כאנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

ריבית בנק ישראל והגיוסים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.