כלל יסוד בהשקעות הוא שלא ניתן לקבל תוספת תשואה ללא סיכון. לרוב הכלל מוזכר בנוגע להשקעות הנושאות תשואה גבוהה, שמוצגות כבעלות סיכון נמוך, אך הוא מתקיים גם בהשקעות הנחשבות לבטוחות ביותר ומציעות עודף תשואה קל.

דוגמה לכך היא קרנות הנאמנות הכספיות, המשקיעות באפיקים סולידיים לטווח קצר, משמשות צינור מימון משמעותי לממשלות וחברות ונחשבות להשקעה נזילה בסיכון נמוך. בארה"ב מנוהלים בשוק הקרנות הכספיות 2.7 טריליון דולר - בקרנות המשקיעות באג"ח ממשלתיות, קרנות Prime המשקיעות גם בניירות ערך מסחריים וקרנות המתמחות באג"ח מוניציפאליות.

עד לאחרונה, הרגולציה בארה"ב אפשרה לקרנות להציג שווי נכסי נקי (NAV) קבוע של דולר ליחידה. כלומר, הקרנות לא שיקפו למשקיעים את התנודתיות בשווי הנכסים ואפשרות להפסד סכום ההשקעה הראשוני. כתוצאה מכך, המשקיעים ראו בקרנות תחליף לפיקדון בנקאי, עם קרן מובטחת, אך בתשואה גבוהה יותר.

בספטמבר 2008, לאחר קריסת ליהמן ברדרס, אחת מהקרנות הכספיות הגדולות בארה"ב, Reserve Primary, נאלצה למחוק 785 מיליון דולר הלוואות של ליהמן, שהיוו 1.5% מנכסיה. במקביל ירד ערכם של נכסים נוספים בעקבות ההלם בשווקים וערך נכסי הקרן צנח ל-97 סנט לדולר. הפער לעומת דולר ליחידה היה גבוה מדי ו-Reserve Primary נאלצה להכיר בהפסדים ו"לשבור את הדולר".

לשבירת הדולר הייתה משמעות עצומה למשקיעים, שמשכו מהקרן שני שליש מכספיה בתוך 24 שעות בלבד. מאחר שהקרן לא יכלה לעמוד בהיקפי פדיונות כאלה בשוק צונח ולא נזיל, היא נאלצה להקפיא פדיונות.

החששות מ"שבירת הדולר" ועצירת פדיונות התפשטו במהרה לגלי פדיונות בקרנות כספיות נוספות בארה"ב. גלי המכירות בשווקי האג"ח הקצרות איימו לגרום למפולת ענק ולסגירת מקורות מימון לחברות רבות.

משרד האוצר האמריקאי נאלץ להתערב והעמיד למשקיעים בקרנות הכספיות "ערבות מדינה", כך שקרנות כספיות "לא ישברו את הדולר".

קריסת הקרנות הכספיות היוותה "קריאת השכמה" לרגולטורים בארה"ב. היא שיקפה את הסיכון בהחזקת ניירות ערך מסחריים שערכם יכול לרדת בחדות בקרנות הכספיות, את היעדר ניהול סיכון הנזילות בקרנות ובמיוחד את הסיכון המערכתי הנובע מהכספים הקמעונאיים המנוהלים בקרנות הכספיות ללא הבנת הסיכונים, שמגלגל את סיכון החילוץ למדינה.

הרפורמה מגיעה

באיחור אופנתי של 8 שנים לאחר הקריסה, מיושמת בימים אלה בארה"ב רפורמה 2a-7, בקרנות כספיות שאינן משקיעות באג"ח ממשלתיות בלבד (קרנות אג"ח ממשלתיות פטורות מאחר שנכסיהן ממילא נהנים מערבות מדינה).

הרפורמה נועדה לשקף למשקיעים את הסיכונים בקרנות הכספיות ולמנוע "בהלת פדיונות" בעתיד.כבר החל מ-14 באפריל השנה הקרנות מחויבות לפרסם את שווי נכסיהן הנקי (NAV) בפועל. אך השינוי המשמעותי צפוי להיכנס לתוקף בעוד כשבועיים, ב-14 באוקטובר. אז הקרנות יחויבו להחיל על משקיעיהן עמלות פדיון שינועו בין 1% ל-2%, במקרים של ירידת היקף הנכסים הנזילים (המוגדרים כניתנים למימוש תוך שבוע), מתחת לספים מוגדרים של 10% ו-30% מנכסיהן. בנוסף, מנהלי הקרנות יורשו להקפיא פדיונות כדי למנוע מצוקות נזילות.

שינויים אלה נחשבים דרמטיים למשקיעים הסולידיים של הקרנות הכספיות, שמרביתם אינם מוכנים לשאת הפסד מעמלות משיכה וסיכון שכספיהם יינעלו בקרן בעת משבר.

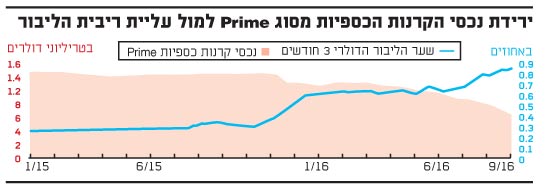

לכן, במחצית השנה האחרונה, היקף הנכסים המנוהל בקרנות ה-Prime נחתך במחצית וכ-750 מיליארד דולר נמשכו מהן, בעיקר להשקעות באג"ח ממשלתיות. במסגרת זו, 25% מהקרנות בחרו להפוך לקרנות אג"ח ממשלתיות כדי להימנע מתחולת הרגולציה, והיקף הנכסים המנוהל בקרנות אג"ח ממשלתיות צמח בחצי שנה בכ-600 מיליארד דולר.

גם קרנות ה-Prime שממשיכות לפעול, מגדילות מאוד החזקות מזומן, שעומד כיום בממוצע על לא פחות מ-80% מנכסיהן. הסיבות לכך הן עמידה בהיקף הנכסים הנזילים הנדרש כדי שלא להחיל עמלות פדיון על המשקיעים, והיערכות לדרישות פדיון מסיביות בסמוך לכניסת הרפורמה לתוקף, שעלולות להגיע לכ-300 מיליארד דולר נוספים.

צניחת הכספיות בישראל

זרימת כספים כה משמעותית בשוק הכסף הקצר בארה"ב, משנה את תנאי השוק ויוצרת הזדמנויות השקעה.

ראשית, בחודשים האחרונים חלה עלייה משמעותית בריביות הקצרות בארה"ב, בשל צמצום הביקוש מהקרנות הכספיות. ריבית ה-Libor ל-3 חודשים עלתה מאז יוני ביותר מ-0.25% ועומדת כיום על 0.85% והתשואות באג"ח מוניציפאליות עלו ביותר מ-0.5% מתחילת השנה. במקביל, בנקים אמריקאים וזרים חווים עליה משמעותית במחירי תעודות הפיקדון וניירות הערך המסחריים.

לכן מנהלי השקעות מובילים, דוגמת פימקו, מנצלים זאת באמצעות הקצאת כספים רבים לניירות ערך מסחריים ואג"ח קצרות, שבעבר היו נחלת הקרנות הכספיות בלבד.

ניתן לומר שבעוד שוק ההון עוסק באינטנסיביות בעיתוי העלאת הריבית של הפדרל ריזרב ובוחן את תשואות האג"ח הממשלתיות, הרפורמה בקרנות הכספיות כבר הביאה לעליית ריבית משמעותית בשוק המימון הפרטי ארה"ב.

שנית, לאחר כניסת הרפורמה לתוקף והתבהרות לגבי היקף הכספים שייוותרו בקרנות ה-Prime, הן צפויות לרכוש שוב ניירות ערך מסחריים ולייצר רווחי הון למשקיעים שירכשו אותם בגלי המכירות הצפויים.

שלישית, מגבלות הפדיון בקרנות הכספיות הנזילות במיוחד, מחדדות את הסיכונים העומדים בקרנות המשקיעות בנכסים לא סחירים, אך מציעות נזילות למשקיעיהן. כיום קרנות רבות מכניסות להסכמי ההשקעה עמלות פדיון משמעותיות (Swing pricing) בעת משבר ומגבלות יציאה (Gates). אולם, גם קרנות שאינן מסדירות זאת מראש, עשויות לנהוג כך במשבר ולקבל תמיכה רגולטורית. דוגמאות מובהקות לכך ניתן למצוא בהקפאת הפדיונות של קרנות הנדל"ן הבריטיות לאחר ה-Brexit, שזכתה לתמיכה מהרגולטורים באנגליה.

בישראל הוקמו קרנות כספיות בתחילת 2008 ונהנו מזרימת כספים מסיבית, עד ל-61 מיליארד שקל בשיא ב-2013. כיום, לאור הריבית האפסית, ירדו נכסי הקרנות הכספיות בישראל ל-22 מיליארד שקל במקביל ליציאת הציבור מפיקדונות לחשבונות עו"ש.

הרגולציה בישראל מחייבת את הקרנות הכספיות להציג כיום שווי נכסי נקי, ללא רצפת שקל ליחידה. בפועל, כל הקרנות הכספיות השקליות נסחרות מעל מחיר 100. בנוסף, מרבית הקרנות הכספיות משקיעות את רוב נכסיהן במק"מ ומחזיקות היקפי נזילות גבוהים.

כלומר, מרבית תנאי הרפורמה בארה"ב מתקיימים דה-פקטו, למעט האפשרות להחיל מגבלות פדיון ולבלום מצוקות נזילות. לדעתי, לקראת עליות ריבית בעתיד שעשויות לחדש את זרימת הכספים לקרנות הכספיות, ראוי לבחון האם המשקיעים בישראל מבינים מספיק את הסיכונים בקרנות הכספיות לעומת פיקדונות בנקאיים ואת הסיכון המערכתי שעלול לנבוע מ"שבירת השקל".

הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

ירידת נכסי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.