עם כל הכבוד לברקזיט, הבחירות בארה"ב, משאל העם באיטליה ושאר האירועים שהכתיבו את השנה הכלכלית, האירוע הכלכלי הכי מעניין של השנה מגיע דווקא מהודו. תארו לכם שב-0:00 הלילה תצא הודעה ממשרד האוצר ובנק וישראל שאומרת כי החל ממחר בבוקר, לא ניתן יהיה יותר להשתמש בשטרות של 100 שקל ו-200 שקל בשום עסקה, וכי יש להגיע לבנק להפקיד את השטרות ולהיות מזוכים בחשבון הבנק (או לקבל חלק מהכסף בשטרות קטנים יותר).

מיותר להגיד שאירוע כזה ייצור תוהו ובוהו בישראל וישפיע באופן דרמטי על חיינו באופן מיידי. על מנת לסבר את האוזן, שטרות ה-100 וה-200 שקל בישראל מהווים כ-94% משווי השטרות הכולל במחזור (על פי נתוני בנק ישראל).

נשמע דמיוני? זה בדיוק מה שקרה בהודו ב-8 בנובמבר כשהממשלה הודיעה, בצעד מפתיע וללא הכנה מוקדמת לשווקים, ששטרות ה-500 ו-1000 רופי (המהווים כ-86% משווי כל המזומן בהודו) כבר לא תקפים לביצוע שום עסקה, למעט רשימה קצרה וסגורה שכוללת: תשלומי מסים למדינה, תשלומי חשבונות, תשלומים למוסדות מדינה שונים כמו בתי ספר, אוניברסיטאות ובתי חולים.

הרשימה מאוד מוגבלת וכוללת בעיקר עסקאות שהמדינה יכולה לעקוב אחריהן, מהסיבה הפשוטה שהן עסקאות עם המדינה או מוסדותיה.

חשוב להבין, המהלך הדרמטי הזה קורה בכלכלה שבה כמעט 70% מהעסקאות נעשות במזומן. לשם השוואה, 20% מהעסקאות בארה"ב נעשות במזומן ובבריטניה רק כ-11%. גם במבט על השווקים המתעוררים, הודו בולטת בנתון זה, כאשר היקף העסקאות שנעשות במזומן בסין עומד על כ-45%, במקסיקו על כ-47% וברוסיה ואינדונזיה מדובר על שיעורים הדומים להודו.

אז למה זה קרה דווקא בהודו? עצם העובדה שמהלך זה נעשה בהפתעה מוחלטת מצביעה על כוונות הממשלה: המטרה המרכזית היא לצמצם למינימום את היקף הכלכלה השחורה, המוערכת כיום בכ-30% מהתוצר ההודי, ובאבחה אחת. מאחר שרוב המזומן במחזור כבר לא כשר לביצוע עסקאות, הבנקים ההודיים החלו לראות זרימה מאסיבית של הון לפיקדונות, כאשר סכומי כסף שלא יוחזרו למערכת עד סוף השנה, למעשה ייעלמו לעד.

אם היו נותנים לאזרחים זמן להתכונן, יש להניח כי הרבה מאוד מהכסף השחור היה מוצא את דרכו למוצרים אלטרנטיביים כמו מט"ח, זהב ונדל"ן. אך לנוכח מיידיות האירוע, לשוק השחור לא היה זמן להתכונן, מה שהפך את המהלך ליעיל במיוחד.

שוק בטווח הקצר, שיפור דרמטי בארוך

לגבי ההשלכות הכלכליות של המהלך, שלא יהיה ספק, עבור הכלכלה ההודית מדובר על "שוק" משמעותי בטווח הקצר, כזה שעשוי לגרוע כ-1%-2% מהצמיחה בשנה-שנתיים הקרובות - אם עד היום הערכנו את הצמיחה בהודו בטווח של כ-7.0%-8.0% בשנתיים הקרובות, כעת סביר כי הצמיחה תרד לכיוון 5.5%-6.0%.

בטווח הזמן הקרוב, סביר שנראה ירידה בצריכה הפרטית, בעיקר של מוצרים בני קיימא (כלי רכב, מוצרי חשמל וכו'), בשל גודל העסקה. מצד שני, סביר כי הצריכה הבסיסית לא תיפגע כלל. מעבר לאזרח הקטן, סביר שלא מעט עסקאות במגזר העסקי, ואיתן רמת ההשקעה במשק, ייעצרו לפרק זמן ממושך עקב הכאוס שנוצר, מה שיכביד על הצמיחה עד שהכלכלה תתייצב בשווי משקל חדש.

מצד שני, כאשר מסתכלים קדימה, הודו צפויה לבצע קפיצת דרך משמעותית גם ביחס למדינות מפותחות, כאשר הכיוון שלה הוא להפוך להיות כלכלה דיגיטלית הרבה יותר מהר ממה שאנשים מעריכים (לכל מי שהיה בהודו זה נשמע כמעט דמיוני).

הממשלה, מצידה, צפויה להמשיך ולדחוף קדימה את הרפורמות לשינוי מבנה הכלכלה - תוך שימת דגש על הגדלת ההשקעה במשק. לאור רפורמת המס שתיכנס לתוקף ב-2017, וביחד עם הצעד המפתיע של ביטול השטרות, הכנסות המדינה ממסים צפויות לעלות באופן משמעותי בשנה הקרובה ולשפר את מצבה הפיסקאלי, שנמצא במגמת שיפור מתמדת במהלך השנים האחרונות.

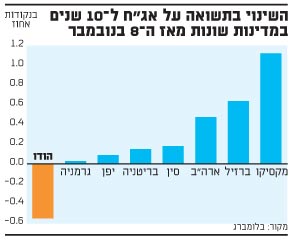

השלכות חיוביות נוספות בטווח הבינוני צפויות להתבטא בירידה בעלות ההון הכללית במשק. כבר היום ניתן לראות את ההשפעה הדרמטית דרך שוק האג"ח ההודי, אשר בניגוד למגמה בעולם נמצא בתהליך של ירידת תשואות משמעותית, גם בשל מתווה הריבית שצפויה להמשיך לרדת, וגם בגלל שהביקוש לאג"ח קפץ לאור הצפת הבנקים בנזילות.

ריביות נמוכות יותר לאורך העקום צפויות לתמוך בצמיחה בטווח הבינוני, דרך עידוד הצריכה הפרטית והתנעת ההשקעה של המגזר הפרטי בהודו, תהליך שעדיין מדשדש לאורך השנים האחרונות.

בנוסף, שוק הנדל"ן דורש תשומת לב מיוחדת - בטווח הקצר, סביר שנראה ירידת מחירים ברחבי הודו, שכן לא מעט עסקאות שהיו אמורות לצאת לפועל (ולא מעט מהן בכסף שחור), לא יתממשו, מה שיוביל לירידת מחירים שעשויה אף להיות משמעותית. מצד שני, בטווח הבינוני ירידת המחירים הצפויה, ביחד עם הירידה הצפויה בעלות המשכנתאות, תתמוך בנגישות משקי הבית לרכישת דירה. כך ששוק הנדל"ן צפוי לקבל מכה בטווח הקצר, אך ליהנות מגידול משמעותי בביקושים בטווח הבינוני.

לסיכום, ביטול שטרות המזומן הגדולים בהודו הוא לא פחות ממהפכה. כמו כל המהפכות, זו צפויה לגבות מהודו מחיר כלכלי בטווח הקצר, אך לשפר באופן דרמטי את פוטנציאל הצמיחה ורמת התפקוד של הכלכלה בטווח הארוך. אנו ממשיכים לשמור על ההמלצה החיובית על הודו.

מרוצה מהדה-מונטיזציה

מהלך כל כך דרמטי כמו זה שנעשה בהודו, מחייב חברות שתוצאותיהן ופעילותן נמדדות בתוך הכלכלה בה בוצע השינוי, להגיב באופן מיידי. כך עשתה חברת הינדוסטן יוניליוור , שיצאה בהודעה מרגיעה למשקיעים באמצעות מצגת המתארת את התרחישים השונים כתוצאה מה"דה-מונטיזציה".

החברה מייצרת ומשווקת ברחבי הודו מוצרי צריכה בסיסיים כגון סבונים, חומרי ניקוי, מוצרי היגיינה וטיפוח. בנוסף, היא מחזיקה קו ייצור של גלידות ושמנים לבישול. בהודעתה ניתחה החברה את התרחישים השונים והצהירה כי מדובר בצעד של "WIN WIN For all", ומבחינתה זהו צעד מבורך שיתמוך בהורדת האינפלציה לאורך זמן ויתמוך בצריכה הבסיסית.

לחברה שווי שוק של כ-28 מיליארד דולר, ובחמש השנים האחרונות היא נהנית מקצב צמיחה דו-ספרתי במונחי מכירות, שהסתכמו נכון לסוף 2015 בהיקף של כ-4.8 מיליארד דולר(!).

הינדוסטן היא חברה רווחית, ויחסית לחברות מוצרי צריכה בסיסית שצומחות בשיעורים חד ספרתיים, מדובר על חברה בעלת שיעורי צמיחה מרשימים. עיקר המכירות שלה הן לשוק ההודי (94.2%) והשאר ליצוא. למרות שהחברה מחלקת דיבידנד בשיעור של כ-2% בשנה, המשקיעים רואים בה חברת צמיחה ולא חברת ערך. את זה ניתן להבין ממכפיל רווח עתידי של 37, גבוה מהממוצע בחברות ההשוואה (הנכללות באותו הסקטור).

במונחי תשואה, החברה מכה את המדדים המרכזיים בהודו לאורך זמן. כך למשל, תשואת המניה בחמש השנים האחרונות הייתה ברמה של כ-123% (!) לעומת מדד ה-SENSEX ומדד ה-NIFTY50 שהניבו תשואה של 58% ו-62% בהתאמה בתקופת ההשוואה. המצב דומה גם בשנה האחרונה, במהלכה המניה הכתה את המדדים המרכזיים ועלתה בשיעור של 4.4%, לעומת עלייה של 2% ב-SENSEX ושל 3.7% במדד ה-NIFTY50.

חשוב להבין כי גם לאחר ההשקעות ההוניות שהיא מבצעת לצורכי צמיחה עתידית ושימור יכולת הייצור הנוכחית, להינדוסטן יוניליוור תזרים מזומנים חופשי בשיעור של כ-11% מהמכירות. בסך הכול, מדובר על חברה מעניינת שנמצאת בתקופה מעניינת. בשוק ענק ובעל פוטנציאל צמיחה, כמו השוק ההודי, נראה כי מגמת הצמיחה החיובית בחברה תימשך.

■ הכותבים הם מנהל מחלקת מאקרו, מערך המחקר והאסטרטגיה בפסגות ומנהל מחקר מיקרו חו"ל בבית ההשקעות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ניירות ערך.

השינוי בתשואה על אגח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.