שנת 2017 צפויה לבשר על סוף ענף החיסכון לטווח קצר בישראל במתכונתו הנוכחית. אם אכן ייושם המתווה המסתמן של רשות לני"ע לתחום תעודות הסל במועדו (1 בינואר 2018), בעוד כשנה מהיום ייעלם מהנוף מוצר המדד הפופולרי ביותר בארץ.

תמורה רגולטורית זו משפיעה על קרוב ל-100 מיליארד שקל מכספי הציבור והשחקנים בתעשייה. בסופו של תהליך, גם עולם קרנות הנאמנות ישתנה מקצה לקצה ויהפוך למפצלת בעלת שני ראשים: קרנות מסורתיות לצד קרנות פאסיביות.

למה בכלל מבטלים את התעודות?

במאי 2000 השיק אופק לאומי מכשירים פיננסיים (לימים פסגות סל) מוצר חדשני בשוק הישראלי שמטרתו להעניק למשקיעיו עקיבה מלאה אחרי מדד מסוים. בזמנו היה זה ת"א 25 שזכה להיות המדד הראשון שנעקב במסגרת תעודת סל.

באותן שנים הוצע בארה"ב מוצר בשם קרן סל סחירה (ETF), שמטרתו הייתה דומה לזו של תעודות הסל בישראל. יחד עם זאת, ההבדל המהותי בין שני המוצרים היה ונותר המבנה המשפטי שלהם. בעוד קרן סל שייכת לעולם קרנות הנאמנות, בהן כל הזכויות הנגזרות אגב השקעה בניירות ערך שייכות לבעלי היחידות בקרן, בתעודת סל המבנה המשפטי דומה לאגרות חוב קונצרניות. כלומר, המשקיע חשוף לסיכון שמנהל התעודה לא יעמוד בהתחייבות כלפיו.

את הסיכון הזה מבקשת רשות לני"ע להסיר באמצעות תיקון לחוק השקעות משותפות בנאמנות, שמטרתו להפוך את תעודות הסל ממכשיר חוב למכשיר הוני - קרן נאמנות. מהלך זה, שכבר שנים שוקדים על תכנונו ואופן ביצועו, אמור להתרחש לקראת סוף השנה הנוכחית ולהסתיים ב-2018.

איפה אנחנו היום?

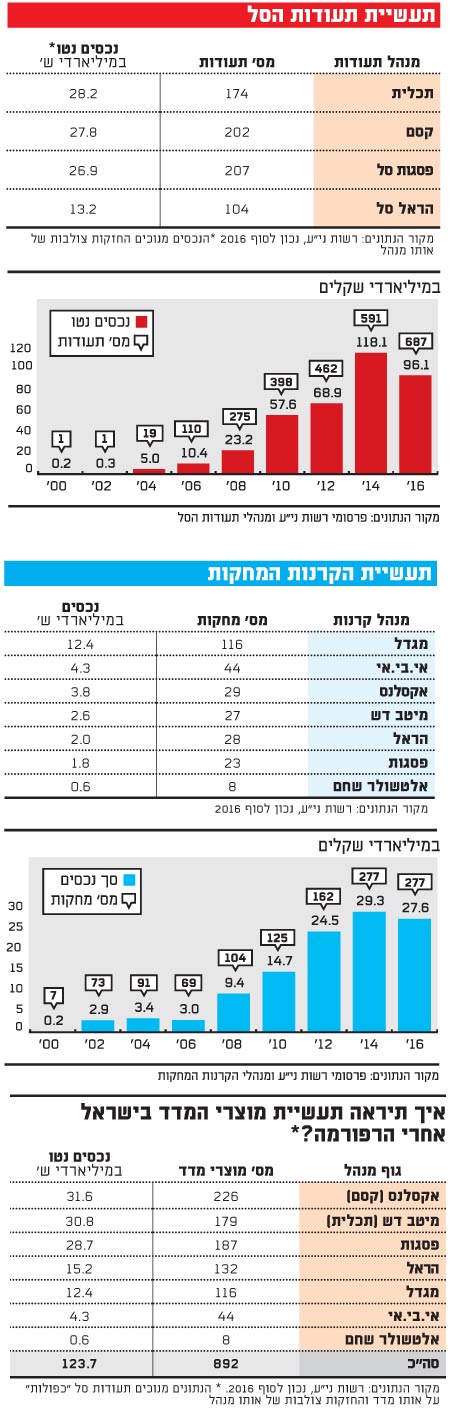

המספרים של תעשיית תעודות הסל בישראל מלמדים עד כמה מדובר בהליך מורכב ומסובך ליישום. נכון לסוף 2016, התעשייה, אשר מורכבת מארבעה מנהלים העושים שימוש ב-21 חברות בנות, ניהלה נכסים נטו בסך 96.1 מיליארד שקל ב-687 תעודות סל (ראו טבלה). המשמעות היא שיש צורך לשנות מבנה משפטי למספר רב של חברות, לעדכן מאות תשקיפים ולהתאים השקעות בעשרות רבות של מיליארדי שקלים על-מנת לעמוד בדרישות הרגולציה של עולם קרנות הנאמנות.

כפי שניתן לראות בגרף, מספר התעודות גדל בצורה דרמטית לאורך השנים וכך גם היקף הנכסים המנוהלים. אמנם הנתונים מלמדים כי כיום התעשייה מנהלת כ-20 מיליארד שקל פחות מהשיא שנרשם בסוף 2014, אולם בדיקה מעמיקה יותר מגלה שההפרש הנ"ל נובע ממימושים מסיביים שבוצעו בתעודות הפיקדון, אלו שמעניקות למשקיע ריבית ואינן עוקבות אחר מדדי ני"ע.

תעודות אלה התרוששו מנכסיהן בשנתיים האחרונות, לאור פדיונות הענק בקרנות הכספיות שהינן הלקוח העיקרי שלהן וזאת לאור הריבית האפסית השוררת במשק שהפכה את שני המוצרים ללא אטרקטיביים.

אם מנטרלים את תעודות הפיקדון ומתמקדים בתעודות הסל ה"רגילות", קרי אלו העוקבות אחרי מדדים, מגלים כי תעשיית תעודות הסל ממשיכה ליהנות מביקוש קשיח יחסית למוצריה בקרב יועצי ומנהלי ההשקעות המקומיים.

בחינה נוספת בין השורות של תעשיית תעודת הסל, מלמדת כי שני שלישים מהכספים בה מושקעים במדדי מניות, רובם בחו"ל (39% מסך הנכסים בתעשייה), רבע במדדי אג"ח, בעיקר אג"ח קונצרני בישראל, עוד 5% בתעודות פיקדון והיתר בתעודות על מדדי סחורות או בתעודות מורכבות, ממונפות או בחסר (שורט).

מה יקרה בעקבות התיקון?

כאמור, הנכסים המנוהלים בתעשייה מחולקים לארבעה מנהלים, ששלושה מהם מחזיקים בנתח שוק דומה. בנקודה הזאת שווה לבחון כיצד תתחלק העוגה אחרי יישום התיקון המסתמן בתעודות הסל.

לצורך כך, עלינו להוסיף עוד גורם למשוואה - הקרנות המחקות. למעשה, הרפורמה תגרום לכך שעולם קרנות הנאמנות יוכל להציע שני מוצרים שונים שיעקבו אחר מדדי ניירות ערך: מחקות לצד קרנות סל.

ההבדל העיקרי ביניהם יהיה אופן הצעת היחידות שלהם למשקיעים. בעוד קרן מחקה תתנהל כמו קרן נאמנות "רגילה". כלומר, ניתן לרכוש ולממש אותה אחת ליום בלבד. בקרן סל המסחר יתבצע לכל אורך יום המסחר בבורסה, בדומה לזה שנעשה כיום בתעודות הסל ובקרנות הסל בחו"ל.

הקרנות המחקות יצאו לדרך בתחילת 2008, אולם מרבית מנהלי קרנות הנאמנות לא קידמו את המוצר החדש ובשל כך, סך הנכסים המנוהל במוצר זה בשנותיו הראשונות עמד על מיליארדים בודדים.

בשנת 2012 החל תור הזהב של הקרנות המחקות, אשר גייסו קרוב ל-20 מיליארד שקל עד לסוף 2015. במקביל, כמות המוצרים חצתה בזמנו את רף ה-100 וכיום מוצעות כ-280 קרנות שעוקבות אחר מדדים בארץ ובחו"ל.

5 מנהלים דומיננטיים בעתיד

עם יציאת מנורה מתחום המחקות בסוף השנה החולפת, מונה כיום תעשיית הקרנות המחקות שבעה מנהלים, מתוכם ארבעה שייכים לגופים המנהלים במקביל תעודות סל. בהתאם לכך, כאשר מריצים סימולציה לבחינת מבנה התעשייה המאוחדת (קרנות מחקות וקרנות סל) ביום שאחרי הרפורמה, מקבלים 5 מנהלים דומיננטיים עם סך נכסים של יותר מ-10 מיליארד שקל לכל אחד במוצרי מדד.

נכון לסוף 2016, המיזוג של עולם תעודות הסל עם הקרנות המחקות מייצר זירה חדשה בעלת היקף נכסים של 123.7 מיליארד שקל ונתח כספי של 40% בעולם מוצרי החיסכון לטווח קצר בישראל. לשם השוואה, קרנות הנאמנות המסורתיות (ללא כספיות ומחקות) מנהלות כיום 168 מיליארד שקל, המהוות 54% מעולם זה.

כמות מוצרי המדד הנוכחית צפויה להצטמצם ב-70 נוכח העובדה שבמשך השנים מיזוגים שבוצעו בתוך תעשיית תעודות הסל, יצרו מוצרים כפולים על אותו מדד. בהתאם לכך, אם הרפורמה הייתה מיושמת כיום, כמות המוצרים בתעשיית מוצרי המדד המאוחדת הייתה עומדת על 892.

מנגד, סביר להניח שכחלק מההיערכות הסופית של השחקנים לרפורמה, הם יבצעו לא מעט "השלמות" ברמת המוצר, כך שהגופים המנהלים רק קרנות מחקות, ישיקו מוצרים חדשים שאותם יוכלו להמיר בעתיד לקרנות סל וגופים המנהלים גם תעודות וגם מחקות כיום, ישלימו "חוסרים" בגזרת המחקות שלהם.

על-כן, ייתכן בהחלט כי ביום שאחרי המפץ הגדול בתעודות הסל, יוצעו בישראל כ-1,000 מוצרי מדד, מספר שבהחלט שם אותנו על המפה העולמית בגזרת ההשקעות הפסיביות.

לטעמי, כאן טמונה ההזדמנות הגדולה של הבורסה המקומית להשתמש בתיקון הקרוב על-מנת לייצר פלטפורמת מסחר גלובלית במוצרי מדד. מספר קרנות הסל שצפוי להיות זמין למשקיעים הזרים עם השלמת הרפורמה, יחד עם הידע והניסיון ארוך השנים שיש למנהלי המוצרים המקומיים בתחום, מהווים יסודות חזקים לבניית תשתית ארוכת טווח לשיווק הבורסה בת"א כמקום מסחר מרכזי עבור קרנות סל על מדדים ברחבי העולם.

*** הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהגופים המצוינים לעיל נמנים על לקוחות החברה. אין באמור ייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

תעשיית תעודת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.