אחת לכמה שנים, לרוב בעקבות שערורייה, עולה סוגיית אחריות הדירקטוריון - האם ידע וטייח, או כשל בכך שלא ידע? האם הוא אחראי לתוצאות החברה או מהווה רק חותמת גומי של ההנהלה? הדוגמה האחרונה היא חברת טבע, שנקלעה למערבולת שהובילה לבסוף להתפטרות המנכ"ל ארז ויגודמן. אלא שלאחר התפטרותו של ויגודמן עלתה השאלה מה חלקו של הדירקטוריון במצבה הנוכחי של החברה - האם הוא אחראי לו כמו ההנהלה? ומה הקשר בין מצבה של טבע לעובדה שבדירקטוריון שלה יש ייצוג נמוך לאנשים מתחום התרופות?

בניסיון להתמודד עם השאלות האלה, המפקחת על הבנקים, ד"ר חדוה בר, מקדמת מהלך לרענון הדירקטוריונים בבנקים, לייעול העבודה שלהם ולהגדלת האחריות של כל דירקטור. לפני כ-3 חודשים פורסם ב"גלובס" כי בר העבירה לבנקים טיוטת תיקונים במסמך נוהל בנקאי תקין, הכוללת שינויים בהרכב הדירקטוריון ובחלוקת התפקידים.

ביום ה' האחרון התקיימה ישיבה בוועדה המייעצת לבנק ישראל, ובה השמיעו הבנקים את השגותיהם על הדרישות החדשות, וההנחיות צפויות להיכנס לתוקפן בזמן הקרוב.

במסגרת המהלך, בר דורשת להפחית את מספר חברי הדירקטוריון במטרה להגדיל את תחושת האחריות שלהם, ומנגד להגדיל את מספר הבנקאים היושבים בדירקטוריון. כמו כן, היא דורשת שיהיה לפחות חבר דירקטוריון אחד בעל ידע בתחום הטכנולוגיה - לאור השינויים הרבים שעמם מתמודדים הבנקים בתחום הזה. בר גם מבקשת לקצוב את כהונת היו"ר בבנק. היא אינה קובעת את משך הזמן, אך סביר להניח כי הבנצ'מרק יהיה כהונת יו"ר בבנק ללא גרעין שליטה - 9 שנים.

בר סימנה את הטיפול בדירקטוריונים של הבנקים כיעד חשוב בקדנציה שלה. היא מכירה היטב את תחום הממשל התאגידי והדירקטוריונים, הן מהצד האקדמי והן מתפקידים קודמים שמילאה. לדוגמה, כמנהלת הסיכונים הראשית של בנק לאומי, היא למדה להכיר מקרוב את פעולת הדירקטוריון של הבנק. בתפקידה הנוכחי, היא סימנה לעצמה מטרה לשנות את התפיסה והמבנה של הדירקטוריונים בבנקים, ולהפוך אותם לפעילים ויעילים יותר.

במערכת הבנקאית, מנגד, לא מתרגשים מהדרישות החדשות של בר. "התיקונים המוצעים הם בצורה יותר מאשר בתוכן. השכלה וניסיון של חבר דירקטוריון אינם הדבר המשמעותי", אומר גורם במערכת הבנקאית, המכיר היטב את פעילות הדירקטוריונים. "אם רוצים להביא לשינוי אמיתי, ולכך שהדירקטורים יהיו עם חשיבה עצמאית, צריך לקצוב קדנציה של דירקטור לתקופה אחת, כך הוא לא יהיה תלוי בחסדי בעל השליטה או גורם אחר כדי להיבחר לקדנציה נוספת. במצב הנוכחי, הדירקטור הממוצע רוצה להמשיך לכהונה נוספת ולכן מעדיף שלא 'לעשות צרות'".

כך או כך, רגע לפני שהכללים החדשים נכנסים לתוקף, אנחנו מציגים כאן את השינויים הנדרשים לעומת המצב הקיים ומשרטטים איך נראים הדירקטוריונים של הבנקים כיום.

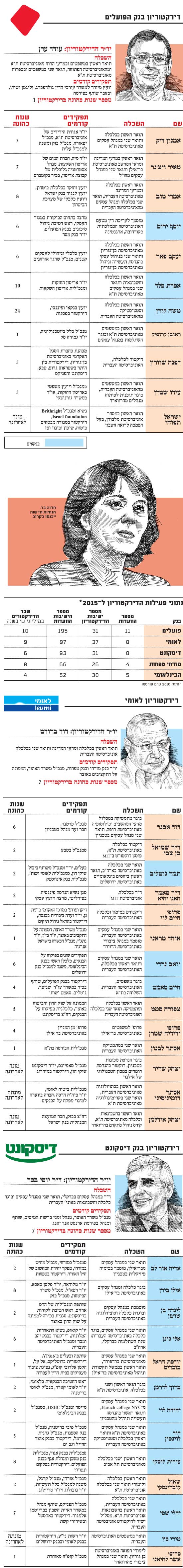

שיאני הישיבות והשכר - בבנק הפועלים

37 מיליון שקל, זו עלות שכרם של הדירקטורים בחמשת הבנקים הגדולים לשנת 2015 (נתוני 2016 יפורסמו בחודש הבא, בדוחות הכספיים). חשוב להדגיש שנתון זה אינו כולל את שכר היו"ר, שהוא עובד שכיר בבנק. דירקטור מקבל שכר קבוע המוערך ביותר מ-100 אלף שקל בשנה, אך הכסף המשמעותי מגיע מישיבות ועדות המשנה. התעריף הוא אחר בכל בנק, אך הוא מוערך בכמה אלפי שקלים לישיבה. בשורה התחתונה, עמדה עלות השכר החודשית הממוצעת על כ-50 אלף שקל לדירקטור, וזאת בתמורה לכמה ישיבות מדי חודש (וההכנה אליהן).

הדוחות הכספיים של הבנקים מאפשרים גם הצצה למספר הישיבות שנערכו. באשר לישיבות הדירקטוריון, נראה שהנתונים דומים למדי בכל הבנקים ונעים סביב 30 ישיבות בשנה. לעומת זאת, יש שונות גבוהה בין הבנקים בכל הנוגע לעבודת הוועדות.

במקום הראשון ובפער ניכר מיתר הבנקים, נמצא בנק הפועלים, שבשליטת שרי אריסון. מלבד 31 ישיבות הדירקטוריון שנערכו ב-2015, לדירקטוריון הבנק יש לא פחות מ-11 ועדות, שהתכנסו ל-195 ישיבות (!) בשנה אחת, כלומר מדי שבוע התקיימו יותר מ-3 ישיבות. לשם השוואה, בבנק לאומי, שדומה בסדר הגודל שלו לבנק הפועלים, וגם בו יש לא מעט ועדות (8), נערכו "רק" 97 ישיבות ב-2015, כמחצית מאלו של הפועלים. עם זאת, באשר לעלות שכרם של הדירקטורים, הנתונים בשני הבנקים הגדולים דומים למדי - 10 מיליון שקל בבנק הפועלים ב-2015 לעומת 9 מיליון שקל בלאומי.

בדיסקונט הנתונים דומים לאלה של לאומי - עם 8 ועדות שהתכנסו 93 פעמים ב-2015, אולם שכר הדירקטורים נמוך יותר ועומד על 6 מיליון שקל. עוד מעניין לציין כי במזרחי טפחות מספר הישיבות נמוך ב-24% לעומת דיסקונט, אולם שכר הדירקטורים גבוה יותר ומגיע לכ-8 מיליון שקל. נראה שבבנק הבינלאומי, שבשליטת צדיק בינו, שהוא גם הקטן בין החמישה, עבודת הדירקטוריון מצומצמת יותר, עם פחות ישיבות של ועדות ושכר דירקטורים שעומד על כ-4 מיליון שקל, מחצית ממזרחי טפחות.

הליך מדורג שיוביל לצמצום בכמות הדירקטורים

נראה כי למרות ישיבות הוועדות המרובות, בבנק ישראל לא חושבים שהן אפקטיביות במיוחד. לכן במסגרת השינויים המוצעים הוחלט להעצים את סמכויות הוועדות ולאפשר להן גם לקבל החלטות ולא רק לדון בנושאים השונים, כפי שנהוג כיום. בכך מנסה בר להוריד מהעומס של הדירקטוריון, שיתמקד בנושאים אסטרטגיים וכלליים יותר של הבנק, ואילו ההחלטות בנושאי המשנה יתקבלו בוועדות, ויעלו לדיון חוזר בדירקטוריון רק במקרים חריגים.

12, זה מספר הדירקטורים שרוצים בבנק ישראל לראות בכל בנק. במקרים חריגים יוכלו הבנקים לבקש להגדיל את המספר. צמצום מספר הדירקטורים נועד הן כדי לייעל את העבודה והן כדי להגדיל את תחושת האחריות של כל דירקטור.

היחיד שעומד בדרישות החדשות כבר היום הוא בנק הפועלים, שבו 12 דירקטורים, וזאת לאחר שבחודשים האחרונים היו"ר הקודם יאיר סרוסי עזב והדירקטורית אירית איזקסון עזבה לטובת תפקיד יו"ר הבנק הבינלאומי. הדירקטוריון הגדול ביותר כיום הוא של בנק לאומי - 15 דירקטורים. עם כניסתן של ההנחיות לתוקף, לאומי יצטרך להצטמצם ב-3 דירקטורים, דיסקונט יצטרך לוותר על שניים ומזרחי טפחות והבינלאומי יוותרו כל אחד על דירקטור אחד.

בסך הכל, יש כיום 7 דירקטורים "מיותרים" ביחס לדרישות החדשות. עם זאת, אין בכוונת בנק ישראל לבצע הדחות והחלפות פתאומיות - כדי לא ליצור זעזועים. הכוונה היא להוציא לפועל תהליך שינוי מדורג, בהתאם לסיום הקדנציה של כל דירקטור.

הדירקטוריונים הוותיקים ביותר - במזרחי טפחות ובפועלים

5.3 שנים, זהו הוותק הממוצע של הדירקטורים בבנק כיום. גם בנתון זה יש שונות משמעותית בין הבנקים ובתוכם. הממצא הבולט הוא שבבנקים עם גרעין שליטה, הוותק הממוצע גבוה באופן משמעותי לעומת הבנקים ללא גרעין שליטה - שם מדי שנה נערכות בחירות לאיוש כמה מהכיסאות.

הדירקטוריון עם הוותק הרב ביותר הוא של מזרחי טפחות. שם הדירקטור הממוצע הוא בעל ותק של 8.6 שנים. הדירקטור הוותיק ביותר הוא עו"ד צבי אפרת, המכהן בתפקיד זה 23 שנה. נראה שבדירקטוריון הבנק שבשליטת משפחות עופר ו-ורטהיים מעטים הם החילופים שהיו בשנים האחרונות, ולמעשה הפעם האחרונה שבה מונה דירקטור חדש הייתה לפני 3 שנים. גם בבנק הפועלים הדירקטורים לא ממהרים לעזוב, והוותק הממוצע של דירקטור הוא 6.7 שנים. בבנק זה נמצא גם הדירקטור הוותיק ביותר בין הבנקים - משה קורן, המכהן בתפקיד זה 24 שנה.

לעומת זאת, בלאומי ובדיסקונט, בנקים ללא גרעין שליטה, המח"מ של הדירקטורים קצר הרבה יותר: בדיסקונט הוא עומד על 3.8 שנים, ויותר ממחצית הדירקטורים מונו בשנתיים האחרונות. עם זאת, ראוי לציין שהבנק הפך לבנק ללא גרעין שליטה רק לפני כשלוש שנים, ולכן היה בשנים אלה בתהליך מעבר של הפיכת הדירקטוריון לכזה. אולם גם בבנק לאומי, שכבר לא מעט שנים מהווה בנק ללא גרעין, ותק הדירקטורים קצר למדי ועומד על פחות מ-3 שנים. הסיבה לכך היא שלא פחות מ-9 דירקטורים מונו בשנתיים האחרונות. נציין עוד שהדירקטור הוותיק ביותר בלאומי הוא יו"ר הבנק, דוד ברודט, המכהן בתפקיד 7 שנים (פחות מהוותק הממוצע במזרחי טפחות).

אז מה עדיף: דירקטוריון עם דירקטורים ותיקים או דירקטוריון עם דירקטורים חדשים? התשובה אינה חד-משמעית. מצד אחד, דירקטוריון ותיק מכיר את הבנק לעומקו וככל הנראה לא ימהר להוציא אותו להרפתקאות מסוכנות, ומנגד - דירקטורים חדשים מגיעים עם יותר מוטיבציה ואנרגיות, וגם רואים דברים מזווית אחרת מזו של הוותיקים, שכבר מזוהים עם הראייה של הבנק עצמו. לפיכך נראה שהמצב הטוב ביותר הוא גיוון ושונות בוותק של חברי הדירקטוריון.

חלקם של בעלי הניסיון הבנקאי יוגדל

34, זה מספר הדירקטורים בבנקים שנחשבים בעלי ניסיון בנקאי. אחד השינויים המרכזיים בכללים של בר הוא הגדלת חלקם של הבנקאים בדירקטוריונים מ-20% לשליש. בבנק ישראל דוחפים להגדלת חלקם של הבנקאים, כיוון שהם מאמינים שדירקטור המגיע ומכיר היטב את תחום הבנקאות על היבטיו השונים יוכל לאתגר טוב יותר בשאלות ובמשימות את הנהלת הבנק.

כך מגדיר בנק ישראל מה נחשב ניסיון בנקאי: כהונה של 3 שנים לפחות במשרה בכירה בבנק, או שותף האחראי על תחום הביקורת בבנקים במשרד רואה חשבון במשך 5 שנים לפחות. ניסיון בנקאי ייחשב גם כהונה של 9 שנים לפחות כדירקטור בבנק או 3 שנים כיו"ר.

נציין שדווקא בשני הבנקים הגדולים - פועלים ולאומי - מספר הבנקאים בדירקטוריון הוא הנמוך בין הבנקים - 3 בבנק הפועלים ו-4 בלאומי. כך, מסתמן ששני הבנקים יצטיידו בעוד בנקאי אחד לפחות (או במקרה של לאומי, יפחת מספר חברי הדירקטוריון כדי להגיע ליחס הרצוי).

הבנק שבו מספר הבנקאים בדירקטוריון הוא הגבוה ביותר הוא דיסקונט - לא פחות מ-11 חברי דירקטוריון מתוך 14, המוגדרים בנקאים ועם ניסיון מגוון מבנקים שונים. גם לבינלאומי נציגות מכובדת של בנקאים - 9 מתוך 13 חברי הדירקטוריון. במזרחי טפחות אמנם יותר ממחצית מחברי הדירקטוריון הם בנקאים, אולם ארבעה מתוך השבעה זכו בתואר "בנקאים" מתוקף כהונתם רבת השנים בדירקטוריון הבנק.

"הדירקטורים הסדרתיים" בולטים בלאומי; דיסקונט מצטיין בשיעור הנשים בדירקטוריון

12, זה מספר הדירקטורים שכבר כיהנו בעבר כדירקטורים בבנקים אחרים - 18% מחברי הדירקטוריון בבנקים. נראה שיש מי שכבר עשו קריירה מתפקיד הדירקטור. אפשר לראות בכך יתרון - אותם דירקטורים מביאים עמם ניסיון בנקאי וזווית ראייה אחרת לבנק, מניסיונם בבנקים אחרים. עם זאת, ניתן לראות בכך גם טעם לפגם מבחינת התחרות והמידע שאליו נחשפים הדירקטורים.

הבנק שהתופעה הזאת בולטת בו במיוחד הוא בנק לאומי - שם קרוב לשליש (4 מתוך 15) מהדירקטורים כיהנו בתפקיד זה בעבר בבנק אחר. ביתר הבנקים מדובר ב-2-3 דירקטורים.

22%, זה שיעור הנשים בדירקטוריונים בבנקים, כלומר בממוצע פחות מרבע מחברי הדירקטוריון. בהתחשב בכך ששלושה מחמישה בנקים מנוהלים בידי אישה, היינו מצפים לייצוג גדול יותר של נשים, ועם זאת, עדיין מדובר בייצוג גדול מהממוצע בחברות הציבוריות בישראל. שם עומד שיעור הנשים בדירקטוריון על 15%-20% בלבד.

גם במקרה זה, דיסקונט בולט לטובה - ייצוג הנשים בו הוא הגדול ביותר בין הבנקים, 4 מתוך 14 חברי הדירקטוריון. לעומתו, בנק הפועלים אמנם נשלט ע"י אישה אך בדירקטוריון שלו יש רק 2, כאשר אחת מהן היא אפרת פלד, נציגת הבעלים ומי שנחשבת אחת הדמויות הדומיננטיות בבנק.

מנכ"ל ענקית ההשקעות בלקרוק: "מועצות המנהלים אחראיות ליצירת ערך בטווח הארוך"

לארי פינק, מנכ"ל ענקית ההשקעות בלקרוק, כותב מדי שנה מכתב למנכ"לים של החברות שבהן משקיעה החברה שבניהולו על ציפיותיו מהן. לפניכם עיקרי המכתב האחרון, העוסקים בציפיות של בלאקרוק בנוגע לפעילות הדירקטוריונים:

"בכל שנה אני כותב למנכ"לי חברות מובילות שלקוחותינו מחזיקים במניות שלהן. הלקוחות הללו, שחלקם הגדול משקיע לטווחים ארוכים כמו תוכניות פנסיה או שכר לימוד לילדים, הם הבעלים האמיתיים של החברות הללו. כנאמן שלהם, אני כותב בשמם כדי להמליץ על נוהלי ממשל תאגידי שבלקרוק מאמינה שימקסמו את הערך למשקיעים בטווח הארוך.

"בשנה שעברה ביקשנו מהמנכ"לים להעביר לבעלי המניות את התוכניות האסטרטגיות השנתיות ליצירת ערך בטווח הארוך, ולאשר במפורש שהדירקטוריונים שלהם עברו על התוכניות הללו. חברות רבות הגיבו בחשיפה פומבית של תוכניות מפורטות, כולל תהליכים חזקים של מעורבות הדירקטוריונים. התוכניות הללו סיפקו לבעלי המניות הזדמנות להעריך את האסטרטגיה ארוכת הטווח של החברה, ואת ההתקדמות שהושגה ביישום שלה.

"כאשר אנחנו מבקשים לבנות ערך ארוך טווח ללקוחותינו באמצעות מעורבות, המטרה שלנו איננה ניהול מיקרו של פעילות החברה. ההתמקדות הראשונה שלנו היא להבטיח שמועצת המנהלים תהיה אחראית ליצירת הערך בטווח הארוך. עם זאת, אין לבלבל גישה ארוכת טווח עם סבלנות אינסופית. כאשר בלקרוק אינה רואה התקדמות למרות מעורבות שלה, או שחברות אינן מגיבות כיאות למאמצינו להגן על האינטרסים הכלכליים ארוכי הטווח של לקוחותינו, איננו מהססים להשתמש בזכותנו להצביע נגד דירקטורים מכהנים או תגמול מנהלים ללא קשר לביצועים.

"גורמי סביבה, חברה ומשילות הרלוונטיים לעסקיה של חברה יכולים לספק תובנות מהותיות על האפקטיביות של הנהלה, ומכאן על סיכוייה ארוכי הטווח של החברה. אנחנו רוצים לראות שחברה קשובה לגורמי המפתח שתורמים לצמיחה בטווח הארוך: קיימות של המודל העסקי והפעילות, תשומת לב לגורמים חיצוניים וסביבתיים שיכולים להשפיע על חברה, והכרה בתפקיד החברה בקהילות שבהן היא פועלת. חברה גלובלית צריכה להיות מקומית בכל אחד מהשווקים שלה.

"ולבסוף, כמשתתפות חשובות בתוכניות פנסיה בארה"ב וברחבי העולם, חברות חייבות להשמיע את תמיכתן בפיתוח מערכות פנסיה בטוחות יותר לכל העובדים, כולל מיליוני העובדים בחברות קטנות יותר שאינם מכוסים בתוכניות של המעסיק. משבר הפנסיה אינו בעיה בלתי ניתנת לפתרון. יש לנו שפע כלים ברשותנו: השתתפות אוטומטית בתוכניות ועלייה אוטומטית בהטבות, מאגרי פנסיה לעסקים קטנים וייתכן שאפילו מודל של הפרשה מנדטורית לתוכנית פנסיה, כמו זה הקיים בקנדה או באוסטרליה.

דירקטורים

דירקטורים