על רקע סביבת הריבית האפסית, והאתגר לאתר אפיקי השקעה ש"יעבדו" עבור הכסף, במקום פיקדונות השוכבים בבנק ואינם מניבים תשואה, הולכים ומתרבים היקפי הגיוסים שמבצעות החברות בבורסה בתל אביב - הן באמצעות אג"ח, והן באמצעות מניות - הנפקות שנהנות שבדרך כלל מביקושים גבוהים במיוחד.

לצד אפיקי הגיוס המסורתיים בבורסה, צומח בתקופה האחרונה אפיק חדש של גיוס הון מידי הציבור, באמצעות מימון המונים שמבצעות קרנות השקעה בנדל"ן, המגייסות את הכסף לטובת פרויקטים בדרך של פרסום תשקיף - במה שנראה כתחילתו של טרנד העשוי להתגבר בתקופה הקרובה.

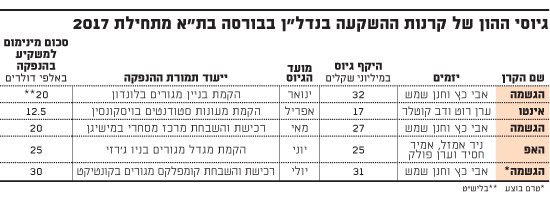

עד כה, תוך פחות מחצי שנה, אותן קרנות שהגיעו לבורסה בת"א (אולם אינן נסחרות) נהנות מהצלחה ניכרת בגיוסים שהן מבצעות, הבאה לידי ביטוי בהבטחת סכומי הגיוס בתוך שעות ספורות מפתיחת המכרז. בסך הכול גייסו אותן קרנות עד היום כ-100 מיליון שקל בארבע הנפקות, וגיוסים נוספים - בהיקפים של כמה עשרות מיליוני שקלים כל אחד - עומדים על הפרק.

שניים מאותם גיוסים ציבוריים ביצעה חלוצת הקרנות במתכונת זו - קרן הגשמה של אבי כץ (יזם רשת בתי הקפה והמרכולים "קופיקס") וחנן שמש, שגייסה בתחילת השנה כ-32 מיליון שקל (כ-7 מיליון ליש"ט) עבור פרויקט נדל"ן יזמי בלונדון, ובחודש שעבר גייסה כ-27 מיליון שקל נוספים (כ-7 מיליון דולר) לפרויקט מסחרי בארה"ב.

הגשמה, אשר הוקמה בשנת 2009, היטיבה לזהות צורך של משקיעים פרטיים קטנים ליטול חלק בהשקעות ריאליות בתחום הנדל"ן, המטרה לנסות ולייצר תשואות נאות בעולם של ריביות אפסיות. מתשקיף הקרן עלה, כי עד היום - כשמונה שנים לאחר הקמתה - היא גייסה למעלה מ-2 מיליארד שקל וביצעה 250 השקעות, רובן ככולן בנדל"ן בארץ ובחו"ל, בפרויקטים בהיקף כולל של 10.5 מיליארד שקל.

אחרי הגשמה הייתה זו קרן אינטו, של המייסד והמנכ"ל ערן רוט ודב קוטלר, אשר גייסה באפריל כ-17 מיליון שקל (4.5 מיליון דולר) לפרויקט הקמת מעונות סטודנטים בארה"ב.

האחרונה להצטרף הייתה קרן האפ (HAP) של ניר אמזל, אמיר חסיד וערן פולק, שגייסה מוקדם יותר החודש כ-25 מיליון שקל (כ-7 מיליון דולר) המיועדים להקמת מגדל מגורים בארה"ב.

על הפרק כבר עומדת הנפקה שלישית שמקדמת הגשמה בימים אלה, המבקשת לגייס כ-31 מיליון שקל (קרוב ל-9 מיליון דולר) למימון רכישה והשבחה של קומפלקס מגורים בארה"ב. ככל הידוע, קרנות נוספות מגבשות בימים אלה תשקיפים לקראת גיוסים שיתבצעו בהמשך השנה, ובסך הכול מדובר על עשרות מיזמים נוספים, עיקרם בתחום הנדל"ן בחו"ל.

בהקשר זה עלה שמן של קרן אינבו - שבראשה עומדת עמליה שכטר שעבדה בעבר בהגשמה, ואשר נשיאה הוא עופר עיני, לשעבר יו"ר ההסתדרות - ושל קרן של יזם קבוצות הרכישה דרור הלוי, שהקים פלטפורמה להשקעות משותפות לנדל"ן בארה"ב, אם כי אלה טרם הגישו תשקיף.

היעדר פיקוח רגולטורי על קרנות ההשקעה הקבוצתיות (לא רק בנדל"ן) במרוצת השנים יצר מצב שבו שיטת גיוס הכסף לפרויקטים, שבה פעלו קרנות ההשקעה השיתופיות, הייתה איגוד של עד 35 משקיעים לפרויקט בודד, מה שאפשר להן לעקוף באופן חוקי את הצורך בהגשת תשקיף לרשות ניירות ערך.

לצד קרנות לגיטימיות קמו להן קרנות כושלות, ואף כאלה אשר הונו את המשקיעים וגרמו הפסדים כבדים. רשות ני"ע, אשר זיהתה את הפרצה הרגולטורית, החלה בתקופה האחרונה להקשיח את הפיקוח על הקרנות הללו, ולמעשה דחפה אותן לבצע את מהלכי הגיוס באמצעות תשקיף הנפקה לציבור.

"החוק מאחור ביחס לעולם"

הגיוסים באמצעות תשקיף לציבור, מתחילת 2017, מקורם בשינויים רגולטוריים שהובילה הרשות ואשר במסגרתם תוקן החוק הנוגע לאפשרות לבצע הנפקה פרטית שלא כפופה לחוק ני"ע, שקבע כי חברה המעוניינת לבצע גיוס הון פרטי יכולה להציע לעד 35 משקיעים בלבד לקחת בו חלק. זאת לעומת המצב הקודם, שאפשר לפרסם את ההצעה לכלל הציבור, אולם הגביל את כמות המשקיעים בפועל למספר דומה (35).

ההחמרה בחוק, וההגבלה על מספר הניצעים שאליהם אפשר לפנות, שינתה את המציאות שבה פעלו קרנות ההשקעה הקבוצתיות, שהבינו כי אחת האלטרנטיבות המרכזיות לגייס הון לפרויקטים הוא באמצעות פרסום תשקיף בבורסה בת"א.

צריך לציין כי למרות שהתשקיף מפורסם לציבור, ועומד בדרישות רשות ני"ע, הרי שבשל היקפי הגיוס המצומצמים יחסית, והעובדה שהקרנות מגייסות כשותפויות עבור פרויקט נדל"ן ספציפי, תקנון הבורסה לא מאפשר להן להירשם למסחר.

השינוי הרגולטורי יצר אפשרות חדשה, שעליה מברכים היזמים, אך לצד זאת יש להם גם ביקורת על ההגבלות, הלא מעטות לראייתם. ערן רוט, מייסד ומנכ"ל אינטו, אומר כי "פרסום תשקיף הוא מהלך ראשון וחיובי, ובכל מה שקשור לפתיחת הענף לפרסום תשקיפים יש לי רק מחמאות לרשות. זה צעד מבורך, אבל אנחנו קוראים לרשות להסדיר את החוק, כי הביקושים גדולים והחוק נמצא מאחור ביחס למצב בעולם".

לדברי רוט, "הרשות רוצה למנוע משרלטנים פעילות, אבל מצד שני, גופים מקצועיים, הגונים שעובדים בהתאם לחוק נפגעים, כי יש להם קושי אדיר לשווק את המוצר שלהם. תשקיף זה משהו שלוקח הרבה זמן להכין ועולה הרבה כסף. בעסקאות נדל"ן היזם פונה אלינו 45-60 יום לפני שהוא צריך את הכסף, והכנת תשקיף אחד יכולה לקחת 3-4 חודשים. לכן אנחנו מקיימים דו-שיח עם הרשות בניסיון לשנות את המצב, ולנסות להוציא תשקיפים במועדים קצרים יותר, באמצעות זמני תגובה יותר קצרים של הרשות, באמצעות הקלות שיינתנו לנו ועוד".

למרות היקפי הגיוס המצומצמים יחסית שמבצעות הקרנות, הנפקות אלה לא מתאימות לכל אחד, ודורשות הון עצמי משמעותי כדי לקחת בהן חלק. כך לדוגמה, הסכום שביקשה הגשמה עבור יחידת השתתפות בהנפקת הנכס שלה בלונדון היה 20 אלף ליש"ט (יותר מ-90 אלף שקל), ו-20 אלף דולר (יותר מ-70 אלף שקל) בהנפקת הנכס בארה"ב.

מחירה של יחידת השתתפות בהנפקה של אינטו עמד על 12.5 אלף דולר (כ-45 אלף שקל) והמחיר הנדרש לקבלת חלק בגיוס של האפ עמד על 25 אלף דולר (קרוב ל-90 אלף שקל). לדברי רוט, "השקעה שכזו לא מתאימה לכל אחד, אבל לדוגמה, מישהו שיש לו תיק נכסים בהיקף של כ-500 אלף שקל, יכול לגוון אותו ולהפנות כ-100 אלף שקל אלינו".

- מי המשקיעים שמגיעים אליכם?

רוט: "מי שמגיע אלינו הם משקיעים ישראלים, שמבינים שהיום, צריך לגוון את תיק ההשקעות לא רק כדי להגדיל את ההון שלהם, אלא אפילו כדי לשמר אותו, וההמלצה שלנו היא להפנות כ-10%-20% להשקעות אלטרנטיביות, ולבצע את הגיוון איתנו".

לדבריו, "ה'טייפ קאסט' של המשקיעים שהשתתפו בגיוס שביצענו באמצעות תשקיף דומה לזה שלקח חלק בהשקעות קודמות. בעזרת התשקיף הרחבנו את מעגל המשקיעים שלנו - חלקם היו חדשים וחלקם קיימים".

עוד הוא אומר, כי "חלק מאותם משקיעים הגיעו ממאגר המשקיעים שלנו, שכבר השתתפו בהשקעות קודמות שביצענו, וחלקם בעקבות פרסום התשקיף, שבמסגרתו אנחנו יכולים לחשוף את נתוני העסקה - מה שהופך את מלאכת השיווק קלה יותר. כשמציגים בתשקיף את כל פרטי הנכס, ואת הנתונים הכספיים, עם היתר של רשות ני"ע, זה מגדיל את האמון ומגדיל את ביטחון המשקיעים".

- מה לגבי הסיכון בהשקעה בקרנות מסוג זה?

רוט מציין, כי "משקיע שנכנס אלינו להשקעה מבין שבכל עסקה קיימים סיכונים - כמו סיכוני שוק, סיכוני תפעול ועוד. אבל אנחנו מבצעים בדיקות נאותות מקיפות, ועושים הכל כדי לצמצם את הסיכונים.

"יש סיכון בפעילות, אבל אנחנו לא רואים אותו כגבוה יותר מלהשקיע במניית טבע. השקעה שכזו לא מתאימה לאלמנות ויתומים, אבל אנחנו מהווים אלטרנטיבה מצוינת לאנשים שעבדו קשה וחסכו כסף שערכו נשחק".

"הגנה על המשקיעים"

עו"ד צפנת מזר, מנהלת היחידה למימון עסקים קטנים ובינוניים במחלקת תאגידים ברשות ני"ע, מסבירה כי "הוראות חוק ני"ע וחוק החברות הן אמנם נטל על החברות המנפיקות, אבל הן משיגות את המטרה העיקרית שלהן, והיא הגנה על המשקיעים".

לדבריה, "באמצעות התשקיף, למשקיעים מהציבור עומד כל המידע שצריך להיות בפניהם לצורך קבלת החלטת השקעה, ולחברה ולדירקטורים יש אחריות כספית כלפי אותם משקיעים אם התשקיף כולל מידע מטעה, והם יכולים לעמוד בפני דין פלילי".

מזר מוסיפה, כי "התיקון בחוק העביר את החברות מהעולם הפרטי לציבורי, וזו הדרך הנכונה לפעול לדעת רשות ני"ע, כאשר רוצים להציע הצעות השקעה לציבור".

עוד מציינת מזר, כי "החוק לא מגביל את החברות לגייס את הכסף לפרויקט ספציפי. אך מההיבט הרגולטורי, העובדה שאותן חברות מבצעות הנפקות קטנות יחסית לפרויקט ספציפי, מאפשרת להן ליהנות מהקלות מסוימות לגיוסים מסוג זה - הן יכולות ליהנות מהקלות גילוי שיש לתאגידים קטנים, ובעיקר מהיכולת לפרסם דוחות כספיים חצי-שנתיים, ולקבל הקלות שונות בתחומי ממשל תאגידי. המבנה העסקי של אותן חברות גם יוצר תשקיף פשוט יחסית, מאחר שהוא מתייחס לפרויקט אחד ספציפי".

מזר מסבירה, כי "החברות האלה אינן יכולות להירשם למסחר בבורסה, מכיוון שהיקפי הגיוס שלהן נמוכים, והן מאוגדות כשותפויות, שתקנון הבורסה אינו מאפשר רישום שלהן למסחר".

בעניין הדרישות שמעמידה הרשות לאותן חברות אומרת מזר, כי "החוק הוא מעין מסלול של 1 או 0 - או שזו חברה פרטית, שהציעה לעד 35 משקיעים לקחת חלק בהשקעה, או שהיא הציעה ליותר מכך, ואז כל הוראות החוק חלות עליה.

"רשות ני"ע מודעת לכך שהדיכוטומיה הזו אינה אידיאלית, ובשנים האחרונות הובילה חקיקה של מסלולי ביניים - בעיקר הקלות משמעותיות לחברות קטנות ולחברות שמנפיקות לראשונה (וגם המיזמים נהנים מכך). גם העבודה של הרשות ושל הצוות הבינמשרדי לבדיקת הקמת בורסה משנית לתאגידים קטנים, שנמצאת בעיצומה, היא חלק מאותה מגמה, ובמסגרתה יבחנו אילו הקלות רגולטוריות ניתן יהיה לתת לחברות שייסחרו בבורסה המשנית".

לדבריה, "אנחנו מודעים לכך שיש לאותן שותפויות מאפיינים ייחודיים, ושומעים טענות שלפיהן החקיקה הקיימת לא מתאימה להנפקות מהסוג הזה באופן מלא, ואנו בוחנים האם קיים צורך ליזום תיקוני חקיקה בנדון.

"יחד עם זאת, היזמים שרוצים להנפיק עכשיו, צריכים לקחת בחשבון שהם כפופים להוראות החוק הקיים כיום, ושגם בהתאם להוראות החוק הקיים הרשות מעמידה לאותן שותפויות לא מעט הקלות - הקלות בדיווח, הקלות בחובות הממשל התאגידי, הקלות במהלך שנות הפעילות הראשונות והקלות פרוצדורליות בהליכי בדיקת התשקיף על-ידי הרשות.

הרשות יוצאת מנקודת הנחה, שיש צורך באיזון מתאים בין החלת רגולציה, שתגן באופן המיטבי על המשקיעים מצד אחד, ומצד שני כזו שלא תייצר עלויות כבדות מדי וחוסר כדאיות עסקית, שימנעו מהחברות לבצע את הגיוסים בדרך המלך של פרסום תשקיף".

גיוסי הון